はじめに

ソフトバンクグループ(以下、SBG)は、単なる通信会社ではなく、世界最大級の「テクノロジー投資会社」と言われています。2025年6月期第1四半期の決算では、前年同期比で売上高が7.0%増加し、純利益は前年の赤字から一転して4,218億円の黒字に転換しました。

しかし、この数字の裏側にあるのは、「AI時代への圧倒的な集中投資」という明確な戦略です。特に注目すべきは、OpenAI(ChatGPTを開発する企業)への1兆円超の大型投資と、半導体設計企業アームの株価急騰による資産価値の増加です。

本記事では、SBGの最新決算から「なぜこのような成果が出たのか」「どのようなマーケティング戦略や市場対応があったのか」を読み解き、マーケターが実務に活かせる視点を抽出していきます。

ソフトバンクグループとは:通信会社ではなく「投資会社」という本質

ソフトバンクグループという企業名を聞いて、あなたは何を思い浮かべるでしょうか。多くの人は「スマートフォンの会社」「通信キャリア」というイメージを持っているかもしれません。確かに、ソフトバンク株式会社という通信事業会社はグループの一員ですが、実はソフトバンクグループ本体の正体は全く異なります。

ソフトバンクグループの本質は「テクノロジー投資会社」です。世界中のテクノロジー企業に投資し、その成長によるリターンを得るというビジネスモデルを展開しています。いわば、テクノロジー領域に特化した巨大ファンドのような存在なのです。

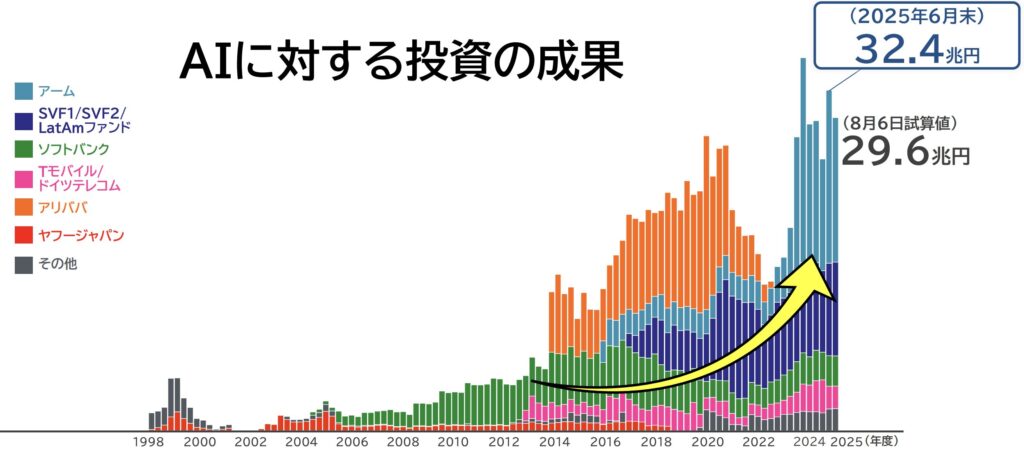

40年以上にわたる「情報革命」への投資

ソフトバンクグループの歴史を振り返ると、創業者である孫正義氏が一貫して追い求めてきたのは「情報革命」という大きなテーマです。1981年の創業以来、時代ごとに変化する情報革命の波を見極め、そこに資源を集中させてきました。

1990年代には、インターネット黎明期に米Yahoo!に投資し、日本でYahoo! JAPANを立ち上げました。2000年代には、中国のeコマース企業アリババに約20億円を投資し、現在その価値は数兆円規模に成長しています。2006年には日本のボーダフォンを買収してソフトバンクモバイル(現在のソフトバンク株式会社)を立ち上げ、国内通信市場に参入しました。2013年には米国の通信大手スプリントを買収し、グローバル展開を加速させました。

そして2017年、ソフトバンクグループは投資会社としての色彩をさらに強めます。約10兆円規模のソフトバンク・ビジョン・ファンド1号を立ち上げ、世界中のテクノロジー企業に大型投資を開始したのです。このファンドには、サウジアラビアの政府系ファンドなど、海外の機関投資家も出資しています。

保有資産39兆円の内訳を見る

2025年6月末時点で、ソフトバンクグループが保有する株式の価値は39.0兆円に達します。この膨大な資産は、どのような企業への投資で構成されているのでしょうか。

| 資産 | 金額(兆円) | 割合 |

|---|---|---|

| アーム | 19.8 | 51% |

| SVF1・SVF2・LatAmファンド | 10.7 | 27% |

| ソフトバンク | 3.5 | 9% |

| Tモバイル | 2.2 | 6% |

| その他 | 2.8 | 7% |

最も大きな割合を占めるのが、英国の半導体設計会社アーム(Arm Holdings)です。アームは2016年に3.3兆円で買収した企業で、現在の保有価値は19.8兆円と、買収時の約6倍に成長しています。アームが設計する半導体アーキテクチャは、世界中のスマートフォンやデータセンターで使われており、AI時代の到来とともに需要が急拡大しています。

次に大きいのが、ソフトバンク・ビジョン・ファンド(SVF1、SVF2、ラテンアメリカファンド)の保有資産で、合計10.7兆円です。これらのファンドは、AIやロボティクス、フィンテック、eコマースなど、様々なテクノロジー領域のスタートアップに投資しています。ビジョンファンド2が保有する企業の中には、ChatGPTを開発するOpenAI、データ分析プラットフォームのDatabricks、決済サービスのKlarnaなど、世界的に注目される企業が含まれています。

国内通信事業のソフトバンク株式会社の保有価値は3.5兆円です。ソフトバンク株式会社は2018年に東京証券取引所に上場しており、ソフトバンクグループは現在も約40%の株式を保有しています。安定したキャッシュフローを生み出す通信事業は、グループ全体の財務基盤を支える重要な資産です。

米国通信大手のTモバイル株式の保有価値は2.2兆円です。Tモバイルは、かつてソフトバンクグループが保有していたスプリントと合併した企業で、現在も大株主として株式を保有しています。今期は一部を売却し、その資金をAI投資に振り向けています。

その他にも、ドイツテレコム、NVIDIA、PayPay、ロボティクス関連企業など、多様なポートフォリオを構築しています。

上場株式の比率は76%と高く、市場の評価を受けやすい資産構成となっています。これは、いつでも現金化できる「流動性の高い資産」を多く保有しているということでもあります。

投資会社としてのビジネスモデル

ソフトバンクグループの収益構造は、一般的な事業会社とは大きく異なります。通信サービスの料金収入や製品の販売収入ではなく、保有する株式の評価額の変動が業績の主な要因となります。

保有する株式の株価が上昇すれば、評価益として利益が計上されます。逆に株価が下落すれば、評価損として損失が計上されます。さらに、投資先企業を売却(エグジット)すれば、実現利益として現金が入ってきます。

このビジネスモデルは、市場環境に大きく左右されるという特性があります。株式市場が好調な時期は大きな利益を生み出しますが、市況が悪化すれば大幅な損失を計上することもあります。実際、2022年度には約1.7兆円の最終赤字を計上しましたが、これは世界的な金利上昇により、テクノロジー株全般が下落した影響を受けたものです。

しかし長期的に見れば、ソフトバンクグループは投資先企業の成長を通じて、大きなリターンを生み出してきました。アリババへの投資は約1,000倍のリターンを生み、アームの価値は買収時の6倍に成長しています。

続いて、実際に決算を見ていきましょう。

全体の業績サマリー:投資型ビジネスモデルの本質

数字で見る業績ハイライト

2025年度第1四半期(2025年4月〜6月)における、SBGの連結業績は以下の通りです。

| 項目 | 2024年度Q1 | 2025年度Q1 | 増減額 | 増減率 |

|---|---|---|---|---|

| 売上高 | 1兆7,017億円 | 1兆8,203億円 | +1,186億円 | +7.0% |

| 税引前利益 | 2,257億円 | 6,899億円 | +4,642億円 | +205.7% |

| 当期純利益 | -1,743億円 | 4,218億円 | +5,961億円 | 黒字転換 |

前年同期は1,743億円の赤字でしたが、今期は4,218億円の黒字となり、約6,000億円もの大幅な改善を見せました。この数字だけを見ると「業績が急回復した」と思われるかもしれませんが、SBGのビジネスモデルを理解すると、また違った景色が見えてきます。

投資損益合計は実は前年比マイナス

注目すべきは「投資損益合計」です。SBGは前述の通り投資会社であるため、保有する株式の評価額の増減が業績に大きく影響します。

| 項目 | 2024年度Q1 | 2025年度Q1 | 増減 |

|---|---|---|---|

| 投資損益合計 | 5,597億円 | 4,869億円 | -728億円 |

| うち持株会社投資事業 | 5,679億円 | -2,565億円 | -8,245億円 |

| うちSVF事業(ビジョンファンド) | 324億円 | 6,602億円 | +6,278億円 |

実は投資損益の合計は前年より減少しています。しかし、内訳を見ると「持株会社投資事業」が大幅なマイナスである一方、「ソフトバンク・ビジョン・ファンド(SVF)事業」が大きくプラスに転じています。

この変動の背景には、Tモバイル株式の売却による実現利益の計上と、過去の未実現利益を実現利益へ振り替えたことによる会計上のマイナスがあります。つまり、実際に現金化した利益と、帳簿上の評価損益が複雑に絡み合っているのです。

マーケティング観点での注目点①:AI市場への「選択と集中」戦略

OpenAIへの1兆円超投資が示す市場の見極め

2025年度第1四半期において、SBGはビジョンファンド2を通じてOpenAI Globalに75億ドル(約1兆861億円)を追加投資しました。これは単なる金額の大きさだけでなく、「AI時代の到来」という市場トレンドを明確に見据えた戦略的判断です。

OpenAIは2022年11月にChatGPTをリリースして以来、驚異的な成長を遂げています。決算資料によれば、2025年6月時点でOpenAIの年間経常収益(ARR)は100億ドル(約1.45兆円)に達し、週間アクティブユーザー数は5億人を超えています。

SBGは「ASI(Artificial Superintelligence:人工超知能)の時代」が到来すると予測し、その中心となる企業への集中投資を行っているのです。

マーケティング観点での注目点②:ポートフォリオの「資金化」による機動力の確保

Tモバイル株式の売却で約7,000億円を資金化

SBGは今期、Tモバイル(米国の通信大手)の株式21.5百万株を売却し、約7,000億円の現金を手に入れました。この資金は、OpenAIへの追加投資やその他のAI関連投資に充当されています。

この動きは、単なる「株の売却」ではありません。SBGは常に「保有資産の最適化」を行っており、成長が見込まれる領域(AI)に資源を集中させるために、成熟した資産(通信事業への投資)を現金化しているのです。

| 項目 | 詳細 |

|---|---|

| 売却株数 | 21.5百万株 |

| 売却額 | 約48億ドル(約6,926億円) |

| 実現利益 | 1,986億円 |

| 売却後の保有株数 | 63.9百万株 |

さらに、決算発表後の2025年8月には、追加で13百万株を約30億ドル(約4,372億円)で売却しています。これにより、合計で約1.1兆円の資金を確保したことになります。

マーケティング観点での注目点③:アーム株価上昇による「ブランド価値」の再認識

アーム株価の急騰が資産価値を7.6兆円押し上げ

今期のSBGの業績を大きく押し上げたのが、半導体設計企業「アーム(Arm Holdings)」の株価上昇です。

アームは2023年9月にナスダックに上場し、その後AI需要の高まりを背景に株価が急騰しました。2025年3月末の株価は1株あたり約132ドルでしたが、2025年6月末には161.74ドルまで上昇しました(決算資料作成時点)。

| 指標 | 金額 |

|---|---|

| アームの公正価値(2025年6月末) | 19.8兆円 |

| 前四半期末からの増加額 | 約7.6兆円 |

| SBGの保有株式価値全体に占める割合 | 約51% |

アームは、スマートフォンやデータセンターなどに使用される半導体の「設計図」を提供する企業です。AI計算に必要な高性能チップの需要が急増する中、アームの技術への注目度が高まり、株価が上昇しました。

なぜSBGは「選ばれる」のか

SBGが投資先から選ばれる理由は、単に資金を提供するだけでなく、事業成長を支援するエコシステムを提供している点にあります。

例えば、ビジョンファンドのポートフォリオ企業同士をつなぎ、ビジネスシナジーを生み出す取り組みを行っています。また、グローバルな投資ネットワークを活用し、各国の規制や市場動向に関する情報を提供することで、投資先企業の海外展開を支援しています。

さらに、SBGは「長期的な視点」を持っています。四半期ごとの短期的な業績に一喜一憂するのではなく、10年、20年先を見据えた投資を行う姿勢が、起業家から評価されています。

学べる良い点:投資会社ならではの戦略性

ポートフォリオ分散によるリスク管理

SBGの保有資産は、地域・業種・成長ステージの観点で分散されています。

地域分散では、北米が55%、日本が10%、中国が8%、欧州が6%、その他APAC(アジア太平洋)が21%となっています。これにより、特定地域の経済変動リスクを抑えています。

業種分散では、AI・ロボティクス・フィンテック・eコマース・モビリティなど、複数のテクノロジー領域に投資しています。一つの業種が低迷しても、他の業種でカバーできる体制です。

成長ステージ分散では、上場企業への投資(アーム、Tモバイルなど)と、非上場のスタートアップへの投資(OpenAI、Databricksなど)をバランスよく組み合わせています。上場企業は安定したリターンをもたらし、スタートアップは高い成長ポテンシャルを持っています。

財務規律の徹底:LTV25%ルール

SBGは、財務の健全性を保つために「LTV(Loan to Value)」という指標を重視しています。これは、「保有株式価値に対する純有利子負債の比率」を示すもので、SBGは「通常時はLTV25%未満」「異常時でも35%を上限とする」という厳格なルールを設けています。

2025年6月末時点のLTVは17.0%であり、財務的な余力は十分にあります。これは、株式市場が急落した場合でも、保有資産の価値が大幅に下がらない限り、借入金の返済に困らないことを意味します。

この財務規律があるからこそ、SBGは大胆な投資を実行できるのです。

資金調達の多様化

SBGは、銀行借入、社債発行、アセットバック・ファイナンス(保有株式を担保にした借入)など、多様な手段で資金を調達しています。

例えば、2025年度第1四半期には、以下の資金調達を実行しました。

| 調達手段 | 金額 |

|---|---|

| ブリッジローン(OpenAI投資用) | 1兆2,193億円 |

| 国内社債発行 | 6,200億円 |

| 外債発行(7月) | 6,041億円 |

| Tモバイル株式売却(6月) | 6,926億円 |

| Tモバイル株式売却(8月) | 4,372億円 |

複数の調達手段を持つことで、市場環境の変化に柔軟に対応できます。ある調達手段が使えなくなっても、他の手段でカバーできるのです。

考えられる改善点:投資会社特有のリスク

株価変動の影響を大きく受ける

SBGの業績は、保有株式の評価額に大きく左右されます。今期はアーム株価の上昇により資産価値が7.6兆円増加しましたが、逆に株価が下落すれば、同じだけ資産価値が減少します。

実際、2024年度第1四半期は、アリババ株式やTモバイル株式の株価下落により、大幅な赤字を計上しました。投資型ビジネスモデルの宿命とも言えますが、外部環境に業績が左右されやすい構造は、リスクでもあります。

為替変動のリスク

SBGの保有資産の多くは米ドル建てです。そのため、円高が進むと、円換算した資産価値が減少します。

2025年度第1四半期では、為替レートが149.52円/ドルから144.81円/ドルへ円高に振れた影響で、為替換算差額が約6,871億円減少しました。一方、連結損益計算書では為替差益が1,433億円計上されており、為替変動の影響は複雑に絡み合っています。

為替リスクをヘッジする手段もありますが、完全に排除することは難しく、為替変動が業績に与える影響は今後も続くでしょう。

投資先の失敗リスク

ビジョンファンド2の累計投資損益は、マイナス230億ドル(約3.3兆円)となっています。全ての投資が成功するわけではなく、失敗した投資先も多数あります。

例えば、2022年に上場した不動産テック企業WeWorkは、その後経営が悪化し、2023年に破産申請を行いました。このように、投資先企業の経営状況が悪化すれば、投資額を回収できないリスクがあります。

今後も継続的に成長する余地があるのか

AI市場の拡大による成長ポテンシャル

SBGの今後の成長は、AI市場の拡大に大きく依存しています。市場調査会社の予測によれば、AI市場は2030年までに年平均成長率(CAGR)30%以上で成長し、市場規模は1兆ドルを超えるとされています。

SBGは、OpenAI、アーム、その他多数のAI関連企業に投資しており、この市場拡大の恩恵を受けやすいポジションにあります。特にOpenAIは、ChatGPTのユーザー数が過去1年で4倍以上に増加しており、今後もさらなる成長が期待されます。

ビジョンファンド1の成功体験を再現できるか

ビジョンファンド1は、累計で約290億ドルの投資利益を生み出しています。一方、ビジョンファンド2は累計でマイナスです。

ビジョンファンド1が成功した要因は、上場企業への投資が多かったことです。上場企業は流動性が高く、株価上昇の恩恵を受けやすい特性があります。一方、ビジョンファンド2は非上場企業への投資が多く、投資回収までに時間がかかっています。

今後、ビジョンファンド2の投資先企業が上場(IPO)すれば、大きなリターンが期待できます。実際、2025年はChimeやeToro、Klarnaなど、複数の投資先企業がIPOの準備を進めています。これらが順調に上場すれば、ビジョンファンド2の業績は大幅に改善するでしょう。

財務余力を活かした追加投資の可能性

SBGは手元流動性3.7兆円を保有し、さらにアーム株式を担保にしたマージンローンの未使用枠(約7,241億円)もあります。これらの資金を活用し、今後も大型投資を実行する余地は十分にあります。

特に、OpenAIへのセカンドクロージング(最大約3.3兆円の追加投資)が2025年12月に予定されており、AI領域への投資はさらに拡大する見込みです。

また、半導体企業Ampereの買収(約0.9兆円)や、AIデータセンタープロジェクト「Stargate Project」への投資も計画されており、AI関連のインフラ投資を強化しています。

まとめ:ソフトバンクグループから学べること

SBGは、通信事業、インターネット事業、モバイル事業、そしてAI事業へと、時代ごとに投資領域を変化させてきました。今回の決算では、AI市場への圧倒的な集中投資が鮮明に表れており、OpenAIへの1兆円超の投資や、アーム株価の急騰による資産価値の増加がそれを物語っています。

また、SBGの成功と失敗の両面を見ることで、リスク管理の重要性も理解できます。全ての投資が成功するわけではなく、失敗を前提として小さく検証し、成功したものに資源を集中させる。このサイクルを高速で回すことが、持続的な成長の鍵となります。

ソフトバンクグループの決算は、単なる数字の羅列ではなく、「どのように市場を見極め、どのように資源を配分し、どのようにリスクを管理するか」という、マーケティングの本質を学ぶための教材です。ぜひ、今回の決算から得られた学びを、あなたの実務に活かしてみてください。

参考資料