はじめに

現代のデジタル金融市場において、消費者はこれまでにない多様な選択肢を持つようになりました。特に銀行業界では、従来の実店舗型銀行からネオバンク、フィンテック企業まで、さまざまな金融サービス提供者が激しい競争を繰り広げています。このような環境の中で、「なぜ特定の金融機関が消費者から選ばれるのか」という問いを深く理解することは、あらゆる業界のマーケターや事業開発担当者にとって極めて重要です。

本記事では、日本のデジタルバンキング市場で急速に成長を遂げている楽天銀行を取り上げ、同行が消費者から選ばれる理由を多角的に分析します。この分析を通じて、以下のようなメリットを得ることができます:

- エコシステム型ビジネスモデルがもたらす競争優位性の構築方法を学べる

- デジタルネイティブ顧客の深層心理に訴求する効果的な戦略を理解できる

- ロイヤルティプログラムを活用した顧客関係構築の実践的アプローチを習得できる

この記事では、楽天銀行の成功要因を体系的に分解し、あなたのビジネスにも応用できる実践的な知見を提供していきます。

1. 楽天銀行の基本情報

ブランド概要

楽天銀行は、日本の大手ECプラットフォーム「楽天」が運営するインターネット専業銀行です。2001年に「イーバンク銀行」として設立され、2009年に楽天グループに買収された後、2010年に現在の「楽天銀行」に商号変更しました。楽天グループのビジョンである「イノベーションを通じて、人々と社会をエンパワーメントする」という理念のもと、デジタルファーストの金融サービスを提供しています。

企業データ

- 企業名:楽天銀行株式会社

- 設立年:2001年(2009年に楽天グループ入り)

- 代表者:永井啓之(代表取締役社長)

- 従業員数:約900名(楽天グループ全体では約30,000名)

- URL:https://www.rakuten-bank.co.jp/

主要製品・サービスラインナップ

楽天銀行は、以下のような幅広い金融サービスを提供しています:

- 預金サービス:普通預金、定期預金、外貨預金

- 決済サービス:振込・振替、デビットカード、キャッシュレス決済

- 融資サービス:住宅ローン、カードローン、個人向けローン

- 資産運用サービス:投資信託、外国為替証拠金取引(FX)

- 法人・事業者向けサービス:ビジネス口座、API連携サービス

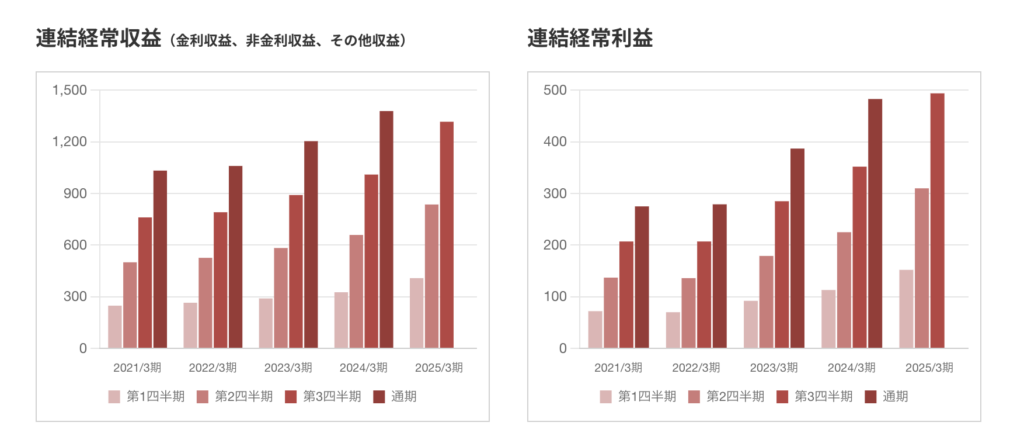

最新の業績データ

楽天銀行は着実な成長を続けており、2025年時点で以下のような業績を記録しています:

- 口座数:約1,700万口座

- 預金残高:約11兆円

- 年間売上高:1,379億円

楽天銀行は、楽天グループの金融部門の中核を担う重要な事業として位置づけられており、近年は特にデジタルバンキングの普及に伴い、順調な成長を続けています。

2. 市場環境分析

楽天銀行が属するデジタルバンキング市場を深く理解するために、まずは顧客のジョブ(顧客が解決したい課題)を分析し、競合状況や市場環境を整理していきましょう。

市場定義:消費者のジョブ(Jobs to be Done)

デジタルバンキングが解決する主な顧客のジョブは以下の通りです:

- 時間と場所を選ばず金融サービスにアクセスしたい(優先度:高)

- 実店舗に行く時間を節約したい

- 24時間いつでも取引を行いたい

- スマートフォンで簡単に口座管理をしたい

- 手数料や時間コストを最小化したい(優先度:高)

- 振込手数料を抑えたい

- 口座維持手数料を払いたくない

- 手続きに要する時間を短縮したい

- 自分の消費活動と金融活動を統合的に管理したい(優先度:中)

- 買い物とポイント、預金を一元管理したい

- 支出パターンを把握し最適化したい

- 複数の金融サービスをシームレスに利用したい

- 安全かつ信頼できる金融サービスを利用したい(優先度:高)

- セキュリティを確保したい

- 大手企業の信頼性に基づいたサービスを受けたい

- 問題発生時のサポートを得たい

楽天銀行は、特に「時間と場所を選ばないアクセス」と「消費活動と金融活動の統合」というジョブに対して強みを発揮しています。

競合状況

日本のデジタルバンキング市場における主要プレイヤーとその特徴は以下の通りです:

| 競合 | 特徴 | 楽天銀行との差別化ポイント |

|---|---|---|

| 住信SBIネット銀行 | 証券取引との連携、住宅ローンの強み | SBIグループのフィンテック戦略に特化 |

| PayPay銀行(旧:ジャパンネット銀行) | Zホールディングスの一員として決済連携 | PayPayとの連携強化、ヤフーエコシステム |

| auじぶん銀行 | 通信キャリアとの連携、スマホアプリの使いやすさ | auエコシステムとの統合、通信料金割引 |

| みずほ銀行・三菱UFJ銀行・三井住友銀行 | 実店舗とデジタルの融合、信頼性 | 大手銀行としての安定性とブランド力 |

| LINE Bank | コミュニケーションアプリとの一体化 | 若年層に強い、チャットインターフェース |

この競合状況からわかるように、各社は自社の持つエコシステムを活かした差別化を図っていますが、楽天銀行はECプラットフォームとの連携という独自の強みを持っています。

POP/POD/POF分析

次に、デジタルバンキング市場で競争するために必要な要素を整理していきましょう。

Points of Parity(業界標準として必須の要素)

- 24時間アクセス可能なオンラインバンキング:時間を選ばず取引ができること

- 低コスト運営による手数料の安さ:店舗運営コストの削減分を顧客に還元

- スマートフォンアプリの提供:モバイルからの操作性

- セキュリティ対策:二要素認証などの安全対策

- 基本的な銀行機能(預金・振込・引き出し):銀行としての基本機能

Points of Difference(差別化要素)

- 楽天エコシステムとの連携:EC、トラベル、モバイルなど楽天サービスとの統合

- 楽天ポイントプログラムとの一体化:ポイント経済圏の中心的存在

- データ分析による個別化されたサービス提供:顧客行動データを活用した提案

- API連携によるフィンテック展開:外部サービスとの連携機能

- 楽天会員IDによるシームレスな認証:複数サービスの統合ログイン

Points of Failure(市場参入の失敗要因)

- システム安定性の欠如:システム障害によるサービス停止

- セキュリティ対策の不備:個人情報漏洩やフィッシング詐欺対策の欠如

- カスタマーサポートの質:問題解決時の対応の遅さや質の低さ

- ユーザーインターフェースの複雑さ:直感的でない操作性

- 規制対応の遅れ:金融規制への適応不足

この分析から、楽天銀行は業界標準の要素を満たしつつ、楽天グループのエコシステムとの連携という強力な差別化要素を持っていることがわかります。

PESTEL分析

デジタルバンキング市場を取り巻くマクロ環境を分析していきましょう。

Political(政治的要因)

- 機会:デジタル化推進政策、キャッシュレス社会への政府支援

- 脅威:金融規制の強化、データ保護に関する厳格化

Economic(経済的要因)

- 機会:低金利環境における手数料収入の重要性増大、オンライン消費の拡大

- 脅威:経済不況時の融資リスク増大、金融市場の変動性

Social(社会的要因)

- 機会:デジタルネイティブ世代の増加、キャッシュレス志向の高まり

- 脅威:高齢者層へのデジタル金融サービス普及の難しさ、対面サービス志向の残存

Technological(技術的要因)

- 機会:AI・ビッグデータ技術の進化、生体認証技術の普及

- 脅威:サイバーセキュリティリスクの増大、テクノロジー投資コストの上昇

Environmental(環境的要因)

- 機会:ペーパーレス化の推進、環境配慮型金融商品の開発

- 脅威:データセンターのエネルギー消費問題、ESG対応の必要性

Legal(法的要因)

- 機会:オープンバンキング規制の整備、API連携の法的枠組み確立

- 脅威:個人情報保護法の厳格化、マネーロンダリング対策規制の強化

この分析から、楽天銀行は特に社会的要因(デジタルネイティブ世代の増加)と技術的要因(データ分析技術)において追い風を受けていることがわかります。一方で、法的要因(規制強化)への対応は今後の課題となるでしょう。

3. ブランド競争力分析

続いて、楽天銀行自体の強みと弱み、そして外部環境における機会と脅威を分析し、それらを組み合わせた戦略を考察していきます。

SWOT分析

強み(Strengths)

- 楽天エコシステムとの統合:EC、トラベル、モバイルなど多様なサービスとの連携

- 高い顧客満足度:多くの満足度調査で上位を受賞

- ポイントプログラムの魅力:楽天ポイントの獲得・利用機会の提供

- データ分析能力:楽天グループ全体のデータを活用した顧客理解

- 効率的なオペレーション:デジタル専業による低コスト構造

弱み(Weaknesses)

- 実店舗の不在:対面でのサービス提供ができない

- 特定顧客層への偏り:デジタルに慣れた若年〜中年層が中心

- システム障害のリスク:オンライン専業のため障害時の代替手段が限られる

- グループ依存度の高さ:楽天グループの業績変動の影響を受けやすい

- 海外展開の限定性:主に国内市場に焦点を当てている

機会(Opportunities)

- キャッシュレス社会の進展:オンライン決済・バンキングの需要増加

- フィンテック技術の発展:AIやブロックチェーンを活用した新サービス開発

- 金融包摂の拡大:デジタルバンキングによる金融サービスのアクセシビリティ向上

- ESG投資の需要増加:環境・社会に配慮した金融商品の開発機会

- 規制環境の変化:オープンバンキング推進による新規サービス創出機会

脅威(Threats)

- 大手銀行のデジタル化:既存金融機関のオンラインサービス強化

- 新規参入者の増加:フィンテック企業やネオバンクの台頭

- サイバーセキュリティリスク:データ漏洩やサイバー攻撃の脅威

- 規制強化:プライバシー保護やマネーロンダリング対策の厳格化

- 経済環境の不確実性:金利変動や景気後退のリスク

クロスSWOT戦略

これらのSWOT要素を掛け合わせることで、より具体的な戦略が見えてきます。

SO戦略(強み×機会)

- エコシステム拡大戦略:楽天グループの多様なサービスとの連携を強化し、キャッシュレス社会の進展に対応

- データ活用型新サービス開発:顧客データとAI技術を組み合わせた革新的な金融サービスの開発

- ポイント経済圏拡大:ポイントプログラムを活用した金融包摂の促進

WO戦略(弱み×機会)

- デジタル・リモートサポートの強化:実店舗不在を補うためのビデオ相談やAIアシスタントの導入

- 高齢者向けデジタル教育プログラム:デジタルに不慣れな顧客層の取り込み

- バックアップシステムの強化:システム障害リスク低減のためのクラウド技術活用

ST戦略(強み×脅威)

- セキュリティ対策の可視化:顧客に安心感を与えるセキュリティ対策のブランディング

- 規制対応の迅速化:データ分析能力を活かした効率的な規制対応

- 差別化サービスの強化:大手銀行やフィンテック企業との競争に対する独自価値の訴求

WT戦略(弱み×脅威)

- 戦略的提携の拡大:実店舗サービスを提供する他業種との提携

- 顧客層の多様化:デジタルに不慣れな層向けの簡易インターフェース開発

- グローバル展開の模索:国内市場依存度の低減のための海外市場の探索

このSWOT分析から、楽天銀行はエコシステムとの統合という強みを活かし、キャッシュレス社会の進展という機会を捉えながら成長していることがわかります。一方で、実店舗の不在という弱みを補うための革新的なデジタルサポート体制の構築や、セキュリティ対策の強化が今後の課題と言えるでしょう。

4. 消費者心理と購買意思決定プロセス

楽天銀行の顧客がなぜこのサービスを選ぶのか、その購買行動の構造を複数のパターンで分析していきましょう。

オルタネイトモデル分析

パターン1:ECヘビーユーザーの口座開設

行動:楽天市場でのショッピング機会に合わせて楽天銀行の口座を開設する

きっかけ:

- 楽天市場での買い物中にポイント還元率アップの案内を見る

- 楽天カードの利用明細確認時に楽天銀行の広告を目にする

- 友人から楽天銀行とのポイント連携について聞く

欲求:

- ポイント還元率を最大化したい

- 楽天エコシステム内でのシームレスな体験を得たい

- 買い物と金融サービスを一元管理したい

抑圧:

- 新しい銀行口座を開設する手間が面倒

- オンライン専業銀行への信頼性への不安

- 既存の銀行サービスへの慣れ

報酬:

- ポイント獲得の増加によるお得感

- 楽天市場での買い物体験の向上

- 決済から資産管理までの一元化による利便性

パターン2:手数料節約志向の顧客

行動:既存銀行からの乗り換えとして楽天銀行を選択する

きっかけ:

- 既存銀行の手数料が高いと感じる瞬間

- 友人からオンライン銀行の手数料の安さを聞く

- 金融関連メディアで手数料比較記事を読む

欲求:

- 振込手数料などのコストを削減したい

- より効率的な資金管理をしたい

- デジタルで完結する金融サービスを利用したい

抑圧:

- 長年利用してきた銀行との関係を切る不安

- オンライン専業銀行のセキュリティへの懸念

- デジタルバンキングの使い方への不慣れ

報酬:

- 手数料削減による経済的利益

- 24時間いつでも取引できる利便性

- スマートフォンでの簡単な操作体験

パターン3:資産運用を始める若年層

行動:初めての資産運用として楽天銀行の金融商品を選択する

きっかけ:

- 将来への不安からお金について学び始める

- SNSやYouTubeで投資の重要性について知る

- 楽天証券のアカウントと連携した楽天銀行の広告を見る

欲求:

- 少額から始められる投資を行いたい

- わかりやすい金融サービスで資産形成したい

- 将来の経済的安定を確保したい

抑圧:

- 投資に対する知識不足と不安

- 元本割れのリスクへの恐れ

- 複雑な金融商品の選択における混乱

報酬:

- 投資を始めたことによる安心感

- 楽天証券との連携による取引のしやすさ

- 金融リテラシー向上による自己成長感

これらのパターン分析から、楽天銀行の顧客は主に「楽天エコシステム内での最適化」「手数料節約」「使いやすいデジタル体験」という要素に価値を見出していることがわかります。

本能的動機

楽天銀行の利用に関わる本能的動機を生存本能と生殖本能の観点から分析します。

生存本能に関連する要素

- 資源確保本能:手数料の節約や効率的な資産管理は、資源(お金)を確保・維持したいという本能に訴求

- 安全確保本能:セキュリティ対策や大手企業グループの一員であることによる信頼感は安全を求める本能に訴求

- 効率化本能:24時間いつでもアクセス可能で手続きが簡単なことは、エネルギー(時間・労力)の節約本能に訴求

生殖本能に関連する要素

- 社会的地位の向上:楽天エコシステムの一員であることによる所属感や最新のデジタルサービスを使いこなすことによる社会的評価の向上

- 資源誇示:ポイント獲得や特典の享受を通じた経済的余裕の表現

- 集団帰属:楽天ユーザーというコミュニティへの帰属意識

8つの欲望の観点からの分析

- 安らぐ(Rest):24時間いつでも利用できる安心感、煩わしい銀行窓口への訪問からの解放

- 進める(Advance):資産形成や金融リテラシー向上による自己成長

- 決する(Decide):自分の資産を自分でコントロールする自律性

- 有する(Possess):ポイントや特典の蓄積、資産の増加

- 属する(Belong):楽天ユーザーコミュニティへの帰属感

- 高める(Elevate):デジタルに強い消費者としてのアイデンティティ向上

- 伝える(Communicate):SNSでの共有や口コミを通じた自己表現

- 物語る(Narrate):賢い消費者・投資家としての自己物語の構築

楽天銀行は特に「有する」「属する」「決する」という欲望に強く訴求していることがわかります。これは、ポイント経済圏を通じた資源獲得感、楽天エコシステムへの帰属感、そしてデジタルで自分の資産を自由に管理できる自律性を提供しているためです。

5. ブランド戦略の解剖

ここまでの分析をもとに、楽天銀行がどういう人のどういうジョブに対して、なぜ選ばれているのか、そしてどうその価値を届けているのかをまとめていきます。

Who/What/How分析

パターン1:デジタルネイティブ向け戦略

Who(誰に):20-30代のデジタルネイティブで、オンラインショッピングを頻繁に利用する若年層

Who(JOB):時間や場所を選ばず、スマートフォン一つで買い物から資産管理までをシームレスに行いたい

What(便益):スマートフォンで完結する銀行体験、24時間いつでも取引可能、楽天市場との連携によるお得な買い物体験

What(独自性):楽天エコシステムとの完全統合、ポイント経済圏の中核としての位置づけ

What(RTB = Reason To Believe):楽天グループとしての実績と信頼性、1,600万口座の顧客基盤、高いユーザー満足度

How(プロダクト):直感的なモバイルアプリ、シンプルな口座開設プロセス、楽天IDとの連携

How(コミュニケーション):楽天市場内でのクロスプロモーション、SNSを活用した若年層向けキャンペーン

How(場所):楽天市場ウェブサイト、モバイルアプリ、SNS広告

How(価格):低手数料、楽天市場でのポイント還元率優遇

この戦略は、デジタルネイティブ世代の「オンラインでシームレスな体験を求める」というジョブに対して、楽天エコシステムとの統合という独自性を提供することで、競合他社との差別化を図っています。

パターン2:資産形成層向け戦略

Who(誰に):30-40代の資産形成に関心が高い会社員・個人事業主

Who(JOB):手軽に、わかりやすく、少額から資産形成を始めたい

What(便益):楽天証券との連携によるスムーズな資産運用、わかりやすい金融商品ラインナップ、少額からの投資機会

What(独自性):銀行口座と証券口座の一元管理、投資と消費のポイント連携

What(RTB):楽天証券の実績、金融商品の豊富さ、セキュリティ対策の充実

How(プロダクト):投資信託、FX取引、ETF等の多様な商品、「マネーブリッジ」による楽天証券との連携

How(コミュニケーション):金融教育コンテンツの提供、段階的な投資ステップの案内

How(場所):楽天銀行・楽天証券のアプリ・ウェブサイト、資産運用セミナー

How(価格):競争力のある手数料体系、ポイント投資による少額からの参入障壁低減

この戦略は、資産形成層の「手軽に投資を始めたい」というジョブに対して、楽天証券との連携という独自性を提供することで、金融機関としての総合力を訴求しています。

パターン3:フリーランス・個人事業主向け戦略

Who(誰に):フリーランスや個人事業主として働く30-40代

Who(JOB):個人と事業の金融を効率的に管理し、事務負担を減らしたい

What(便益):ビジネス口座機能、API連携による会計ソフトとの統合、24時間振込対応

What(独自性):個人・事業の垣根を越えた一元管理、楽天グループのビジネスサービスとの連携

What(RTB):APIバンキングの実績、セキュリティ対策の充実、フリーランス向けサービスの拡充

How(プロダクト):ビジネス口座、法人デビットカード、会計ソフト連携API

How(コミュニケーション):フリーランス向けコミュニティでの情報発信、事例紹介

How(場所):楽天ビジネス関連サービス、会計ソフトパートナーのプラットフォーム

How(価格):手数料の透明性、スモールビジネス向け優遇プログラム

この戦略

この戦略は、フリーランスや個人事業主の「事業と個人の金融管理を効率化したい」というジョブに対して、APIやビジネス口座といった機能を提供することで、事務作業の効率化という価値を届けています。

成功要因の分解

楽天銀行の成功要因を詳細に分解することで、その競争優位性の源泉を明らかにします。

ブランドポジショニングの特徴

楽天銀行は「金融×EC×ポイント」を統合した独自のポジショニングを確立しています。従来の銀行が単なる金融サービス提供者として存在していたのに対し、楽天銀行は「生活のあらゆる場面で使える金融プラットフォーム」という位置づけを築いています。

特に重要なのは以下の点です:

- エコシステム連携型の金融機関:単独の銀行ではなく、楽天グループの一員としての相乗効果を最大化

- 日常生活との密着度:買い物、旅行、通信など生活シーンと金融の境界線を曖昧にする戦略

- 「お得」と「便利」の両立:ポイント還元による経済的メリットと使いやすさの同時提供

- 既存銀行との差別化:来店不要、待ち時間ゼロ、24時間対応という実店舗銀行にはない価値提案

このポジショニングにより、楽天銀行は「別の銀行」ではなく「生活インフラの一部」として認識されるようになっています。

コミュニケーション戦略の特徴

楽天銀行のコミュニケーション戦略には以下のような特徴が見られます:

- クロスセル重視のメッセージング:楽天市場や楽天カードなど他サービスとの連携を前面に押し出す

- 数値化された価値の提示:「年間〇〇円お得」など具体的な経済的メリットの訴求

- ユーザー体験談の活用:実際の顧客の声を通じたリアリティの提供

- 教育的コンテンツの提供:金融リテラシー向上や投資入門などの情報発信

- 多層的なコミュニケーションチャネル:楽天市場、アプリ内通知、メール、SNSなどの統合的活用

特に注目すべきは、コミュニケーションにおいて「ポイント」を中心的な価値提案として位置づけている点です。日本の消費者のポイント収集への強い関心を巧みに活用しています。

価格戦略と価値提案の整合性

楽天銀行の価格戦略は「低コストの基本サービス」と「価値に応じた付加サービス」の二層構造を特徴としています:

- 基本サービスの低コスト化:口座維持手数料無料、一定条件下での振込手数料無料など

- ポイント還元による実質的な価格優位性:楽天市場での買い物時のポイント優遇など

- 付加価値サービスの適正価格設定:FX取引や投資信託など収益性の高いサービスの提供

- 段階的な特典設計:利用頻度や預金残高に応じた特典ステージの設計

- 透明性のある価格体系:わかりやすい手数料・金利体系

この価格戦略により、楽天銀行は基本サービスの利用ハードルを下げつつ、顧客が自発的に高付加価値サービスへ移行するよう促しています。

カスタマージャーニー上の差別化ポイント

顧客体験の各段階で楽天銀行が実現している差別化ポイントは以下の通りです:

- 認知段階:楽天市場など既存顧客接点を活用した低コスト獲得

- 検討段階:楽天IDを活用したワンクリック申込み、簡素化された審査プロセス

- 利用開始段階:即時口座開設、すぐに使える口座番号の発行

- 利用段階:直感的なアプリUI、楽天エコシステムとの連携体験

- 深化段階:ポイント特典や金利優遇による継続利用促進

- 推奨段階:紹介キャンペーンやSNS共有機能の活用

特に「認知」から「利用開始」までの流れをシームレスにすることで、従来の銀行サービスにあった複雑な手続きや時間的コストを大幅に削減している点が重要です。

顧客体験(CX)設計の特徴

楽天銀行の顧客体験設計は以下のような特徴を持っています:

- マルチデバイス対応:スマートフォン、タブレット、PCなど様々なデバイスでの一貫した体験提供

- パーソナライゼーション:顧客の行動履歴や属性に基づいた情報表示と提案

- フリクションレス設計:必要最小限のステップでの取引完結

- 視覚的なデータ表示:資産状況や取引履歴の直感的な可視化

- セルフサービス志向:FAQやチュートリアルの充実による自己解決促進

- オンボーディングの最適化:初回利用者向けのガイド機能や特典設計

楽天銀行は顧客体験の設計において、「デジタルファースト」「シンプル」「統合」という3つの原則を重視しています。これにより、デジタルに不慣れな顧客でも容易に利用できる環境を提供しています。

見えてきた課題

楽天銀行が直面している課題とその対策について考察します。

外部環境からくる課題と対策

- 大手銀行のデジタル化への対応

- 課題:メガバンクなど既存銀行のデジタル戦略強化による競争激化

- 対策:楽天エコシステムとの統合という独自価値のさらなる強化、APIバンキングなどの革新的サービスの先行導入

- 規制環境の変化への適応

- 課題:金融規制の強化、プライバシー保護法制の厳格化

- 対策:コンプライアンス体制の強化、先進的なセキュリティ技術への投資

- フィンテック企業との競争

- 課題:特定領域に特化した新興フィンテック企業の台頭

- 対策:オープンAPI戦略によるフィンテック企業との協業モデル構築、M&Aによる技術獲得

- 金利環境変化への対応

- 課題:低金利環境の長期化による収益性への影響

- 対策:手数料ビジネスの強化、資産運用サービスの拡充

内部環境からくる課題と対策

- デジタルに不慣れな顧客層の取り込み

- 課題:高齢者など非デジタルネイティブ層の獲得困難性

- 対策:UXの簡素化、段階的な教育コンテンツの提供、リモート相談サービスの拡充

- システム安定性の確保

- 課題:取引量増加に伴うシステム負荷の増大リスク

- 対策:クラウドインフラの強化、システム監視体制の充実、冗長性の確保

- 顧客データの保護と活用のバランス

- 課題:データ活用による顧客体験向上とプライバシー保護のジレンマ

- 対策:透明性のあるデータポリシーの策定、オプトイン方式の徹底、データの匿名化処理

- 楽天グループ依存のリスク

- 課題:楽天グループ全体の業績変動による影響

- 対策:独自の収益源の多様化、外部パートナーシップの拡大

これらの課題に対して、楽天銀行は顧客視点に基づいた継続的な改善と革新を行っていくことが重要です。特に、デジタルとリアルの最適な組み合わせを模索し、多様な顧客層のニーズに応える柔軟性を持つことが求められます。

6. 結論:選ばれる理由の統合的理解

楽天銀行が顧客から選ばれる理由を総合的に分析した結果、以下のような選択理由が浮かび上がってきました。

消費者にとっての選択理由

機能的側面

- 利便性の高さ:24時間いつでもアクセス可能、スマートフォンでの簡単操作

- コスト効率:低手数料体系、無料サービスの充実

- サービス統合:預金、決済、投資、ローンなど金融サービスのワンストップ提供

- 処理速度:即時振込、スピーディな口座開設など時間価値の提供

- 多機能性:多様な金融ニーズに対応する豊富な機能

感情的側面

- 安心感:大手企業グループの一員としての信頼性

- 達成感:ポイント獲得による小さな成功体験の積み重ね

- 所属感:楽天ユーザーという共同体への帰属意識

- 自律感:自分でコントロールできる金融管理の満足感

- 成長感:金融リテラシー向上による自己成長の実感

社会的側面

- 表現価値:最新のデジタルサービスを使いこなす先進性

- 共有価値:楽天エコシステム内での共通体験

- 推奨価値:友人や家族への紹介を通じた社会的貢献感

- 時代適合性:キャッシュレス社会へのスムーズな適応

- コミュニティ参加:楽天経済圏というコミュニティの一員としての自覚

これらの選択理由は単独で作用するのではなく、相互に関連し合って顧客にとっての総合的な価値を形成しています。特に「ポイント経済圏」を通じた経済的価値と感情的価値の巧みな融合が、楽天銀行の大きな差別化要因となっています。

市場構造におけるブランドの独自ポジション

楽天銀行は日本の銀行市場において、以下のような独自のポジションを確立しています:

- エコシステム型金融機関:単なる銀行ではなく、ECを中心とした生活プラットフォームの一部という位置づけ

- ポイント経済圏の中核:楽天ポイントという独自の経済圏の中心的金融機関としての役割

- デジタルファーストバンク:実店舗を持たない設計から生まれる徹底したデジタル体験の提供

- 生活密着型ファイナンス:日常の買い物、旅行、通信など様々な生活シーンと連携した金融サービス

- インクルーシブなデジタルバンク:テクノロジーに精通していなくても利用できるわかりやすさの追求

このようなポジショニングにより、楽天銀行は従来の銀行との直接競争を避け、独自の顧客価値を生み出す「ブルーオーシャン」を創出しています。

競合との明確な差別化要素

楽天銀行と主要競合との差別化要素は以下のとおりです:

- 楽天エコシステムとの統合:他のネット銀行にはない、ECプラットフォームとの完全統合

- ポイントプログラムの優位性:日本最大級のポイントプログラムによる経済的インセンティブ

- データ活用能力:楽天グループ全体のデータを活用したパーソナライズされた提案力

- 多チャネル展開:楽天市場、楽天トラベル、楽天モバイルなど多様な顧客接点

- ブランド認知度:楽天グループとしての高い認知度と親近感

これらの差別化要素により、楽天銀行は他のネット銀行や実店舗銀行と明確に異なる価値提案を実現しています。

持続的な競争優位性の源泉

楽天銀行の持続的な競争優位性は、以下のような源泉から生まれています:

- ネットワーク効果:楽天エコシステム内のサービス連携が多いほど顧客価値が増大する構造

- データの蓄積と活用:長年にわたる顧客行動データの蓄積と分析能力

- 規模の経済:1,700万口座を超える顧客基盤による低コスト運営

- 技術的優位性:自社開発のテクノロジーによる迅速なサービス改善能力

- 顧客ロックイン効果:ポイント蓄積や複数サービス利用による切り替えコストの創出

これらの源泉は短期間では模倣困難であり、楽天銀行の持続的な競争優位性を支えています。特に、ECプラットフォームと銀行サービスの統合という独自のポジションは、他社が簡単に追随できない強みとなっています。

7. マーケターへの示唆

楽天銀行の成功事例から、他企業のマーケティング担当者が学び、応用できる知見を整理します。

再現可能な成功パターン

1. エコシステム型ビジネスモデルの構築

楽天銀行の成功の核心は、単独のサービスではなく、包括的なエコシステムの一部として機能している点にあります。これを他業界でも応用可能なパターンとして整理すると:

- 相互補完的サービスの統合:複数の関連サービスを有機的に連携させ、単体以上の価値を創出

- シングルサインオンの実現:共通IDによる複数サービスへのシームレスなアクセス

- クロスセル機会の最大化:関連サービス間での顧客の相互送客の仕組み化

- 統合的なロイヤルティプログラム:複数サービスを横断するポイントや特典制度

適用例:フィットネスジム運営会社が、栄養指導アプリ、健康食品ECサイト、オンラインフィットネスプラットフォームなどを統合したエコシステムを構築

2. 「面倒」の徹底的排除

楽天銀行は、従来の銀行サービスにおける「面倒」な要素を徹底的に排除することで、顧客体験を向上させています:

- 手続きのデジタル化と簡素化:必要最小限のステップによる手続き完結

- 即時性の追求:待ち時間のないサービス提供

- 自動化の推進:定期的なタスクの自動実行機能

- 直感的なインターフェース設計:学習コストを最小化したUI/UX

適用例:保険会社が、申込から保険金請求までの全プロセスをスマートフォンで完結できるよう再設計

3. データドリブンのパーソナライゼーション

楽天銀行は、顧客データを活用した個別化されたサービス提供を実現しています:

- 行動データの統合分析:複数チャネルからの顧客データの統合と分析

- 予測モデルの構築:過去の行動パターンからの将来ニーズの予測

- タイムリーな提案:顧客の状況に応じたリアルタイム提案

- 段階的なパーソナライズ:顧客との関係性深化に応じた提案の高度化

適用例:小売業者が、購買履歴や閲覧履歴を基に個別化された商品レコメンデーションと特典を提供

4. 「お得」と「便利」の両立

楽天銀行は、経済的なメリットと利便性の両方を顧客に提供することで、強力な価値提案を実現しています:

- コスト削減メリットの可視化:節約額や獲得ポイントの明示

- 時間価値の提供:手続き時間短縮による顧客の時間節約

- 心理的コストの低減:不安や複雑さを解消する支援機能

- トータルリターンの訴求:経済的・時間的・精神的リターンの総合的提示

適用例:サブスクリプションサービス企業が、金銭的価値だけでなく時間節約価値も定量化して訴求

業界・カテゴリーを超えて応用できる原則

楽天銀行の成功から導き出される、業種を問わず応用可能な普遍的原則は以下の通りです:

1. 顧客の「ジョブ」に焦点を当てる

- 表面的なニーズではなく根本的なジョブを理解する:顧客が本当に達成したいことは何かを探求

- 機能的・感情的・社会的ジョブを総合的に把握する:多面的な顧客価値の理解

- ジョブの優先順位を特定する:顧客にとって最も重要なジョブから着手

2. 境界線を越えたイノベーション

- 業界の垣根を越えた顧客体験の設計:既存の業界区分にとらわれない発想

- 顧客の生活文脈全体を捉える視点:点ではなく面としての顧客理解

- 異業種の成功パターンからの学習:他業界の革新的アプローチの応用

3. 「顧客の敷居を下げる」発想

- 初期ハードルの徹底的な低減:最初の一歩を踏み出しやすくする設計

- 段階的な体験設計:初心者から熟練者までの成長パスの提供

- 心理的安全性の確保:失敗や後悔のリスクを最小化する仕組み

4. データとテクノロジーの活用

- 顧客行動データの継続的収集と分析:あらゆる接点からのデータ統合

- 実験文化の醸成:小規模な検証から始める改善サイクル

- テクノロジーを手段として正しく位置づける:顧客価値創出のための道具としての技術活用

5. ロイヤルティの再定義

- 取引ベースから関係性ベースへの転換:単なるリピート購入を超えた関係構築

- 感情的なつながりの重視:機能的価値だけでなく感情的価値の提供

- コミュニティ形成の促進:顧客同士のつながりを生み出す場の創出

これらの原則は、金融業界に限らず、小売、サービス、製造業など様々な業種で応用可能です。重要なのは、自社の状況に合わせてこれらの原則をカスタマイズし、独自の価値創出に結びつけることです。

ブランド強化のためのフレームワーク

楽天銀行の事例から導き出された、あらゆるブランドの強化に応用できるフレームワークを以下に示します:

このフレームワークでは、顧客理解から始まり、価値創造、体験設計、関係構築、継続的進化という5つのステップを循環的に実行することで、強力なブランドを構築します。各ステップには3つの重要な活動が含まれており、これらを統合的に推進することが重要です。

楽天銀行の成功は、このフレームワークの各要素をバランスよく実践した結果と言えるでしょう。特に「顧客理解」を起点として、常に顧客視点から価値を再定義し続ける姿勢が、持続的な成長の源泉となっています。

まとめ

楽天銀行が消費者から選ばれる理由について多角的に分析した結果、以下のキーポイントが明らかになりました:

- エコシステム統合の価値:楽天グループの多様なサービスとの連携が、単独の銀行サービスを超えた独自の価値を創出している

- ポイント経済圏の中核としての位置づけ:楽天ポイントという強力なインセンティブシステムを活用し、顧客の経済的価値と感情的満足を同時に提供している

- デジタルファーストの徹底:実店舗を持たないという制約を逆手に取り、完全にデジタルに最適化されたサービス設計を実現している

- 顧客の本能的欲望への訴求:「有する」「属する」「決する」といった根源的欲望に訴求する価値提案が、深い顧客関係の構築につながっている

- シームレスな顧客体験:複雑な手続きや不必要なステップを徹底的に排除し、摩擦のない顧客体験を提供している

- データ活用によるパーソナライゼーション:顧客行動データを基にした個別化されたサービス提供が、顧客満足度と利用頻度の向上に貢献している

- 明確なターゲット戦略:デジタルネイティブ、資産形成層、フリーランスなど明確なペルソナ設定による的確な価値提供を実現している

これらの要素が相互に補強し合うことで、楽天銀行は日本のデジタルバンキング市場において独自のポジションを確立しています。この成功モデルは、金融業界に限らず、顧客中心のビジネス設計を目指すあらゆる企業にとって参考になるものです。

最後に、楽天銀行の事例から学ぶべき最も重要な点は、「顧客のジョブと本能的欲望を深く理解し、それに対する独自の価値を統合的に提供する」という基本姿勢にあります。このアプローチを自社のビジネスに応用することで、消費者から選ばれ続ける持続的な競争優位性を構築することが可能となるでしょう。