はじめに

「AIサーバ向けの需要が爆発的に伸びている」というニュースを目にしたことはありませんか。しかし、その恩恵を本当に受けているのは誰で、その成長は持続可能なのでしょうか。

JX金属株式会社の2025年度第2四半期(上期)決算では、営業利益が前年同期比で155億円増(+28%)という大幅な伸びを記録しました。同社は通期業績予想も1,100億円から1,250億円へと150億円上方修正し、配当も3円増配する見通しです。

この記事では、半導体用ターゲットで世界シェア64%を誇るJX金属の決算を深掘りし、「この成長は本物なのか、一時的なものなのか」を若手マーケター・ビジネスパーソンの視点で分析します。

会社概要

JX金属は、半導体・情報通信分野に欠かせない先端素材をグローバルに供給する企業です。ENEOSホールディングスの子会社として、以下の事業を展開しています。

主力事業(フォーカス事業):

- 半導体材料: 半導体用ターゲット(グローバルシェア64%)、InP基板、CVD/ALDプリカーサ材料、キャパシタ向けタンタル粉

- 情報通信材料: 圧延銅箔(FPC向けでグローバルシェア78%)、チタン銅、電磁波シールドフィルム

ベース事業:

- 資源事業(銅鉱山権益)

- 金属・リサイクル事業(銅製錬、リサイクル原料処理)

同社の特徴は、「高度な技術的差別化」によってグローバル競争優位性を持ち、AIサーバ、スマートフォン、モビリティ(xEV/ADAS)など成長分野に不可欠な素材を供給している点です。

業績

2025年度上期実績

| 項目 | 2024年度上期 | 2025年度上期 | 前年同期比 | 増減率 |

|---|---|---|---|---|

| 売上高 | 3,370億円 | 3,964億円 | +594億円 | +18% |

| 営業利益(一過性要因含む) | 681億円 | 700億円 | +19億円 | +3% |

| 営業利益(一過性要因除く) | 545億円 | 700億円 | +155億円 | +28% |

| 親会社株主帰属利益 | 367億円 | 429億円 | +62億円 | +17% |

一過性要因の内訳は、カセロネス銅鉱山の一部権益売却益74億円と、タツタ電線買収に伴う負ののれん62億円(合計136億円)です。これらを除いた実力ベースでは、前年同期比で155億円(+28%)の大幅増益となっています。

通期見通し(2025年度)

| 項目 | 8月公表 | 11月公表 | 差異 | 増減率 |

|---|---|---|---|---|

| 売上高 | 7,600億円 | 7,900億円 | +300億円 | +4% |

| 営業利益 | 1,100億円 | 1,250億円 | +150億円 | +14% |

| 親会社株主帰属利益 | 700億円 | 790億円 | +90億円 | +13% |

| 配当(年間) | 18円/株 | 21円/株 | +3円/株 | +17% |

上方修正の主な要因は、フォーカス事業の好調な販売状況に加え、為替前提を141円/USDから146円/USDへ、銅価前提を427¢/lbから436¢/lbへと見直したことです。

成長の質を見極める

①この成長は続くのか?前四半期比の推移を確認

JX金属の成長を評価する上で重要なのは、「前年同期比」だけでなく「前四半期比」でも成長が加速しているかどうかです。

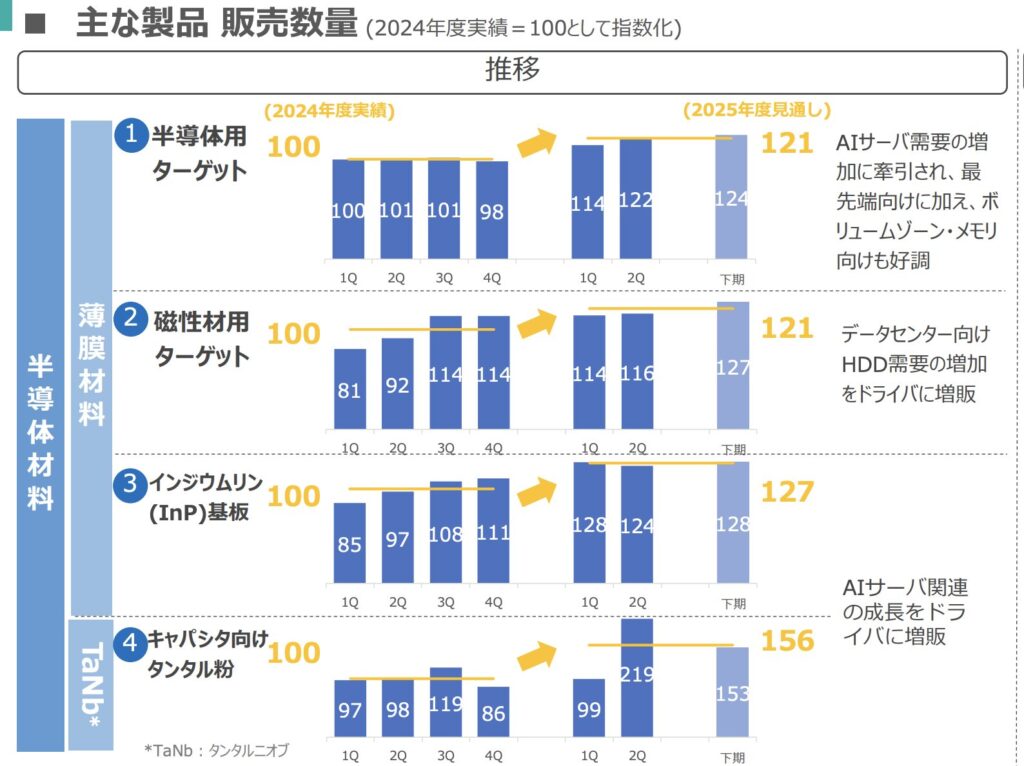

主要製品の販売数量推移(2024年度実績=100として指数化):

半導体用ターゲット:

- 2024年度: 1Q(100) → 2Q(101) → 3Q(101) → 4Q(98)

- 2025年度: 1Q(114) → 2Q(122) → 下期予想(124)

- 2025年度通期見通し: 121(8月公表: 152 → 11月公表: 156)

半導体用ターゲットは、2025年度1Q→2Qで114→122と加速しており、通期見通しも8月時点の152から156へと上方修正されました。AIサーバ等の最先端向け需要が引き続き成長を牽引し、ボリュームゾーン・メモリ向けも回復してきたことが背景です。

キャパシタ向けタンタル粉:

- 2024年度: 1Q(97) → 2Q(98) → 3Q(119) → 4Q(86)

- 2025年度: 1Q(99) → 2Q(219) → 下期予想(153)

- 2025年度通期見通し: 156(8月公表: 121 → 11月公表: 156)

キャパシタ向けタンタル粉は、2Q(219)と爆発的な伸びを記録し、通期見通しも121から156へと大幅に上方修正されました。AIサーバ関連の堅調な推移を背景に、需要が急拡大しています。

チタン銅:

- 2024年度: 1Q(104) → 2Q(101) → 3Q(97) → 4Q(99)

- 2025年度: 1Q(142) → 2Q(148) → 下期予想(119)

- 2025年度通期見通し: 132(8月公表: 125 → 11月公表: 132)

チタン銅も、AIサーバ関連の成長をドライバとして1Q(142)→2Q(148)と加速し、通期見通しも125から132へ上方修正されています。

一方、懸念もあります:

InP基板:

- 2024年度: 1Q(85) → 2Q(97) → 3Q(108) → 4Q(111)

- 2025年度: 1Q(128) → 2Q(124) → 下期予想(128)

- 2025年度通期見通し: 127(8月公表: 138 → 11月公表: 127)

InP基板は、需要急伸に対して実施中の生産性向上策のダウンサイドリスクを織り込み、通期見通しを138から127へと下方修正しています。ただし、同社は「継続してアップサイドポテンシャルを追求」する姿勢を示しており、今後の改善余地はあります。

②どのセグメント・地域に依存しているか?

セグメント別営業利益(2025年度上期):

| セグメント | 営業利益 | 前年同期比 | 主な増益要因 |

|---|---|---|---|

| 半導体材料 | 190億円 | +32億円(+20%) | 薄膜材料の増販(+45億円)、タンタル粉の増販(+10億円) |

| 情報通信材料 | 153億円 | +7億円(+5%) | 機能材料の増販(+35億円)、構造改革(+25億円) |

| 基礎材料 | 404億円 | -24億円(-6%) | 資源事業の一過性利益反転(-74億円)、金属価格上昇(+70億円) |

成長の中核は「フォーカス事業」(半導体材料+情報通信材料)であり、営業利益は343億円(前年同期比+39億円、+13%)でした。一過性要因を除いた前年同期比では、フォーカス事業だけで+90億円の増益となっています。

地域別の依存度: 決算資料では地域別売上の詳細は開示されていませんが、同社製品の最終用途はグローバルであり、特にAIサーバ・データセンター向けが米国・中国を中心に世界的に拡大しています。圧延銅箔やチタン銅は、米国関税回避のための需要前倒しを含むスマートフォン市場の回復も寄与しており、地域リスクの分散が図られています。

③短期と長期視点で見る

向こう1〜2四半期の見通し:

- 半導体用ターゲット、キャパシタ向けタンタル粉、チタン銅は、AIサーバ需要を背景に引き続き好調

- InP基板は生産性向上の進捗次第で上振れの可能性

- 圧延銅箔は、スマートフォン需要の堅調な推移を背景に安定成長

1〜3年の中長期トレンド: 同社は2027年度に向けた中長期事業目標を掲げており、2025年度見通しと比較すると以下の通りです。

| 項目 | 2025年度見通し | 2027年度目標 | CAGR |

|---|---|---|---|

| 連結営業利益 | 1,250億円 | CAGR10%〜15%(2023-2027) | 目標達成に向け着実に進捗 |

| フォーカス事業営業利益 | 620億円 | CAGR35%〜40%(2023-2027) | 目標達成に向け着実に進捗 |

| フォーカス事業営業利益率 | 13.2% | 15%〜20% | 継続的な改善が必要 |

| 半導体材料セグメント営業利益率 | 23.5% | 25%〜30% | 着実に向上中 |

同社の中長期戦略は、「フォーカス事業への集中投資」と「ベース事業の最適化」です。ひたちなか新工場(半導体用ターゲット製造、2026年3月稼働予定)や結晶材料の増産投資など、将来の成長に向けた設備投資を積極的に実施しています。

注目するべき戦略や戦術

戦略1:フォーカス事業への集中投資 ー AIインフラ需要を確実に捕捉

JX金属の最大の戦略は、「フォーカス事業(半導体材料+情報通信材料)への集中投資」です。同社は2025年度に以下の投資を実行しています。

主要な設備投資:

- ひたちなか新工場(半導体用ターゲット): 2026年3月稼働予定。計画通り進捗中。

- 結晶材料(InP基板、CVD/ALDプリカーサ材料)の増産: 7月発表分と合わせて5割の能力増強を決定(10月追加発表)。

- CVD/ALDプリカーサ材料の供給体制強化: 東邦チタニウム茅ケ崎工場でフル稼働継続中。茨城事業所(日立地区)で2025年度3Qから量産予定(2025年11月より量産試作段階に移行済み)。

これらの投資は、急速に拡大するAIサーバ・データセンター需要を確実に捕捉するためのものです。特にCVD/ALDプリカーサ材料は、SSD需要が急増しているため、量産体制整備を急いでいます。

戦略2:ベース事業の最適化 ー 資源からレアメタルへ、リサイクル中心の体制へ

JX金属は、「長期ビジョンに沿ったフォーカス事業中心のポートフォリオに向けて、ベース事業の最適な体制を構築」する方針を明確にしています。

資源事業の最適化:

- カセロネス銅鉱山権益の段階的売却: 2024年度に一部権益を売却し、2025年度上期にも追加売却(売却益74億円を計上)。ベースメタル(銅)からの撤退を進める。

- Copi PJ(豪州ミネラルサンド鉱床開発プロジェクト)への参入: レアメタル・レアアース(ジルコン、モナザイト、イルメナイト、ルチル等)の安定確保に向け、フィージビリティスタディ実行中。2025年11月には丸紅が開発調査に参加することが決定。

金属・リサイクル事業の高付加価値化:

- パンパシフィック・カッパーと三菱マテリアルの事業統合: 2025年11月、両社の銅精鉱の購入・電気銅等の販売に係る事業の統合について基本合意書を締結。TC/RC(製錬加工費)の大幅な悪化を受け、銅精鉱を一括調達することで国際競争力を強化する狙い。

- リサイクル原料の増処理: 2025年9月、リサイクル原料の増処理に向けた設備投資を決定。

- パナソニックグループとの資源循環スキーム: 2025年9月、使用済み家電からの銅資源循環スキームの共創を開始。

これらの取り組みは、「ベースメタルからレアメタルへ」「製錬中心からリサイクル中心へ」という方向性を示しています。フォーカス事業で使用するレアメタル・レアアースの多様な鉱物の安定確保と、より効率的なリサイクル体制の構築を目指しているのです。

戦略3:新規分野への進出 ー 医療・防衛・核融合

JX金属は、既存製品の新規用途開拓にも積極的です。

医療分野:

- タツタ電線の医療機器事業: 2025年度上期にタツタ電線が株式会社ユー・ティー・エム(医療機器の製造・販売)の全株式を取得。タツタ電線事業の電線・ケーブル、機能性材料で培った要素を医療機器分野に応用し、メディカル事業領域を新たな収益の柱とする方針。

- 当社製品の医療応用: 圧延銅箔(医療用カテーテル)、カドミウム・ジンク・テルル基板(次世代CTスキャン)など、既存製品の医療分野への広がりも期待される。

防衛分野:

- 防衛分野を今後注力すべき領域の一つとして位置づけ: カドミウム・ジンク・テルル基板(赤外線検知・追尾センサー)、電磁波シールド(電磁波ノイズの遮断)など、防衛システム・サーベランス・監視カメラ・ドローンへの採用例がある。

- Alloyed社グループの新型3Dプリント・マイクロタービン: 2025年11月、Alloyed社グループによる防衛用新型3Dプリント・マイクロタービンの開発・試験に成功。今後は当社グループのニオブ系超合金への適用も検討。

レーザー核融合:

- EX-Fusionへの出資: 2025年10月、レーザー核融合スタートアップのEX-Fusionへの出資を決定。将来的な新エネルギー分野への布石。

これらの新規分野は、まだ収益貢献は限定的ですが、中長期的な成長オプションとして注目されます。

戦術:「データインフラ材料事業推進部」新設 ー AIインフラ需要を一気通貫で捕捉

2025年9月、JX金属は「データインフラ材料事業推進部」を新設しました。これは、データインフラ用途を含む新規製品のマーケティングから量産体制構築および事業化に向けた体制整備を目的としたものです。

AIサーバ・データセンター関連の製品は、半導体用ターゲット、磁性材用ターゲット、InP基板、CVD/ALDプリカーサ材料、チタン銅、タンタル粉、漏水センサ(タツタ電線)など多岐にわたります。これらを一気通貫で捉え、顧客ニーズに迅速に対応するための組織改編と言えるでしょう。

持続的な成長に対しての懸念事項と解決案

懸念1:InP基板の生産性向上の遅れ

懸念内容: InP基板は、データセンター向けHDD需要の増加をドライバに需要が急拡大していますが、2025年度通期見通しを138から127へと下方修正しました。理由は、「需要急伸に対して実施中の生産性向上策のダウンサイドリスクを織り込んだ」ためです。

解決案:

- 同社は「継続してアップサイドポテンシャルを追求」する姿勢を示しており、生産性向上策の進捗次第では上振れの可能性があります。

- 2025年10月には、結晶材料(InP基板含む)の増産に向けた設備投資の追加を決定(7月発表分と合わせて5割の能力増強)しており、中長期的な供給体制は整いつつあります。

懸念2:特定のAIサーバ需要への依存

懸念内容: 半導体用ターゲット、キャパシタ向けタンタル粉、チタン銅など、主力製品の多くがAIサーバ関連需要に牽引されています。もしAIインフラ投資が一巡すれば、成長が鈍化するリスクがあります。

解決案:

- 同社は、AIサーバ需要だけでなく、「ボリュームゾーン(汎用半導体)」「メモリ向け」「スマートフォン」「HDD(データセンター向け)」など、複数の需要ドライバを持っています。半導体用ターゲットの通期見通し上方修正も、「最先端向けに加え、ボリュームゾーン・メモリ向けも好調」が理由です。

- 医療・防衛・レーザー核融合など、新規分野への進出も進めており、需要の多様化を図っています。

懸念3:為替・銅価変動リスク

懸念内容: JX金属の業績は、為替(円/USD)と銅価(LME銅価)に大きく影響を受けます。2025年度通期見通しの上方修正も、為替前提を5円/USD円安、銅価前提を9¢/lb上昇させたことが一因です。

為替・銅価の感応度(2025年10月以降):

| 項目 | 為替5円円安 | 銅価+10¢/lb |

|---|---|---|

| フォーカス事業営業利益 | +10億円 | - |

| ベース事業営業利益 | +15億円 | +25億円 |

| 合計営業利益 | +25億円 | +25億円 |

解決案:

- 同社は、為替ヘッジなどのリスク管理手法を活用していると考えられますが、詳細は開示されていません。

- より重要なのは、「為替・銅価に左右されにくい収益構造」への転換です。フォーカス事業(技術的差別化が効く高付加価値製品)の比率を高め、ベース事業(コモディティ色が強い)の比率を下げることで、為替・銅価変動の影響を軽減できます。実際、フォーカス事業の営業利益構成比率は、2023年度26%→2024年度41%→2025年度見通し46%と着実に上昇しており、2027年度目標は67%以上です。

懸念4:ベース事業の収益性低下

懸念内容: 資源事業は、カセロネス権益の段階的売却により、前年度の一過性利益(権益売却益)の反転で減益となっています。金属・リサイクル事業も、TC/RC(製錬加工費)の大幅な悪化が懸念されています。

解決案:

- 資源事業: ベースメタル(銅)からレアメタル・レアアースへのシフトを進めており、Copi PJが軌道に乗れば、フォーカス事業のサプライチェーン確保と収益性向上の両立が期待できます。

- 金属・リサイクル事業: パンパシフィック・カッパーと三菱マテリアルの事業統合により、銅精鉱を一括調達することで国際競争力を強化します。また、リサイクル原料の増処理やパナソニックグループとの資源循環スキームなど、より付加価値の高いリサイクル事業への転換を図っています。

今後も継続的に成長する余地があるのかとその理由

結論:JX金属の成長は「本物の成長」であり、今後も継続的に成長する余地は十分にあります。

その理由を、「経済的な堀」の観点から整理しましょう。

経済的な堀1:無形資産(技術力・ブランド)

JX金属の最大の堀は、「高度な技術的差別化」です。

- 半導体用ターゲット(グローバルシェア64%): AI半導体の最先端プロセスでは、ナノレベルの精密な膜形成が求められ、高純度・高品質なターゲットが不可欠です。この分野で同社は圧倒的な技術力を持ち、競合が簡単には追いつけません。

- 圧延銅箔(FPC向けでグローバルシェア78%): スマートフォンなどのモバイル機器に使われるFPC(フレキシブルプリント基板)向けでは、屈曲性と導電性を両立する技術が必要であり、同社は長年の蓄積により優位性を持っています。

- InP基板、CVD/ALDプリカーサ材料、磁性材用ターゲット、タンタル粉: いずれも高いグローバルシェアを持ち、顧客から「JX金属なら安心」という信頼を得ています。

これらの技術力・ブランドは、一朝一夕には築けないものであり、「構造的で持続可能な優位性」と言えます。

経済的な堀2:乗り換えコスト

半導体材料・情報通信材料は、顧客の製造プロセスに組み込まれると、簡単には他社製品に乗り換えられません。

- 半導体用ターゲット: 半導体メーカーは、ターゲットを変更すると製造ライン全体の調整が必要になり、膨大なコストと時間がかかります。また、歩留まり(良品率)が低下するリスクもあります。

- 圧延銅箔: FPCメーカーは、銅箔を変更すると基板の特性が変わり、最終製品(スマートフォン等)の性能に影響する可能性があります。

このため、一度採用されると長期的な取引関係が続きやすく、安定した収益が期待できます。

経済的な堀3:ネットワーク効果(間接的)

JX金属自身は直接的なネットワーク効果(利用者が増えるほど価値が高まる)を持つビジネスではありませんが、「AIインフラのエコシステム」における重要なプレイヤーとして、間接的なネットワーク効果を享受しています。

AIサーバ・データセンターが増えれば増えるほど、半導体、SSD、HDD、PCB基板などの需要が増え、それに伴いJX金属の製品需要も増加します。AIインフラの拡大は「自己強化的なサイクル」を生み出しており、同社はその恩恵を受けているのです。

経済的な堀4:効率的な規模(特定分野での独占)

JX金属は、いくつかのニッチ市場で実質的な独占状態を築いています。

- InP基板(光通信用の受発光素子材料): グローバルシェア約40%。市場規模は限定的ですが、技術的に参入障壁が高く、大手企業が本格参入する魅力は乏しい。

- CVD/ALDプリカーサ材料: グローバルシェア約60%。次世代半導体パッケージの高性能化に不可欠な材料であり、需要急拡大に対応できる供給体制を持つプレイヤーは限られる。

このような「効率的な規模」による堀は、中小企業やスタートアップにとっても有効な戦略ですが、JX金属のような大企業でも、特定分野に絞り込むことで強固な地位を築いています。

今後の成長余地

1. AIインフラ需要の継続的な拡大:

- 生成AI、自動運転、メタバース、6Gなど、データ量は今後も爆発的に増加し、AIサーバ・データセンターの増強は継続します。

- 半導体の微細化・高集積化は続き、より高度な材料が求められます。JX金属の技術力は、この流れに乗って価値を高めていくでしょう。

2. 新規分野への拡大:

- 医療(カテーテル、CTスキャン)、防衛(センサー、ドローン)、レーザー核融合など、新規分野での用途開拓が進めば、成長のドライバーが多様化します。

3. ベース事業の最適化完了後の収益性向上:

- 現在進行中のベース事業の最適化(資源事業のレアメタルシフト、金属・リサイクル事業の高付加価値化)が完了すれば、収益の安定性が高まります。

4. 中長期事業目標の達成:

- 2027年度目標(営業利益CAGR10%〜15%、フォーカス事業営業利益CAGR35%〜40%)に向けて、現時点では着実に進捗しています。目標達成は十分に射程内です。

この決算や企業から我々が学べる点

学び1:「フォーカス」と「最適化」の両輪で成長を加速させる

JX金属の戦略は、「フォーカス事業(成長事業)への集中投資」と「ベース事業(成熟事業)の最適化」を同時に進めるものです。

多くの企業は、成長事業に資源を振り向けたいと思いながらも、既存事業のしがらみや社内政治で身動きが取れません。しかしJX金属は、カセロネス権益の段階的売却、パンパシフィック・カッパーの持分一部譲渡など、大胆にベース事業を縮小・再編しています。

マーケターへの示唆: 自社のポートフォリオを見直し、「どこに集中投資すべきか」「どこから撤退すべきか」を明確にしましょう。成熟事業は「最適化(効率化・リストラ)」に徹し、そこで得た資源を成長事業に振り向けることで、全体の成長を加速できます。

学び2:「技術的差別化」こそが最強の堀

JX金属の高収益性(2025年度見通し:営業利益率15.8%)の源泉は、「高度な技術的差別化」です。半導体用ターゲットで64%、圧延銅箔(FPC向け)で78%という圧倒的なグローバルシェアは、一朝一夕には築けません。

技術的差別化は、価格競争に巻き込まれにくく、乗り換えコストも高いため、持続的な競争優位性につながります。

マーケターへの示唆: 自社製品・サービスに「競合が真似できない技術的な強み」があるか問い直しましょう。もしなければ、R&D投資を増やす、独自の製造プロセスを開発する、特許を取得するなど、技術的差別化を築く努力が必要です。

学び3:顧客の「エコシステム」全体を捉える

JX金属は、「データインフラ材料事業推進部」を新設し、AIサーバ・データセンター関連の製品を一気通貫で捉える体制を整えました。同社の製品は、半導体、SSD、HDD、PCB基板、電源、冷却システムなど、AIインフラのさまざまな部分に使われています。

個別製品を売るのではなく、「顧客のエコシステム全体でどんな価値を提供できるか」を考えることで、より大きなビジネスチャンスを捉えられます。

マーケターへの示唆: 自社製品が顧客のどんな「エコシステム」に組み込まれているかを理解しましょう。エコシステム全体を見渡すことで、クロスセル(関連製品の販売)、アップセル(上位製品への切り替え)、新規用途開拓のヒントが見つかります。

学び4:「前四半期比」で成長の勢いを確認する

決算分析において、「前年同期比」だけでなく「前四半期比」を確認することの重要性を、JX金属の事例は教えてくれます。

半導体用ターゲット、キャパシタ向けタンタル粉、チタン銅は、前年同期比だけでなく前四半期比でも成長が加速しており、「本物の成長」であることが確認できます。一方、InP基板は前四半期比で若干減速しており、生産性向上の課題が浮き彫りになっています。

マーケターへの示唆: 自社の売上・利益を評価する際、前年同期比だけで満足せず、前四半期比(または前月比)で成長の勢いを確認しましょう。前四半期比で減速していれば、何らかの構造的な問題が潜んでいる可能性があります。

学び5:「一過性要因」を見抜く目を養う

JX金属の2025年度上期営業利益700億円のうち、一過性要因は136億円(カセロネス権益売却益74億円+タツタ電線負ののれん62億円)でした。これを除いた実力ベースは700億円で、前年同期比+155億円(+28%)の大幅増です。

一過性要因を除かないと、「見かけの成長」に惑わされてしまいます。

マーケターへの示唆: 決算資料を読む際、「一過性要因(特別利益・特別損失、資産売却益、減損損失、為替差損益など)」を必ず確認しましょう。これらを除いた「実力ベースの業績」こそが、企業の本当の実力です。

学び6:中長期目標を掲げ、進捗を開示する

JX金属は、2027年度に向けた中長期事業目標を明確に掲げ、毎四半期の決算でその進捗を開示しています。

- 連結営業利益: CAGR10%〜15%(2023年度-2027年度)

- フォーカス事業営業利益: CAGR35%〜40%(2023年度-2027年度)

- フォーカス事業営業利益構成比率: 2027年度67%以上

このような中長期目標は、投資家・ステークホルダーに対する「約束」であり、経営陣の覚悟を示すものです。また、目標を開示することで、組織全体がその達成に向けて動きやすくなります。

マーケターへの示唆: 自社のマーケティング戦略にも、「3年後にどうなっていたいか」という中長期目標を設定しましょう。そして、四半期ごと(または月次)に進捗を確認し、必要に応じて軌道修正することで、着実に目標に近づけます。

学び7:新規分野への「種まき」を怠らない

JX金属は、医療・防衛・レーザー核融合など、まだ収益貢献は限定的ですが、将来の成長オプションとなり得る新規分野への進出を着実に進めています。

既存事業が好調なときこそ、次の成長の種を蒔くべきです。新規分野が育つには時間がかかるため、早めに着手することが重要です。

マーケターへの示唆: 既存製品・サービスの新規用途開拓、隣接市場への進出、M&Aなど、将来の成長オプションを常に探しましょう。「今は儲かっているから大丈夫」という慢心が、数年後の成長鈍化を招きます。

まとめ

JX金属の2025年度上期決算は、「AIインフラ特需」が本物であり、同社がその恩恵を確実に受けていることを示しました。営業利益は前年同期比で155億円増(+28%、一過性要因除く)、通期見通しも150億円上方修正(+14%)と、力強い成長を続けています。

この成長は本物です。

その理由は、以下の5つの「経済的な堀」にあります。

- 無形資産(技術力・ブランド): 半導体用ターゲット(グローバルシェア64%)、圧延銅箔(FPC向けでグローバルシェア78%)など、高度な技術的差別化により競合が簡単には追いつけない。

- 乗り換えコスト: 顧客の製造プロセスに組み込まれると、他社製品への乗り換えが困難。

- ネットワーク効果(間接的): AIインフラのエコシステムにおける重要なプレイヤーとして、エコシステム拡大の恩恵を受ける。

- 効率的な規模: InP基板、CVD/ALDプリカーサ材料など、ニッチ市場で実質的な独占状態を築いている。

- 戦略的なポートフォリオ転換: フォーカス事業(技術的差別化が効く高付加価値製品)への集中投資と、ベース事業(コモディティ色が強い)の最適化を同時に進めることで、収益性と成長性を両立。

懸念事項もありますが、いずれも解決可能です。

- InP基板の生産性向上の遅れ → 設備投資の追加により中長期的な供給体制は整備中

- AIサーバ需要への依存 → ボリュームゾーン、メモリ、スマートフォン、HDDなど複数の需要ドライバを持つ。新規分野への進出も進行中

- 為替・銅価変動リスク → フォーカス事業の比率を高めることで影響を軽減

- ベース事業の収益性低下 → レアメタルシフト、リサイクル高付加価値化、事業統合により改善へ

今後も継続的に成長する余地は十分にあります。

AIインフラ需要は今後も拡大し、半導体の微細化・高集積化は続きます。JX金属の技術力は、この流れに乗ってさらに価値を高めていくでしょう。中長期事業目標(2027年度:営業利益CAGR10%〜15%、フォーカス事業営業利益CAGR35%〜40%)の達成も射程内です。

マーケターが学ぶべき7つのポイント:

- 「フォーカス」と「最適化」の両輪で成長を加速させる

- 「技術的差別化」こそが最強の堀

- 顧客の「エコシステム」全体を捉える

- 「前四半期比」で成長の勢いを確認する

- 「一過性要因」を見抜く目を養う

- 中長期目標を掲げ、進捗を開示する

- 新規分野への「種まき」を怠らない

JX金属の決算は、「経済的な堀を築き、持続的な成長を実現する」ための教科書とも言える内容でした。あなたのビジネスにも、この学びを活かしてみてください。