はじめに

2025年9月17日、米連邦準備制度理事会(FRB)が9ヶ月ぶりとなる0.25%の利下げを決定しました。この決定は、日本を含む世界経済に大きな影響を与える重要な転換点となります。

多くのビジネスパーソンにとって、「FRBの利下げ」という言葉は耳にするものの、具体的に自社のビジネスや日本経済にどのような影響をもたらすのか理解が困難な場合があります。特に経済・金融分野の専門知識が限られている方々にとって、この変化が持つ意味を正確に把握することは、今後のビジネス戦略を考える上で極めて重要です。

本記事では、今回のFRB利下げ決定の背景から日本企業への具体的影響、株価・為替市場の動向、そして今後の見通しまでを体系的に解説し、ビジネスパーソンが知るべき要点を明確にお伝えします。

FRBと利下げの基本概念:なぜ重要なのか

FRBとは何か

FRB(Federal Reserve Board)は、米国の中央銀行制度における最高意思決定機関です。日本における日本銀行に相当する存在で、米国の金融政策を決定する役割を担っています。

FRBが開催するFOMC(Federal Open Market Committee:連邦公開市場委員会)では、年8回の会合を通じて政策金利の設定を行います。この政策金利は、米国内の銀行間取引金利の基準となり、最終的に企業や個人の借入金利にも影響を与えます。

利下げが経済に与える効果

利下げとは、政策金利を引き下げることを指します。この措置により、以下の経済効果が期待されます。

| 効果分野 | 具体的な影響 | 企業への影響 |

|---|---|---|

| 資金調達コスト | 借入金利の低下 | 設備投資や事業拡大の促進 |

| 消費活動 | 住宅ローン金利低下 | 消費関連業界の売上増加 |

| 投資環境 | 株式投資の魅力向上 | 企業価値の上昇 |

| 為替相場 | 通貨安圧力 | 輸出企業の競争力向上 |

参考:三菱UFJ銀行 - アメリカFRBの利上げ・利下げは日本にどう影響する?

今回の利下げ決定の背景と経緯

雇用市場の急速な悪化

今回の利下げ決定の最大の要因は、米国の雇用市場における急速な悪化です。2025年8月の雇用統計では、非農業部門雇用者数の増加が前月比2.2万人にとどまり、市場予想の7.5万人を大幅に下回りました。さらに、失業率は4.3%まで上昇し、約4年ぶりの高水準となりました。

この雇用の減速は、米国経済の基調に変化が生じていることを示しており、FRBは経済の下支えが必要と判断しました。

トランプ政権からの政治的圧力

加えて、トランプ米大統領は9月15日にSNSで「利下げを実施せよ、今すぐ、(パウエル議長が)思っているより大幅に」と投稿するなど、政治的な利下げ圧力も高まっていました。

年内の追加利下げ見通し

FOMC参加者による政策金利の見通しによると、年内残り2回の会合で計2回の追加利下げが見込まれています。これは、前回6月時点の予想よりも利下げペースが上がったことを意味します。

日本企業への具体的影響

業種別の影響分析

FRBの利下げが日本企業に与える影響は、業種や事業構造により大きく異なります。特に重要なのは、為替変動の直接的影響と米国経済の回復期待による間接的影響を分けて考察することです。

輸出関連企業における複合的な影響

輸出関連企業にとって、今回の利下げは相反する要因が混在する複雑な状況を生み出しています。理論的には利下げはドル安圧力を生み円高要因となるため、輸出企業の収益には下押し圧力となります。実際に利下げ発表後、ドル円レートは148円台から147円台前半へと円高方向に動きました。

しかしながら、この為替変動は比較的小幅にとどまっており、多くの輸出企業が想定する為替レート範囲内での変動と考えられます。より重要な要素として、利下げによる米国経済の下支え効果が挙げられます。米国の金利低下により消費者の購買力向上や企業の設備投資意欲改善が期待され、これが日本からの輸出需要増加につながる可能性があります。

自動車産業においては、米国での自動車ローン金利低下により消費者の購買環境が改善し、日系自動車メーカーの販売促進要因となり得ます。一方で、円高による収益圧迫要因も存在するため、全体的な影響は企業の米国市場への依存度や為替ヘッジ戦略により左右されます。

金融業界の収益機会拡大

金融業界では、利下げ環境が新たな収益機会を創出する可能性があります。日米金利差の変動により、海外投資や外貨建て資産の運用環境が変化し、特に国際業務を展開する大手金融機関にとっては投資戦略の見直し機会となります。また、米国経済の安定化期待により、海外向け融資やM&A関連業務の増加も見込まれます。

内需関連企業の恩恵

内需関連企業は、米国経済の安定化による間接的な恩恵を受ける可能性があります。世界経済の安定は日本国内の景気マインド改善につながり、消費関連業界や建設業界などにおいて需要の底上げ効果が期待されます。特に小売業や外食産業においては、経済環境の改善による消費者信頼感向上が売上増加の要因となる可能性があります。

| 業種分類 | 影響の方向性 | 具体的な要因 | 期待される変化 |

|---|---|---|---|

| 輸出関連企業 | プラス | ドル安円高の抑制 | 海外売上の円換算額維持 |

| 金融業 | プラス | 金利差縮小による収益機会 | 海外投資収益の改善 |

| 内需関連企業 | プラス | 景気回復期待 | 国内需要の底上げ |

| 不動産業 | プラス | 投資資金の流入期待 | 資産価値の上昇 |

| エネルギー関連 | 変動的 | 為替・商品価格変動 | 原材料コスト影響 |

IT・テクノロジー企業への特別な影響

IT・テクノロジー関連企業は、今回の利下げ環境下で特に注目される分野です。2025年7月末からの4-6月期決算では、ITサービスやシステム開発企業において好調な業績が相次いで報告されています。これは主にデジタルトランスフォーメーション関連投資や業務効率化需要の拡大によるものです。

米国の利下げは、テクノロジー関連への投資環境をさらに改善させる要因となります。低金利環境下では、将来性の高い成長分野への投資が促進される傾向があり、AI、データセンター、クラウドサービスなどの分野で事業を展開する日本企業には追い風となることが予想されます。

また、米国市場におけるテクノロジー投資の活発化により、日本のIT企業が提供するソリューションやサービスへの需要増加も期待されます。特に、米国企業との協業や技術提携を進めている企業にとっては、事業拡大の機会となる可能性があります。

不動産・建設業界の投資環境改善

不動産業界では、グローバルな金利低下トレンドにより投資資金の流入が期待されます。特に商業用不動産や物流施設への投資需要が高まる可能性があり、これらの分野で事業を展開する企業にとっては資産価値の向上や新規プロジェクトの実現可能性向上につながります。

建設業界においても、設備投資の活発化や公共投資の継続により、受注環境の改善が見込まれます。ただし、原材料価格の変動や人手不足といった構造的課題については、金融政策の変化とは別に対応が必要となります。

株価・為替市場への影響

日本株式市場の反応

FRBの利下げ決定を受けて、日本の株式市場は総じて好調な推移を見せています。9月半ばに日経平均株価と東証株価指数(TOPIX)の終値は最高値を更新し、FRBの利下げ期待が上昇要因の一つとなりました。

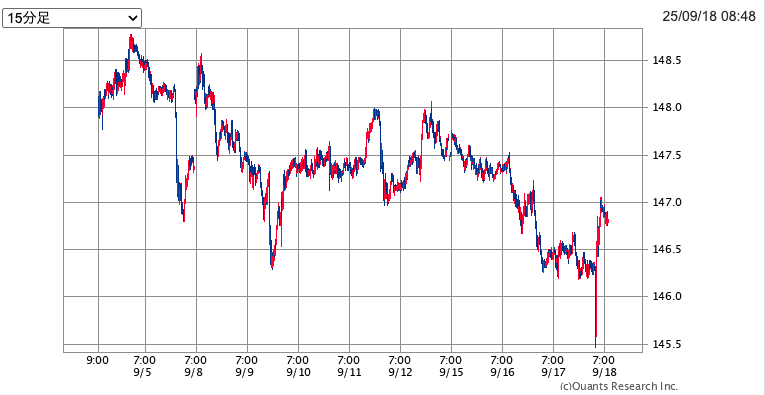

為替市場の動向

為替市場では、利下げ発表直後に一時的な円高圧力が見られましたが、その影響は限定的でした。米雇用統計発表後、ドル円レートは148円台から147円台前半へと若干の円高方向に動きましたが、大幅な変動には至っていません。

| 時期 | ドル円レート | 主な要因 |

|---|---|---|

| 8月雇用統計発表前 | 148円台 | - |

| 雇用統計発表後(9月5日) | 147円台前半 | 利下げ期待の高まり |

| 利下げ決定後 | 147円台維持 | 予想通りの決定 |

投資戦略への影響

資産運用の専門家は、今回の利下げ環境下での投資戦略について以下の見解を示しています。

FRBの利下げペースとその後の経済パフォーマンスに応じて、投資家のセクター選好も変化する傾向があります。利下げが1-2回程度にとどまる場合は経済が堅調であることを示し、金融や資本財といった景気循環株が相対的に優位となります。一方、4回以上の利下げが必要な局面では景気の弱さを示し、ヘルスケアや生活必需品などのディフェンシブ銘柄が選好される傾向があります。

今後の見通しと企業が取るべき対応策

2025年末までのシナリオ分析

FOMC参加者による見通しでは、年内に計3回の利下げが実施される可能性が高まっています。これにより、政策金利は現在の4.25-4.5%から、年末には3.75-4.0%程度まで引き下げられる見込みです。

企業が検討すべき対応策

この金融環境の変化を受けて、日本企業が検討すべき対応策を以下にまとめました。

| 対応分野 | 具体的な施策 | 実施時期の目安 |

|---|---|---|

| 資金調達 | 低金利環境を活用した設備投資 | 年内 |

| 為替リスク管理 | ヘッジ戦略の見直し | 短期間 |

| 投資計画 | 海外展開・M&A戦略の再検討 | 中期的 |

| 人材投資 | DX・AI関連人材の確保 | 継続的 |

リスク要因の監視

一方で、以下のリスク要因についても注意深く監視する必要があるでしょう。

短期的リスク:

- トランプ政権の関税政策によるインフレ再燃

- 米国雇用市場のさらなる悪化

- 地政学的リスクの高まり

中長期的リスク:

- FRBの政策転換の可能性

- 日米金利差の急激な変化

- グローバル経済の構造変化

参考:野村リサーチ&アドバイザリー - FRBの先行きの利下げペースは顕著に鈍化へ

日本銀行の政策動向との関係

日米金融政策の相互作用

FRBの利下げ再開は、日本銀行の金融政策にも影響を与える可能性があります。現在、日本銀行は長年続いたマイナス金利を解除し、現在0.5%の政策金利を設定しており、段階的な利上げ路線を継続しています。一方、FRBの利下げペースが加速すれば、日米金利差の急激な縮小により為替市場や資本フローに予期せぬ影響が生じる可能性があります。

今後の政策協調の重要性

FRBが利下げペースを今後顕著に鈍化させる場合、それは日本銀行の年明け以降の追加利上げを後押しする要因となる可能性があります。このような政策の相互作用を理解することは、企業の中長期的な戦略策定において重要な要素と言えるでしょう。

まとめ:Key Takeaways

今回のFRB利下げ決定とその影響について、ビジネスパーソンが把握すべき要点を以下にまとめます。

即座に把握すべき変化:

- FRBは9ヶ月ぶりに0.25%の利下げを決定し、年内さらに2回の利下げを予想

- 日本株式市場は概ね好調な反応を示し、最高値を更新

- 為替市場では一時的な円高があったものの、影響は限定的

企業経営への影響:

- 低金利環境を活用した設備投資機会の拡大

- 輸出企業にとってはドル安圧力の緩和によるメリット

- IT・テクノロジー関連企業には特に追い風となる可能性

注意すべきリスク:

- トランプ政権の関税政策によるインフレ再燃リスク

- 米国雇用市場のさらなる悪化の可能性

- 日米金利差の急激な変化による為替・資本フロー への影響

今後の対応指針:

- 低金利環境を活用した戦略的投資の検討

- 為替リスク管理体制の見直し

- 経済指標と金融政策動向の継続的な監視

今回のFRB利下げ決定は、世界経済の新たな局面への転換点となる可能性があります。企業経営者およびビジネスパーソンは、これらの変化を正確に理解し、自社の事業戦略や投資計画に適切に反映させることが重要です。特に、今後発表される経済指標やFRBの政策コミュニケーションに注意を払い、機敏な対応を心がけることが成功の鍵となるでしょう。