はじめに

「おしゃれなトースターといえばバルミューダ」。そんなイメージを持つ方も多いのではないでしょうか。デザイン性の高い家電で独自のポジションを築いてきたバルミューダが、2025年12月期第3四半期決算で厳しい数字を発表しました。売上高は前年同期比22%減、通期予想は大幅な下方修正で赤字転落へ。

この決算から、「ブランド力だけで戦い続けることの難しさ」と「経済的な堀を持たない企業の脆さ」が見えてきます。若手マーケターとして、この事例から何を学べるのでしょうか。

また、過去の筆者はバルミューダが売れる理由を分析した記事も書いております。当時2022年あたりまでは持続的な成長をしておりました。合わせてご覧ください。

会社概要

バルミューダ株式会社(証券コード:6612)は、2003年に創業者・寺尾玄氏が設立した日本の家電メーカーです。「最小で最大」をコンセプトに、従来の家電とは一線を画すデザインと体験価値を追求してきました。

代表製品は「BALMUDA The Toaster」。スチームテクノロジーでパンを焼くという独自の発想で、約25,000円という高価格帯ながら大ヒットを記録しました。その後もキッチン家電や空調機器を展開し、「デザイン家電」というカテゴリーを確立した企業として知られています。

現在の主な事業領域は以下の3つです。

| カテゴリー | 主な製品 | 売上構成比(2025年3Q) |

|---|---|---|

| キッチン関連 | トースター、電子レンジ、炊飯器、ケトル等 | 約76% |

| 空調関連 | 扇風機、空気清浄機、加湿器等 | 約18% |

| その他 | スピーカー、ライト、クリーナー等 | 約6% |

業績

2025年12月期 第3四半期(1〜9月)連結業績

| 指標 | 2024年3Q | 2025年3Q | 前年同期比 | 前年同期比(%) |

|---|---|---|---|---|

| 売上高 | 87.06億円 | 67.66億円 | ▲19.40億円 | ▲22.3% |

| 営業利益 | ▲2.38億円 | ▲8.42億円 | ▲6.03億円 | 赤字拡大 |

| 経常利益 | ▲2.29億円 | ▲8.53億円 | ▲6.24億円 | 赤字拡大 |

| 純利益 | ▲2.31億円 | ▲8.55億円 | ▲6.24億円 | 赤字拡大 |

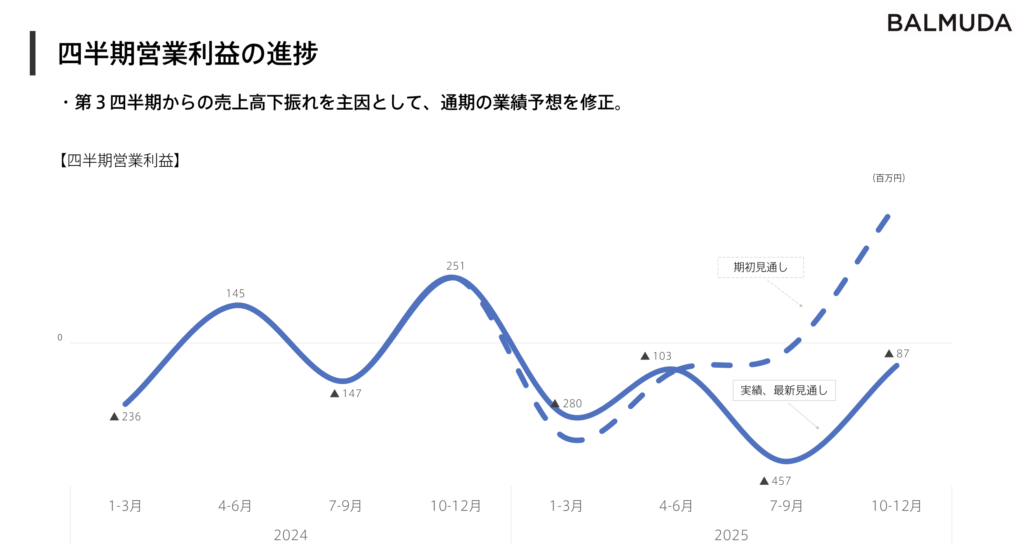

四半期ごとの営業利益推移(2025年)

特に注目すべきは、第3四半期(7-9月)に営業赤字が▲4.57億円まで急拡大している点です。これは流通在庫の適正化のため、9月から出荷を大幅に抑制したことが主因です。

地域別売上高の推移

| 地域 | 2024年3Q | 2025年3Q | 前年同期比 | 構成比変化 |

|---|---|---|---|---|

| 日本 | 56.26億円 | 45.25億円 | ▲11.01億円(▲19.6%) | 64.6%→66.9%(+2.3pt) |

| 韓国 | 17.42億円 | 12.59億円 | ▲4.82億円(▲27.7%) | 20.0%→18.6%(▲1.4pt) |

| 北米 | 4.01億円 | 4.18億円 | +0.17億円(+4.2%) | 4.6%→6.2%(+1.6pt) |

| その他 | 9.36億円 | 5.62億円 | ▲3.73億円(▲39.9%) | 10.8%→8.3%(▲2.4pt) |

北米だけが唯一プラス成長ですが、絶対額が小さく全体の下落をカバーできていません。

通期業績予想の修正

| 指標 | FY2024実績 | FY2025期初予想 | FY2025修正予想 | 期初予想差 |

|---|---|---|---|---|

| 売上高 | 124.62億円 | 125億円 | 98億円 | ▲27億円(▲21.6%) |

| 営業利益 | 0.12億円 | 0.2億円 | ▲9.3億円 | ▲9.5億円 |

| 経常利益 | 0.94億円 | 0.1億円 | ▲9.4億円 | ▲9.5億円 |

| 純利益 | 0.67億円 | 0.1億円 | ▲15億円 | ▲15.1億円 |

通期予想で注目すべきは、純利益の赤字幅(▲15億円)が営業赤字(▲9.3億円)より大きい点です。これは特別損失として5.6億円を計上予定であるためです。生活家電カテゴリーの収益構造再構築に伴い、生産終了見込みとなった製品・部材等の評価減を行います。

成長の質を見極める

①「減速」であり、成長ではない

バルミューダの現状は「成長」ではなく「縮小」です。では、この縮小は一時的なものなのか、構造的なものなのかを分析しましょう。

売上総利益率の長期推移

| 年度 | 売上高 | 売上総利益率 | 営業利益 | 主な出来事 |

|---|---|---|---|---|

| 2020年 | 125.87億円 | 43.3% | 13.17億円 | コロナ特需 |

| 2021年 | 155.31億円 | 39.8% | 15.18億円 | 北米進出 |

| 2022年 | 167.26億円 | 31.1% | 0.75億円 | 携帯端末事業、円安進行 |

| 2023年 | 130.08億円 | 26.9% | ▲13.75億円 | 巣ごもり需要反動、東南アジア進出 |

| 2024年 | 124.62億円 | 31.2% | 0.12億円 | 携帯端末撤退、回復傾向 |

| 2025年予 | 98億円 | 33.3% | ▲9.3億円 | 関税問題、消費低迷 |

売上総利益率は2023年の26.9%を底に改善傾向にありますが、これは原価低減や価格改定の効果です。しかし、売上高そのものが大きく減少しているため、固定費を吸収できず営業赤字に陥っています。

一時的要因と構造的要因の分離

| 要因 | 内容 | 一時的/構造的 |

|---|---|---|

| 物価上昇による消費マインド低迷 | 日本の高価格帯家電市場全体の縮小 | 構造的 |

| 流通在庫の増加 | 小売店での在庫滞留、出荷抑制 | 一時的 |

| 米国関税政策 | 価格設定・販路設計の困難 | 中期的(政策次第) |

| 新製品発売時期のずれ | 複数製品の発売延期 | 一時的 |

| 円安による仕入コスト上昇 | ドル建て部品調達コスト増 | 構造的 |

構造的な問題が複数あり、「一時的な要因が去れば回復する」とは言い切れません。

②どのセグメント・地域に依存しているか?

製品カテゴリー別の分析

| カテゴリー | 2024年3Q | 2025年3Q | 前年同期比 | 依存度 |

|---|---|---|---|---|

| キッチン関連 | 64.66億円 | 51.33億円 | ▲20.6% | 76% |

| 空調関連 | 16.69億円 | 12.22億円 | ▲26.8% | 18% |

| その他 | 5.70億円 | 4.10億円 | ▲28.1% | 6% |

キッチン関連への依存度が約76%と非常に高く、このカテゴリーの不振が全体業績に直結しています。特に主力製品のトースターは、市場の成熟化と競合の増加により、かつてのような爆発的な成長は見込めません。

地域別の依存度リスク

日本市場への依存度が約67%と高く、日本の消費マインドが回復しない限り、業績改善は困難です。北米は成長しているものの、関税政策の不透明感があり、成長ドライバーとしての期待は難しい状況です。

③短期と長期の見通し

短期(向こう1〜2四半期)

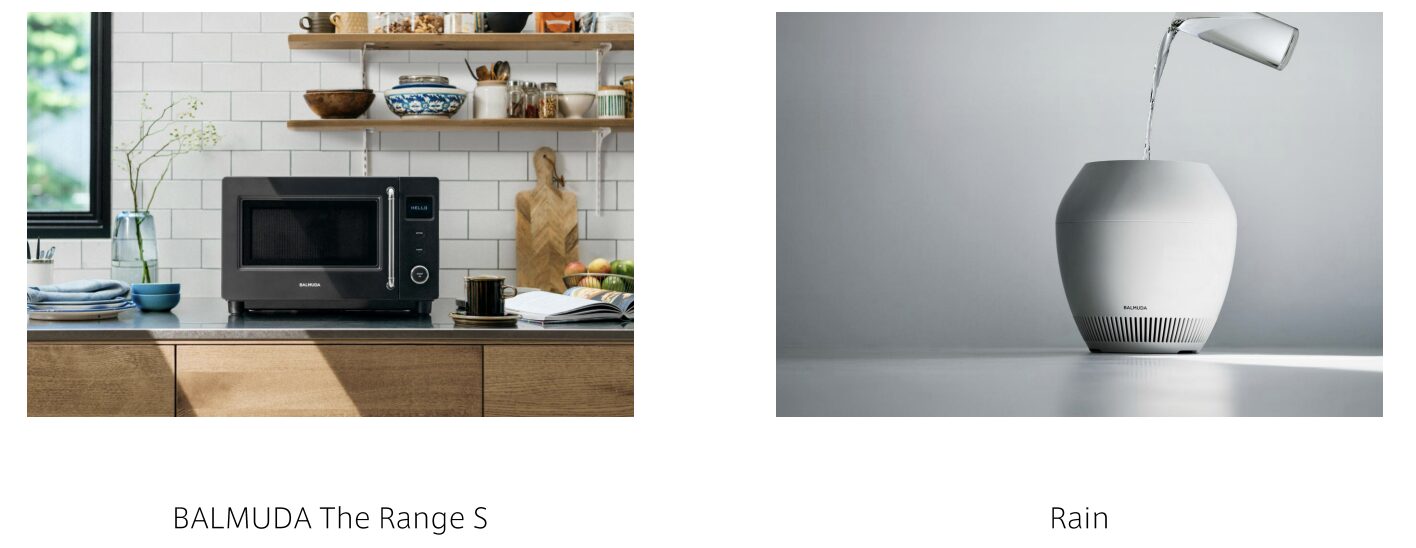

第4四半期(10-12月)は、流通在庫の適正化が進み出荷再開が見込まれること、年末商戦による需要増、新製品(BALMUDA The Range S、Rain等)の寄与により、営業赤字は▲0.87億円まで縮小する見通しです。ただし、これは会社予想であり、消費マインドの回復が前提となります。

中長期(1〜3年)

会社は以下の2つの戦略で反転攻勢を狙っています。

- 生活家電カテゴリーの収益構造再構築:コスト構造の改善(原価低減、固定費圧縮)と製品別・地域別販売戦略の見直し

- 新カテゴリーの確立:LoveFrom(Appleの元CDO、Jony Ive氏率いるデザイン集団)とのコラボレーション製品「Sailing Lantern」を通じた超富裕層へのアクセス。来年初頭には事業効率を改善する新しい戦略的製品群を発表予定

ただし、これらの施策が売上・利益に貢献するのは早くても2026年以降であり、2025年は「我慢の年」となります。

マーケティングの学び

学び①:「ブランド力」だけでは経済的な堀にならない

何が起きたか

バルミューダは「デザイン家電」というカテゴリーを創出し、高いブランド認知度を獲得しました。しかし、売上高は2022年の167億円をピークに減少を続け、2025年は98億円まで縮小見込みです。

なぜそうなったか

経済的な堀の観点から分析すると、バルミューダのブランド力は「知名度」はあっても「価格決定力」は限定的です。トースターで考えてみましょう。バルミューダ製は約25,000円、他社の高機能トースターは5,000〜10,000円。この価格差を正当化するほどの「バルミューダでなければ」という絶対的な選好は、一部のファン層に限られます。

さらに、デザイン家電市場にはシロカ、アイリスオーヤマ、さらには象印やタイガーなど伝統的メーカーも参入し、競争が激化しました。バルミューダの「おしゃれで高機能」という差別化要素は、既にコモディティ化しています。

どんな打ち手があったか

会社はLoveFromとのコラボレーションで「超富裕層」という新たな顧客層へのアクセスを試みています。Sailing Lanternは55万円という高価格で2026年3月販売開始予定で、欧米でのPR露出により4〜5億円の広告換算効果を見込んでいますが、本当に売れるのでしょうか。かなり怪しいところです。

自社に活かせることは何か

ブランド力を経済的な堀にするには、「知名度がある」ではなく「同じ品質でも高い価格を払う」かつ「リピーターを確保できる」だけの独自価値が必要です。自社のブランド力を評価する際は、それだけの独自価値があるのかを自問しましょう。

学び②:固定費構造と売上減少のダブルパンチの怖さ

何が起きたか

バルミューダの販管費率は、売上減少に伴い大きく悪化しています。

| 年度 | 売上高 | 販管費 | 販管費率 |

|---|---|---|---|

| 2024年3Q | 87.06億円 | 29.28億円 | 33.6% |

| 2025年3Q | 67.66億円 | 30.03億円 | 44.4% |

売上が22%減少したにもかかわらず、販管費は微増(+0.75億円)しています。これは米国向け戦略投資(2.47億円)が主因です。結果として販管費率は10ポイント以上悪化しました。

なぜそうなったか

家電メーカーは研究開発費、人件費、広告宣伝費など固定費の割合が高いビジネスモデルです。売上が減少しても、これらの費用はすぐには削減できません。バルミューダは社員数を2022年の168名から2025年の102名まで約4割削減していますが、それでも売上減少に追いついていません。

どんな打ち手があったか

会社は「収益性改善に貢献する製品群の強化」と「原価低減・固定費圧縮」を進めています。具体的には、不採算製品の生産終了(特別損失5.6億円計上)、人員削減の継続、試験研究費の抑制(330百万円予想→324百万円)などです。

自社に活かせることは何か

固定費が高いビジネスは、売上が伸びている時は利益が急拡大しますが、売上が減少すると急速に赤字に転落します。自社の固定費構造を理解し、「売上が20%減少したら利益はどうなるか」というストレステストを常に行うことが重要です。

学び③:新規市場開拓のタイミングと投資回収の難しさ

何が起きたか

バルミューダは北米市場を成長ドライバーと位置づけ、期初から事業展開の強化施策を推進してきました。しかし、売上は微増(+0.17億円)に留まり、通期予想は期初1,280百万円から660百万円に半減しました。

なぜそうなったか

米国の関税政策により、想定した価格設定や販路戦略等の設計が困難になりました。バルミューダは中国等で製造した製品を輸入しているため、関税の影響を直接受けます。計画変更を余儀なくされ、先行投資した販管費(2.47億円)が売上に結びついていません。

どんな打ち手があったか

会社は北米戦略を継続しつつも、投資規模は抑制する方向です。また、LoveFromとのコラボによるグローバルブランドプレゼンス向上という、製品販売以外のアプローチも試みています。

自社に活かせることは何か

新規市場への投資は、外部環境の変化(政策、為替、競合動向等)によって計画が大きく狂う可能性があります。投資判断時には「最悪シナリオでも許容できる損失か」を確認し、撤退基準を明確にしておくことが重要です。

結論

判定:減速傾向(経済的な堀は弱い)

バルミューダの現状は「減速」を超えて「縮小」です。売上高は2022年の167億円から2025年予想の98億円へと、3年で約40%減少しています。

経済的な堀の評価

| 堀の種類 | 評価 | 理由 |

|---|---|---|

| 無形資産(ブランド) | △ | 知名度はあるが価格決定力は限定的 |

| 無形資産(特許) | △ | スチーム技術等あるが模倣品も多い |

| 乗り換えコスト | × | 家電製品のため乗り換えコストは低い |

| ネットワーク効果 | × | 該当なし |

| コスト優位性 | × | ファブレス経営で円安の影響を受けやすい |

| 効率的な規模 | × | ニッチ市場だが独占できていない |

バルミューダは「デザイン」と「体験価値」で差別化してきましたが、これらは競合に模倣されやすく、持続的な競争優位性とは言えません。堀の深さは「No Moat(堀なし)」に該当すると考えられます。

リスクと懸念

| リスク項目 | インパクト | 発生確率 | 対策 |

|---|---|---|---|

| 日本の消費マインド低迷継続 | 高 | 高 | 新カテゴリー・新顧客層の開拓 |

| 米国関税政策の長期化 | 高 | 中 | 北米投資の抑制、他地域への分散 |

| 競合の増加・価格競争 | 高 | 高 | 高付加価値製品への集中 |

| 円安の継続 | 中 | 中 | 価格改定、原価低減 |

| 新製品の失敗 | 高 | 中 | 市場調査の徹底、段階的な投入 |

| 人材流出 | 中 | 中 | 処遇改善、ビジョンの共有 |

特に懸念されるのは「人材流出」です。社員数は2022年の168名から102名まで約4割減少しており、優秀な人材が流出している可能性があります。デザインと技術力が競争力の源泉であるバルミューダにとって、人材の流出は中長期的な競争力低下につながりかねません。

まとめ

この企業からマーケターが学べる実践的なヒント

- ブランド力の過信は禁物:知名度と価格決定力は別物。「このブランドなら高くても買う」と顧客に思わせる価値を常に提供し続けなければ、ブランドは陳腐化する

- 固定費構造を理解せよ:売上が減少した時にどこまで利益が悪化するか、常にシミュレーションしておく。固定費が高いビジネスほど、売上変動リスクが大きい

- 差別化要素の賞味期限を意識する:デザインや機能は模倣される。競合が追いつく前に次の差別化要素を用意する「走り続ける力」が必要

- 新規市場は慎重に:外部環境の変化で計画が狂うリスクを織り込み、撤退基準を明確にしておく

- 複数の堀を組み合わせる:1つの強み(ブランド)だけでは不十分。乗り換えコスト、ネットワーク効果など、複数の堀を意識的に構築する

経済的な堀について

バルミューダの事例は、「ブランド力だけでは経済的な堀にならない」ことを示しています。Appleのように「そのブランドなら2倍の価格でも払う」という水準に達していなければ、ブランドは競争優位性の源泉とは言えません。真の経済的な堀を築くには、ブランドに加えて、乗り換えコストやネットワーク効果など、複数の要素を組み合わせることが必要です。

最後に

バルミューダの苦境は、「良い製品を作れば売れる」時代が終わったことを象徴しています。デザイン、体験価値、ストーリー——これらは確かに重要ですが、それだけでは持続的な競争優位性を築けません。

若手マーケターとして私たちが学ぶべきは、「差別化」と「経済的な堀」の違いです。差別化は模倣されれば消える一時的な優位性。経済的な堀は、構造的に模倣が困難な持続的な優位性。自社の強みがどちらに該当するのか、冷静に見極める目を養いましょう。

バルミューダの「Innovation with Humanity」という理念は素晴らしいものです。しかし、理念だけでは企業は生き残れません。LoveFromとのコラボレーションや新製品群の発表など、会社は再起をかけて動いています。その行方を見守りながら、私たちも自社のビジネスに活かせる学びを得ていきましょう。