はじめに

株価の動向を理解する上で、政治情勢や金利動向といった外部要因に注目しがちですが、実際に投資家が最も重視するのは企業自身の内的要因です。売上高の成長率、利益率の改善、新商品の開発状況、市場シェアの拡大といった企業内部で生まれる変化こそが、長期的な株価トレンドを決定する主要な推進力となります。

特にマーケティング担当者にとって、企業の内的要因を理解することは二重の意味で重要です。第一に、自社の株価動向は企業の投資余力やマーケティング予算に直結し、戦略立案の前提条件を大きく左右します。第二に、競合他社の内的要因の変化を早期に察知することで、市場における自社のポジショニングや対応戦略を適切に調整できるからです。

しかし多くの若手マーケターにとって、企業の内的要因は決算書の数字や専門的な財務指標として複雑に感じられ、実際のマーケティング業務との関連性が見えにくいのが現状です。売上高営業利益率が2パーセント改善したとき、それが具体的にどのような意味を持ち、どのようなマーケティング機会や制約をもたらすのかを理解している担当者は意外に少ないのです。

本記事では、株価変動の内的要因を体系的に整理し、各要因がマーケティング戦略にどのような影響を与えるかを実務的な視点から解説します。複雑な財務指標も、具体的な企業事例と組み合わせながら分かりやすく説明し、明日からの業務で活用できる知識として身につけられるよう構成しています。

なお、株価を変動させる外部要因についてはこちらの記事でまとめていますのせ、合わせてご覧ください。

株価変動の内的要因とは何か

株価変動の内的要因とは、企業の内部環境や企業活動に起因する要素のことです。外的要因が企業の意思決定では変更できない環境的な制約である一方、内的要因は企業の経営陣やマーケティング部門の判断や行動によって変化させることができる要素として位置づけられます。

内的要因は投資家にとって企業の真の価値を測る指標として機能し、短期的な市場の変動に左右されない本質的な企業価値の源泉となります。例えば、同じ自動車業界でもトヨタ自動車とマツダでは、財務体質、技術開発力、ブランド力といった内的要因の違いにより、外部環境の変化に対する耐性や成長ポテンシャルが大きく異なります。

内的要因の特徴として、変化の効果が現れるまでの時間軸が異なることが挙げられます。四半期決算の業績改善は即座に株価に反映される一方、研究開発投資の成果や組織改革の効果は数年かけて徐々に現れます。この時間差を理解することで、マーケティング担当者は短期的な予算計画と中長期的な戦略立案を適切にバランスさせることができます。

また、内的要因は相互に関連し合っているため、一つの要因の改善が他の要因にも波及効果をもたらします。例えば、優秀な人材の獲得は技術革新を促進し、それが商品競争力の向上につながり、最終的に財務業績の改善として結果に現れるという連鎖反応が生まれます。

では1つずつ詳細に見ていきましょう。

財務業績要因

財務業績要因は株価変動の内的要因の中で最も直接的かつ即効性の高い要素です。四半期ごとに発表される決算数値は投資家の注目を集め、予想との乖離によって株価の大幅な変動を引き起こすことがあります。

売上高成長率の重要性

売上高成長率は企業の成長性を測る最も基本的な指標です。継続的な売上高の増加は市場における企業の競争力と将来性を示し、投資家の期待を高めます。

| 成長率レベル | 評価 | 株価への影響 | マーケティングへの示唆 |

|---|---|---|---|

| 10%以上 | 高成長 | 大幅上昇 | 積極的な投資拡大、新市場開拓 |

| 5-10% | 堅調成長 | 上昇傾向 | 既存戦略の強化、効率化推進 |

| 0-5% | 低成長 | 横ばい | 戦略見直し、コスト最適化 |

| マイナス | 減収 | 下落圧力 | 抜本的改革、ターゲット再考 |

売上高成長率をより深く理解するためには、成長の質と持続可能性を分析する必要があります。単純な数量増加による成長と、付加価値向上による成長では、将来の収益性に大きな違いが生まれます。例えば、ユニクロを展開するファーストリテイリングは、単純な店舗数拡大ではなく、ヒートテックやエアリズムといった機能性商品の開発により単価向上を実現し、質の高い成長を続けています。

利益率指標の解釈

利益率は企業の収益効率性を示す重要な指標であり、売上高営業利益率、売上高経常利益率、売上高当期純利益率の三つの段階で企業の収益構造を分析できます。

売上高営業利益率は本業での稼ぐ力を表します。この指標の改善は、商品・サービスの競争力向上、コスト削減、業務効率化の成果として現れます。マーケティング担当者にとって、営業利益率の変化は施策の費用対効果を測る重要な基準となります。営業利益率が改善している企業では、マーケティング予算の増額や新規施策への投資が承認されやすい環境が生まれます。

売上高経常利益率は営業外収益・費用を含めた企業の総合的な収益力を示します。金利収入や為替差損益の影響も反映されるため、グローバル企業では特に重要な指標となります。

売上高当期純利益率は税引き後の最終的な収益率を表し、株主にとって最も重要な指標です。特別損失などの一時的要因の影響も受けるため、継続性を重視した分析が必要です。

財務健全性指標

財務健全性は企業の安定性と将来への投資余力を示します。主要な指標として自己資本比率、流動比率、有利子負債比率が挙げられます。

自己資本比率は総資本に占める自己資本の割合を示し、企業の財務安定性を測る代表的な指標です。自己資本比率が高い企業は経済環境の悪化に対する耐性が強く、積極的な投資戦略を取りやすいという特徴があります。

| 自己資本比率 | 評価 | 特徴 | マーケティング戦略への影響 |

|---|---|---|---|

| 50%以上 | 優良 | 財務安定性が高い | 長期投資、ブランド構築重視 |

| 30-50% | 良好 | 一般的なレベル | バランス型戦略 |

| 20-30% | 要注意 | やや不安定 | 短期効果重視、ROI厳格管理 |

| 20%未満 | 危険 | 財務リスク高 | 大幅な戦略見直し必要 |

流動比率は短期的な支払い能力を示し、1年以内に現金化可能な流動資産が1年以内に支払い義務のある流動負債をどの程度上回っているかを表します。一般的に200パーセント以上が健全とされ、この水準を維持している企業はマーケティング活動における柔軟性と継続性を確保しやすくなります。

キャッシュフロー分析

キャッシュフロー計算書は企業の資金の流れを営業活動、投資活動、財務活動の三つに分けて分析します。特に営業キャッシュフローの安定性は、マーケティング投資の持続可能性を判断する重要な要素です。

営業キャッシュフローが継続的にプラスを維持している企業は、事業活動から十分な現金を生み出しており、外部資金に依存することなくマーケティング投資を継続できます。一方、営業キャッシュフローが不安定な企業では、投資計画の見直しや効率性の向上が常に求められます。

投資キャッシュフローの内容も重要です。設備投資や研究開発への投資が活発な企業は、将来の成長に向けた基盤作りを進めており、中長期的な競争力向上が期待できます。ただし、過度な投資は短期的な利益圧迫要因となるため、バランスを見極める必要があります。

経営戦略・事業展開要因

経営戦略・事業展開要因は企業の中長期的な方向性と成長ポテンシャルを示す要因です。新規事業への参入、事業ポートフォリオの見直し、地理的な市場拡大、M&A戦略などが含まれ、これらの戦略的意思決定が株価に与える影響は非常に大きくなります。

新規事業参入戦略

新規事業への参入は企業の成長性を示す重要なシグナルとして投資家に評価されます。特に既存事業の成熟化が進んでいる企業にとって、新たな収益源の確保は株価上昇の大きな要因となります。

成功する新規事業参入には、既存事業とのシナジー効果、市場規模と成長性、参入タイミング、競合環境などの要素が重要です。例えば、アマゾンのクラウド事業(AWS)は、既存のEC事業で培ったIT基盤を活用し、急成長するクラウド市場に参入することで巨大な収益源を確立しました。

| 参入パターン | 特徴 | 成功確率 | 株価への影響 |

|---|---|---|---|

| 関連多角化 | 既存技術・ノウハウ活用 | 高い | 中程度の上昇 |

| 非関連多角化 | 全く新しい分野 | 低い | 大きく変動 |

| 垂直統合 | バリューチェーン拡張 | 中程度 | 安定的な評価 |

| 水平統合 | 同業他社との統合 | 中程度 | 規模効果で評価 |

新規事業参入の発表時には、投資家は事業計画の実現可能性、投資回収期間、既存事業への影響などを総合的に判断します。明確なビジネスモデルと差別化戦略を示せた企業は株価上昇の恩恵を受けやすく、逆に曖昧な計画や過度に楽観的な予測を示した企業は懐疑的に見られることがあります。

M&A戦略の評価

M&A(企業買収・合併)は企業成長を加速する手段として注目されますが、株価への影響は買収の目的、対象企業の質、統合計画の妥当性によって大きく左右されます。

買収企業側の視点では、適正価格での買収、シナジー効果の実現可能性、統合リスクの管理能力が重要な評価ポイントとなります。過去の研究では、買収企業の株価は発表直後に下落することが多く、これは買収プレミアムの支払いや統合リスクに対する投資家の懸念を反映しています。

被買収企業側の視点では、買収価格が適正かつ株主利益を最大化しているかが焦点となります。通常、買収提案により被買収企業の株価は大幅に上昇し、買収プレミアムに応じた株価形成が行われます。

成功するM&A戦略の特徴として、明確な戦略的目的、詳細なデューデリジェンス、現実的な統合計画、シナジー効果の定量化などが挙げられます。日本企業の例では、ソフトバンクのARM買収やブリヂストンのバンダグ買収などが戦略的な成功事例として評価されています。

市場拡大・グローバル展開戦略

地理的な市場拡大、特に海外展開は企業の成長ポテンシャルを大幅に拡張する戦略です。国内市場の成熟化が進む中、海外市場での成功は株価評価の重要な要素となっています。

段階的展開アプローチでは、リスクを管理しながら徐々に市場を拡大していきます。まず隣接市場への進出から始め、現地パートナーとの提携、独資での事業展開へと段階的に発展させるパターンです。このアプローチは確実性が高い一方、成長スピードには限界があります。

一気展開アプローチでは、大規模な投資により短期間で市場シェアを獲得することを目指します。高いリスクを伴いますが、成功した場合の株価へのインパクトは非常に大きくなります。

海外展開の成功要因として、現地市場の理解、適切なローカライゼーション、販売チャネルの確保、現地人材の活用、為替リスクの管理などが重要です。また、進出先の政治的安定性、法制度の整備、知的財産の保護状況なども慎重に評価する必要があります。

事業ポートフォリオの最適化

成熟企業にとって、既存事業の選択と集中は重要な戦略課題です。不採算事業からの撤退、成長事業への資源集中、新規事業の育成などのバランスを取りながら、企業価値の最大化を図ります。

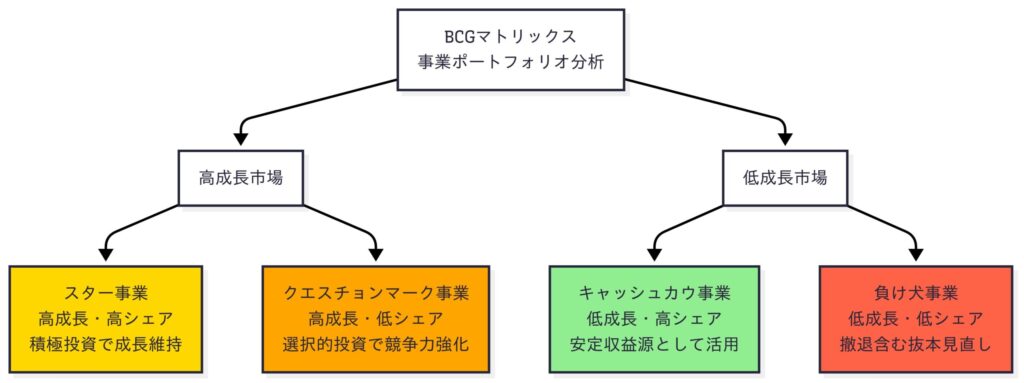

事業ポートフォリオの評価には、BCGマトリックス(ボストン・コンサルティング・グループのマトリックス)などの分析フレームワークが活用されます。市場成長率と相対的市場シェアの二軸で事業を分類し、各事業の位置づけと戦略方向性を明確化します。

スター事業(高成長・高シェア)は積極投資による更なる成長を目指し、キャッシュカウ事業(低成長・高シェア)は安定した収益源として活用し、クエスチョンマーク事業(高成長・低シェア)は選択的投資により競争力強化を図り、負け犬事業(低成長・低シェア)は撤退を含めた抜本的見直しを検討します。

事業ポートフォリオの最適化は株価に大きな影響を与えます。不採算事業からの撤退発表は短期的には特別損失により利益を押し下げますが、中長期的には収益性改善と経営資源の効率的配分により株価上昇要因となることが多いです。

技術革新・研究開発要因

技術革新・研究開発要因は企業の持続的競争優位性の源泉となる内的要因です。特にテクノロジー関連企業においては、新技術の開発、特許の取得、研究開発投資の規模と効率性が株価評価の重要な要素となります。

研究開発投資の評価

研究開発投資は将来の競争力と収益性を決定する重要な先行投資です。投資家は研究開発費の絶対額だけでなく、売上高に対する比率、投資効率、成果の商業化可能性などを総合的に評価します。

| 業界 | R&D投資率目安 | 特徴 | 投資家の注目ポイント |

|---|---|---|---|

| 医薬品 | 15-20% | 長期間・高リスク | パイプライン充実度 |

| 自動車 | 3-5% | 安全・環境技術 | 次世代技術対応 |

| IT・ソフトウェア | 10-15% | 短サイクル・高収益 | 技術トレンド適応 |

| 化学・材料 | 3-4% | 基礎研究重視 | 用途拡大可能性 |

研究開発投資の効率性を測る指標として、研究開発投資利益率(ROI)、特許出願件数、新商品売上比率などが用いられます。これらの指標を継続的にモニタリングすることで、研究開発投資の成果を定量的に評価できます。

効果的な研究開発戦略には、明確な技術ロードマップ、市場ニーズとの整合性、オープンイノベーションの活用、知的財産戦略の統合などが重要です。単独での研究開発だけでなく、大学や他企業との連携により、リスク分散と開発スピードの向上を図る企業が増えています。

特許・知的財産戦略

特許や知的財産は企業の技術的優位性を保護し、競合他社の参入障壁を構築する重要な戦略的資産です。特許の質と量、ライセンス収入の規模、訴訟リスクの管理などが株価評価に影響します。

特許ポートフォリオの構築では、基本特許と周辺特許のバランス、国際出願の戦略的活用、標準化技術への対応などが重要です。基本特許は技術の核心部分を保護し、周辺特許は競合他社の回避策を封じる役割を果たします。

ライセンス戦略では、自社技術の外部ライセンス供与により収益性を向上させるか、技術の囲い込みにより競争優位性を維持するかの判断が求められます。クアルコムのように通信技術の特許ライセンスで安定収益を確保している企業もあれば、アップルのように技術の内製化により差別化を図る企業もあります。

知的財産リスクの管理も重要な要素です。特許侵害訴訟のリスク、技術標準の変更リスク、特許の無効化リスクなどを適切に評価し、対策を講じる必要があります。近年は特許プール(Patent Pool)の形成や標準必須特許(SEP)のFRAND条件でのライセンス供与など、業界全体での知的財産管理も重要になっています。

イノベーション創出体制

持続的なイノベーション創出には、組織体制、人材育成、企業文化、外部連携などの要素が複合的に作用します。株価評価においても、単発的な技術開発ではなく、継続的にイノベーションを生み出す組織能力が重視されます。

イノベーション組織の設計では、研究部門の独立性、事業部門との連携、意思決定プロセスの効率性などが重要です。3M社の「15パーセントルール」(勤務時間の15パーセントを自由研究に充てる制度)やグーグルの「20パーセントタイム」などは、創造性を促進する組織制度の代表例です。

イノベーション人材の確保と育成では、優秀な研究者・技術者の獲得、多様性の確保、継続的な学習機会の提供などが必要です。特にAIやデータサイエンスなどの先端技術分野では、人材の希少性が高く、採用と定着が企業競争力を大きく左右します。

オープンイノベーションの活用により、外部の知見や技術を効率的に取り込むことも重要です。スタートアップとの連携、大学との共同研究、異業種との技術交流などを通じて、自社の技術開発力を補完・強化できます。

デジタルトランスフォーメーション(DX)

デジタルトランスフォーメーションは現代企業にとって避けて通れない技術革新の課題です。DXの進展度合いと成果は、投資家による企業評価の重要な要素となっています。

業務プロセスのデジタル化では、作業効率の向上、コスト削減、品質向上などの効果が期待されます。RPA(Robotic Process Automation)の導入、AIを活用した業務自動化、クラウドサービスの活用などにより、従来の業務プロセスを根本的に見直します。

ビジネスモデルの変革では、デジタル技術を活用した新たな価値提供方法を模索します。製品販売からサービス提供への転換、サブスクリプションモデルの採用、データを活用した付加価値サービスの提供などが代表例です。

データドリブン経営の実現により、意思決定の精度と速度を向上させます。顧客データの分析、市場トレンドの予測、製品開発の最適化などにデータを活用し、競争優位性を構築します。

DXの成功要因として、経営層のコミットメント、全社的な推進体制、従業員のデジタルスキル向上、セキュリティ対策の強化などが挙げられます。DXは単なる技術導入ではなく、企業文化と組織全体の変革を伴う取り組みであるため、長期的な視点での継続的な投資が必要です。

商品・サービス競争力要因

商品・サービスの競争力は企業の収益性と市場地位を直接的に決定する重要な内的要因です。ブランド力、品質、価格競争力、顧客満足度、市場シェアなどの要素が複合的に作用し、株価形成に大きな影響を与えます。

ブランド価値の向上

ブランド価値は企業の無形資産として重要な価値創造要素です。強固なブランドは価格プレミアムを実現し、顧客ロイヤルティを向上させ、競合他社の参入障壁として機能します。

ブランド価値の測定には、ブランド認知度、ブランド選好度、価格プレミアム、顧客ロイヤルティなどの指標が用いられます。インターブランド社やミルウォード・ブラウン社などの調査機関による世界ブランドランキングは、投資家がブランド価値を評価する際の重要な参考指標となっています。

| ブランド価値レベル | 特徴 | 株価への影響 | マーケティング戦略 |

|---|---|---|---|

| 世界的ブランド | グローバル認知・高プレミアム | 大きな押し上げ効果 | ブランド維持・拡張戦略 |

| 地域強豪ブランド | 特定地域で高シェア | 中程度の評価 | 地域深耕・他地域展開 |

| ニッチブランド | 特定分野で強み | 限定的だが安定 | 専門性の深化 |

| 一般ブランド | 認知度は高いが差別化不足 | 競争激化で圧迫 | 差別化・リポジショニング |

ブランド構築戦略では、明確なブランドポジショニング、一貫したブランドメッセージ、適切なタッチポイント管理、ブランド体験の向上などが重要です。アップルの「Think Different」、ナイキの「Just Do It」、コカ・コーラの「Open Happiness」などは、明確で一貫したブランドメッセージにより強固なブランド価値を構築した成功例です。

ブランド拡張とポートフォリオ管理では、既存ブランドの価値を新商品や新市場に活用するとともに、ブランド間の相乗効果を最大化します。P&Gのように複数のブランドを戦略的に管理し、それぞれ異なるポジショニングで市場をカバーする手法も効果的です。

商品・サービス品質の管理

品質は顧客満足度と直結し、長期的な競争優位性の基盤となります。品質管理体制、品質改善の継続性、業界基準との比較などが投資家の評価対象となります。

品質管理システムでは、ISO 9001などの国際規格の取得、トータル・クオリティ・マネジメント(TQM)の実践、継続的改善(KAIZEN)の文化などが重要です。トヨタ生産方式に代表される日本企業の品質管理手法は、世界的に高く評価され、企業価値向上に寄与しています。

顧客満足度調査の結果は品質水準の客観的指標として活用されます。ネット・プロモーター・スコア(NPS)、顧客満足度指数(CSI)、リピート購入率などの指標を継続的に測定し、改善活動につなげることが重要です。

品質問題への対応も重要な評価要素です。品質問題が発生した際の迅速な対応、根本原因の究明、再発防止策の実施などが企業の信頼性を左右します。リコール対応や謝罪・補償の仕方によって、長期的なブランド価値に大きな差が生まれます。

イノベーション型商品開発

継続的な新商品開発は企業の成長性を示す重要な指標です。商品ライフサイクルの短縮化が進む中、定期的に革新的な商品を市場投入できる企業は高い評価を受けます。

新商品開発プロセスでは、市場調査、アイデア創出、コンセプト検証、試作・テスト、市場投入の各段階での効率性と確実性が重要です。ステージゲート・プロセスなどの管理手法により、開発リスクを管理しながら成功確率を高めます。

顧客共創の手法を活用し、顧客ニーズを商品開発に直接反映させる企業も増えています。オープンイノベーション、クラウドソーシング、ユーザー・イノベーションなどにより、外部の知見やアイデアを効果的に取り込みます。

商品ライフサイクル管理では、成長期、成熟期、衰退期の各段階で適切な戦略を実行します。成長期は市場拡大とシェア獲得、成熟期は効率化と差別化、衰退期は選択的投資と新商品への転換などが基本戦略となります。

顧客体験(Customer Experience)の向上

顧客体験の向上は顧客満足度とロイヤルティの向上を通じて、長期的な収益性向上に寄与します。デジタル化の進展により、顧客との接点が多様化し、一貫した優れた体験の提供がより重要になっています。

カスタマージャーニーマップを活用し、顧客が商品・サービスと接触するすべてのタッチポイントで最適な体験を設計します。認知、検討、購入、使用、推奨の各段階で顧客の期待を上回る価値を提供することで、競合他社との差別化を図ります。

オムニチャネル戦略により、オンライン・オフラインを問わず一貫した顧客体験を提供します。実店舗、ECサイト、モバイルアプリ、コールセンター、SNSなどの各チャネルを統合し、顧客がどのチャネルを利用しても同質の体験を得られるようにします。

デジタル技術の活用により、個人化された顧客体験を実現します。AI、機械学習、ビッグデータ分析などを活用し、個々の顧客の嗜好や行動パターンに合わせたカスタマイズされたサービスを提供します。

人材・組織要因

人材・組織要因は企業の持続的成長を支える基盤となる内的要因です。経営陣の質、従業員の能力と満足度、組織効率性、企業文化などが株価評価に影響を与えます。

経営陣の質と実績

経営陣の質は企業の戦略実行力と将来性を左右する重要な要素です。CEO(最高経営責任者)をはじめとする経営陣の実績、リーダーシップ、ビジョン、戦略実行力などが投資家の評価対象となります。

経営実績の評価では、過去の業績、危機管理能力、戦略の一貫性、株主還元実績などが重視されます。特に困難な経営環境下でのリーダーシップや、変革期における意思決定力は高く評価されます。

| 経営者タイプ | 特徴 | 投資家評価 | 株価への影響 |

|---|---|---|---|

| 創業者経営者 | 強いビジョン・実行力 | 高評価 | 大きな上昇効果 |

| プロ経営者 | 専門性・実績重視 | 安定評価 | 堅実な評価 |

| 内部昇格 | 事業理解・継続性 | 中程度評価 | 限定的な影響 |

| 外部招聘 | 変革期待・新風 | 期待と不安 | 大きく変動 |

後継者計画も重要な評価要素です。明確な後継者育成プログラム、計画的な世代交代、経営の継続性確保などが企業の安定性と持続性を示します。創業者経営者が高齢化している企業では、後継者問題が株価の重要な変動要因となることがあります。

経営陣の多様性も近年重視されています。ジェンダー、国籍、専門分野、年齢などの多様性は、意思決定の質向上、グローバル化対応、イノベーション創出などに寄与すると考えられています。

従業員エンゲージメント

従業員エンゲージメントは生産性、品質、顧客満足度などに直結し、企業業績に大きな影響を与えます。従業員満足度調査、離職率、人材獲得力などの指標により測定されます。

働き方改革の推進により、従業員の働きやすさと生産性の向上を図る企業が増えています。フレックスタイム制、テレワーク、副業解禁、育児・介護支援などの制度整備により、優秀な人材の獲得と定着を図ります。

人材開発投資では、研修制度、資格取得支援、キャリア開発プログラムなどの充実度が評価されます。特にデジタル化が進む中、従業員のスキルアップ支援は企業競争力維持の重要な要素となっています。

パフォーマンス管理システムにより、従業員の成果と成長を適切に評価し、報酬や昇進に反映させます。目標設定、評価、フィードバック、改善のサイクルを効果的に回すことで、組織全体のパフォーマンス向上を図ります。

組織効率性とイノベーション文化

組織効率性は同じ投入資源でより多くの成果を生み出す能力を示します。業務プロセスの最適化、意思決定の迅速化、部門間連携の強化などにより実現されます。

デジタル化による効率化では、業務プロセスの自動化、データ活用による意思決定支援、コミュニケーションツールの活用などにより、組織効率性を向上させます。特にコロナ禍を経て、リモートワーク環境での効率的な組織運営が重要な課題となっています。

アジャイル組織の構築により、変化に素早く対応できる組織能力を高めます。階層を減らしたフラットな組織構造、小規模で自律的なチーム編成、迅速な実験と学習のサイクルなどにより、市場変化への適応力を向上させます。

イノベーション文化の醸成では、失敗を恐れず挑戦する風土、創造性を重視する価値観、多様な意見を尊重する環境などを構築します。3Mの「失敗を恐れるより、挑戦しないことを恐れよ」という企業文化は、継続的なイノベーション創出の基盤となっています。

人材獲得・定着戦略

優秀な人材の獲得と定着は企業競争力の重要な源泉です。特にテクノロジー人材、グローバル人材、専門人材の確保は多くの企業にとって喫緊の課題となっています。

雇用ブランドの構築により、優秀な人材から選ばれる企業になることを目指します。働きがいのある職場環境、成長機会の提供、企業の社会的価値、ワークライフバランスなどが雇用ブランドの要素となります。

報酬制度の設計では、基本給、賞与、ストックオプション、福利厚生などを総合的に設計し、人材獲得競争力を高めます。特に成長企業では、ストックオプションなどのエクイティ報酬により、企業成長の果実を従業員と共有する仕組みが効果的です。

キャリア開発支援により、従業員の長期的な成長と定着を図ります。明確なキャリアパス、メンター制度、社内公募制度、外部研修機会などにより、従業員が自身の将来性を企業内で実現できる環境を整備します。

コーポレートガバナンス要因

コーポレートガバナンス要因は企業経営の透明性、公正性、効率性を示す要因として、投資家から重視されています。ESG(環境・社会・ガバナンス)投資の拡大により、その重要性はますます高まっています。

経営の透明性

経営の透明性は投資家との信頼関係構築の基盤となります。適時適切な情報開示、説明責任の履行、ステークホルダーとのコミュニケーションなどが評価対象となります。

情報開示の質と量では、法定開示を超えた任意開示、将来見通しの開示、リスク情報の開示などが重要です。決算説明会、投資家説明会、統合報告書などを通じて、企業の戦略や業績を分かりやすく説明する企業は高い評価を受けます。

IR(Investor Relations)活動により、投資家との継続的なコミュニケーションを図ります。機関投資家との個別ミーティング、証券会社主催の投資家カンファレンスへの参加、ウェブサイトでの情報提供などにより、企業価値の適正な評価を促進します。

危機時のコミュニケーションも重要な評価要素です。業績悪化、事故・不祥事、自然災害などの危機的状況において、迅速かつ誠実な情報開示と対応策の説明を行うことで、ステークホルダーからの信頼を維持できます。

株主還元政策

株主還元政策は企業が創出した利益を株主にどの程度還元するかを示す重要な要素です。配当政策、自社株買い、株式分割などの施策により実現されます。

| 還元方法 | 特徴 | 株価への影響 | 投資家の評価 |

|---|---|---|---|

| 安定配当 | 継続性重視 | 安定的な支持 | 長期投資家に人気 |

| 増配 | 成長性アピール | 上昇要因 | 成長期待を反映 |

| 特別配当 | 一時的な還元 | 短期的上昇 | 限定的な効果 |

| 自社株買い | 柔軟な還元 | 需給改善効果 | 積極的評価 |

配当政策の安定性は特に重要です。継続的な配当実施、安定した配当性向、長期的な増配実績などは、企業の財務安定性と経営陣の株主重視姿勢を示します。日本企業では、花王、JT、NTTなどが長期間にわたる増配実績で知られています。

総還元性向(配当と自社株買いの合計が当期純利益に占める割合)により、株主還元の積極性を測ることができます。30-50パーセント程度が一般的とされますが、業界や企業の成長段階により適正水準は異なります。

ESG経営の実践

ESG(Environment、Social、Governance)経営は持続可能な企業経営の観点から重視されています。ESG投資の拡大により、ESG要素は株価形成の重要な要因となっています。

環境(Environment)要素では、温室効果ガス削減、再生可能エネルギー利用、循環経済への対応、生物多様性保護などが評価対象となります。カーボンニュートラル目標の設定、SBT(Science Based Targets)の認定取得、RE100への参加などの具体的な取り組みが重要です。

社会(Social)要素では、労働環境の改善、人権尊重、地域社会への貢献、サプライチェーン管理などが含まれます。ダイバーシティ&インクルージョン、働き方改革、社会課題解決型ビジネスなどの推進により、社会価値と企業価値の同時実現を図ります。

ガバナンス(Governance)要素では、取締役会の独立性、監査体制、リスク管理、コンプライアンスなどが評価されます。社外取締役の活用、監査委員会の設置、内部統制システムの整備などにより、経営の透明性と効率性を高めます。

リスク管理体制

適切なリスク管理体制の構築は企業の安定性と持続性を確保する重要な要素です。リスクの識別、評価、対応、モニタリングの各段階で効果的な管理を行います。

リスクの分類と評価では、戦略リスク、オペレーショナルリスク、財務リスク、コンプライアンスリスクなどを体系的に整理し、発生確率と影響度により優先順位をつけます。リスクマップやリスクレジスターなどのツールを活用し、全社的なリスク状況を可視化します。

事業継続計画(BCP)により、災害やパンデミックなどの危機的状況においても事業を継続できる体制を構築します。重要業務の特定、代替手段の準備、復旧計画の策定などにより、事業中断リスクを最小化します。

サイバーセキュリティ対策は現代企業にとって必須の取り組みです。情報システムの保護、データ漏洩防止、サイバー攻撃への対応などにより、デジタル時代のリスクに対処します。セキュリティ投資の規模、インシデント発生時の対応体制、従業員教育の実施状況などが評価対象となります。

株価バリュエーション指標要因

株価バリュエーション指標要因は、企業の内在価値に対して現在の株価が適正かどうかを判断する重要な内的要因です。これらの指標は財務業績や事業戦略の成果を株価という形で数値化したものであり、投資家の企業に対する評価と期待を具体的に示しています。マーケティング担当者にとって、これらの指標を理解することは自社の市場価値を客観視し、投資家の期待水準を把握する上で不可欠です。

PER(株価収益率)の理解と活用

PER(Price Earnings Ratio)は株価を1株当たり利益で割って算出される最も基本的なバリュエーション指標です。企業が1年間に稼ぐ利益に対して投資家が何倍の価格を支払っているかを示し、投資回収期間の目安としても解釈できます。

PERの水準は業界特性、成長性、リスクプロファイルによって大きく異なります。一般的に成長企業は高PER、成熟企業は低PERで取引される傾向があります。しかし、重要なのは絶対水準ではなく、同業他社との相対比較や過去の推移との比較です。

| PER水準 | 評価 | 投資家の期待 | マーケティングへの示唆 |

|---|---|---|---|

| 30倍以上 | 高成長期待 | 大幅な業績拡大 | 積極的な成長投資が評価される |

| 15-30倍 | 適正成長期待 | 安定した成長 | バランス型戦略が求められる |

| 10-15倍 | 標準的評価 | 業界平均の成長 | 効率性重視の戦略が必要 |

| 10倍未満 | 低評価・懸念 | 成長性に疑問 | 抜本的な戦略見直しが必要 |

予想PERと実績PERの区別も重要です。予想PERは今期の業績予想に基づく指標であり、投資家の将来期待を反映します。実績PERが高くても予想PERが適正水準であれば、業績改善による株価上昇余地があると判断されます。

PER分析の活用例として、自社のPERが同業他社対比で低い場合、投資家からの評価が相対的に低いことを意味します。この場合、IR活動の強化、成長戦略の明確化、ブランド価値の向上などを通じて市場評価の改善を図る必要があります。

PBR(株価純資産倍率)と資産効率性

PBR(Price Book-value Ratio)は株価を1株当たり純資産で割って算出される指標で、企業の資産価値に対する市場評価を示します。PBRが1倍を下回る場合、理論上は会社を解散して資産を売却した方が株主にとって有利という状況を意味します。

PBRは企業の資産効率性と将来性に対する投資家の評価を反映します。同じ純資産額でも、より高い利益を生み出す企業や成長性の高い企業は高いPBRで評価されます。特に製造業や不動産業など資産集約型の業界では重要な指標となります。

PBRとROEの関係性は密接で、理論的にはPBR = ROE × PERの関係が成り立ちます。ROEが高い企業ほど高いPBRで評価される傾向があり、資産を効率的に活用して高い収益を生み出す能力が評価されます。

業界別PBR特性を理解することも重要です。IT企業は無形資産が多く高PBRになりやすい一方、製造業は有形資産が多く相対的に低PBRになりがちです。自社の属する業界の特性を踏まえた分析が必要です。

ROE(自己資本利益率)による収益性評価

ROE(Return on Equity)は当期純利益を自己資本で割って算出される指標で、株主が投下した資本に対してどれだけの利益を生み出したかを示します。ROEは株主価値創造の最も重要な指標の一つとして位置づけられ、多くの投資家が企業評価の基準として活用しています。

ROEの分解分析により、収益性向上の要因を詳細に分析できます。デュポン分析では、ROE = 売上高純利益率 × 総資産回転率 × 財務レバレッジに分解し、収益性向上の源泉が利益率改善、資産効率向上、財務レバレッジ活用のいずれにあるかを特定できます。

ROE水準の評価基準として、日本企業では8パーセント以上が一つの目安とされていますが、業界や企業の成長段階により適正水準は異なります。重要なのは持続可能性であり、一時的な要因による高ROEではなく、事業構造に根差した継続的な高ROEが評価されます。

ROE向上戦略とマーケティングの関連では、マーケティング活動による売上拡大と利益率改善がROE向上に直接貢献します。ブランド価値向上による価格プレミアム実現、効率的な顧客獲得による売上拡大、デジタルマーケティングによるコスト最適化などが具体的な貢献領域となります。

EPS(1株当たり利益)の成長性分析

EPS(Earnings Per Share)は当期純利益を発行済株式数で割って算出される指標で、株主が保有する1株につきどれだけの利益が割り当てられるかを示します。EPSの継続的な成長は株価上昇の基本的な推進力となります。

EPS成長率の分析では、過去数年間のEPS推移を分析し、成長の持続性と安定性を評価します。一時的な要因による利益増加ではなく、事業活動から生み出される持続的な利益成長が重要です。

調整後EPSの概念も重要です。一時的な特別損益を除外した調整後EPSにより、企業の基礎的な収益力を評価できます。投資家は継続的に得られる利益に基づいて企業価値を評価するため、調整後EPSがより適切な評価指標となることがあります。

EPSガイダンスとして企業が発表する業績見通しは、投資家の期待形成に大きな影響を与えます。保守的すぎるガイダンスは株価の頭打ちを、楽観的すぎるガイダンスは達成困難時の株価下落リスクをもたらします。

配当関連指標の重要性

配当関連指標は株主還元政策の評価と投資家の投資戦略に重要な役割を果たします。特に配当投資を重視する投資家にとって、配当利回り、配当性向、連続増配年数などは重要な投資判断材料となります。

配当利回りは年間配当金を株価で割って算出される指標で、投資額に対する配当収入の割合を示します。配当利回りが高すぎる場合は、株価下落により利回りが上昇している可能性があるため、持続可能性の確認が必要です。

配当性向は配当金総額を当期純利益で割って算出される指標で、利益のうちどれだけを配当として還元しているかを示します。適正な配当性向は業界や企業の成長段階により異なりますが、30-50パーセント程度が一般的とされています。

連続増配年数は配当金額を継続的に増加させている年数を示し、企業の安定性と株主重視姿勢を表す指標として評価されます。日本企業では花王(32年連続増配)、SPK(31年連続増配)などが長期増配企業として知られています。

その他の重要なバリュエーション指標

EV/EBITDA倍率は企業価値(株式時価総額+有利子負債-現金)をEBITDA(税引前利益+減価償却費)で割って算出される指標で、M&Aの際によく用いられます。減価償却の影響を除外するため、設備投資の時期や会計方針の違いに左右されにくい特徴があります。

PSR(株価売上高倍率)は株式時価総額を売上高で割って算出される指標で、赤字企業や成長初期の企業の評価に用いられます。利益が計上されていない企業でも、売上高の成長性や将来の収益化可能性を評価できます。

フリーキャッシュフロー利回りは年間フリーキャッシュフローを株式時価総額で割って算出される指標で、投資額に対する現金創出力を示します。会計上の利益よりも実際の現金創出力を重視する投資家に注目されています。

バリュエーション指標の総合的な活用

複数のバリュエーション指標を組み合わせて総合的に分析することで、より精度の高い企業評価が可能になります。単一の指標では捉えきれない企業の多面的な価値を評価できます。

マルチプル分析では、PER、PBR、EV/EBITDAなどの複数指標により同業他社との比較を行い、相対的な割安性・割高性を判断します。すべての指標で割安を示している場合は投資機会の可能性が高く、すべての指標で割高を示している場合は慎重な評価が必要です。

時系列分析により、自社の過去のバリュエーション水準と比較し、現在の株価水準が歴史的に見て適正かどうかを判断します。過去のレンジの上限近辺にある場合は株価上昇余地が限定的で、下限近辺にある場合は上昇余地がある可能性があります。

業界比較分析では、同業他社のバリュエーション指標と比較し、業界内での相対的な位置づけを確認します。業界平均を大幅に下回っている場合は、その理由を分析し、改善策を検討する必要があります。

これらのバリュエーション指標は、マーケティング戦略の成果を投資家の視点から客観評価するためのツールとしても活用できます。マーケティング投資の効果がこれらの指標にどのように反映されているかを継続的に分析することで、より効果的な戦略立案と実行が可能になります。

マーケティング担当者が押さえるべき株価動向のポイント

株価の動向を理解することは、マーケティング戦略の立案において重要な意味を持ちます。ここでは、マーケティング担当者の視点から特に重要なポイントを解説します。

企業の投資余力への影響

株価の上昇は企業の時価総額増加をもたらし、以下のような好循環を生み出します:

マーケティング予算への具体的影響として、株価上昇時は追加予算の獲得が容易になり、新規施策への投資も増加します。一方、株価下落時は予算削減圧力が強まり、ROI重視の慎重な投資判断が求められます。

消費者の購買力と消費者心理

株価は消費者の資産効果を通じて購買行動に影響を与えます。

| 株価動向 | 消費者心理 | 購買行動の変化 |

|---|---|---|

| 上昇局面 | 楽観的、積極的 | 高額商品の購入増加、プレミアム商品への関心、投資・資産運用への関心 |

| 下落局面 | 慎重、不安 | 節約志向の強化、必需品中心の消費、値引き/特価への反応増 |

セクター別マーケティング戦略への示唆

輸出関連企業では、円安局面は海外展開の積極化とプレミアム戦略の展開を、円高局面は国内市場の重視とコスト競争力の強化を図ります。

金融サービスでは、金利上昇局面は投資商品のプロモーション強化を、金利低下局面は借入促進と住宅ローンの積極営業を行います。

消費財・小売では、景気拡大局面は高付加価値商品の展開と店舗拡張を、景気後退局面は価格重視商品の充実と効率化の推進を図ります。

リスク管理の重要性

外部要因による急激な環境変化に備えて、以下のリスク管理が重要です:

シナリオプランニングの実施では、複数の経済シナリオを想定した戦略立案、最悪ケースでの事業継続計画(BCP)の策定、市場環境変化への迅速な対応体制の構築を行います。

分散投資の考え方では、特定セクターや地域に依存しないポートフォリオ、景気サイクルの異なるタイミングで成長する事業の組み合わせ、デジタルとリアルの両方でのチャネル展開を実現します。

内的要因の変化をどう察知するか

内的要因の変化を早期に察知することで、マーケティング戦略の適時調整と競争優位性の維持が可能になります。定期的なモニタリング体制の構築と、変化の兆候を読み取る分析スキルの向上が重要です。

決算情報の効果的な活用

決算情報は内的要因の変化を把握する最も重要な情報源です。四半期決算、年次決算の数値とその推移を詳細に分析し、企業の状況変化を読み取ります。

決算発表のタイミングを活用し、最新の財務状況と経営陣の見通しを確認します。決算説明会の資料、質疑応答の内容、ガイダンスの修正などから、企業の現状認識と将来戦略を理解できます。

セグメント別分析により、事業部門ごとの業績推移と戦略方向性を把握します。全社業績が好調でも特定事業の不振がある場合、その事業に関連するマーケティング戦略の見直しが必要になる可能性があります。

キャッシュフロー分析では、営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフローの推移から、企業の資金状況と投資方針を分析します。投資キャッシュフローの急増は大型投資や買収の実施を、財務キャッシュフローの変化は資金調達や株主還元政策の変更を示唆します。

IR情報とプレスリリースの継続監視

IR情報とプレスリリースは決算以外の重要な変化を把握する情報源です。新商品発表、組織変更、戦略発表、投資計画などの情報を継続的に収集し、その背景と影響を分析します。

経営陣の発言に注目し、戦略の変化や市場認識の変化を読み取ります。CEOのインタビュー記事、講演内容、株主総会での発言などから、経営陣の問題意識と戦略方向性を理解できます。

投資家向け説明会の資料と内容を分析し、企業が投資家に向けて発信するメッセージを把握します。中期経営計画の発表、事業戦略の説明、市場見通しの共有などにより、企業の中長期的な方向性を理解できます。

業界動向との関連分析

企業の内的要因の変化を業界全体の動向と関連づけて分析することで、変化の背景と今後の方向性をより深く理解できます。

業界レポートを活用し、市場規模、成長率、競争構造、技術トレンドなどの業界動向を把握します。調査会社のレポート、業界団体の統計資料、政府機関の産業分析などから包括的な情報を収集します。

同業他社との比較分析により、自社固有の変化と業界共通の変化を区別します。業界全体が同様の変化を示している場合は外部環境の影響、自社のみの変化は内的要因の影響と判断できます。

デジタルツールの活用

デジタルツールを活用することで、効率的かつ継続的な情報収集と分析が可能になります。

アラート設定により、関心企業の情報を自動収集します。Google アラート、企業IR情報の配信サービス、業界ニュースの配信サービスなどを活用し、重要な情報を見逃さない体制を構築します。

データ分析ツールを活用し、財務データの推移分析、比較分析を効率化します。エクセルの分析機能、BIツール、財務分析専用ソフトなどにより、大量のデータを効率的に処理し、視覚的に分かりやすい形で分析結果を出力できます。

AIツールの活用により、膨大な情報から重要な変化を自動抽出することも可能になっています。自然言語処理技術を活用したニュース分析、財務データの異常検知、競合他社の戦略変化の自動分析などの技術が実用化されています。

まとめ

株価変動の内的要因は企業の本質的な価値と競争力を反映する重要な要素であり、マーケティング担当者が戦略立案を行う上で不可欠な知識です。財務業績、経営戦略、技術革新、商品競争力、人材・組織、コーポレートガバナンス、そして株価バリュエーション指標の七つの主要要因は、相互に関連し合いながら企業価値を形成し、それが株価として市場で評価されます。

これらの内的要因の理解は、単に株価動向を予測するためだけでなく、自社の強みと課題を客観的に把握し、競合他社との比較分析を行い、市場環境の変化に応じた適切な戦略調整を実現するために活用できます。特に予算策定、施策の優先順位付け、ROI目標の設定、競合対応戦略の立案において、内的要因分析は実用的な価値を発揮します。

重要なことは、これらの要因を一時的な分析で終わらせるのではなく、継続的なモニタリングシステムとして定着させることです。決算情報、IR資料、プレスリリース、業界レポートなどの情報源を体系的に活用し、変化の兆候を早期に察知できる体制を構築することで、より効果的で先見性のあるマーケティング戦略を実現できるでしょう。

Key Takeaways

財務業績要因は最も直接的で即効性の高い株価変動要因となる - 売上成長率、利益率、財務健全性の改善は即座にマーケティング予算と戦略の自由度を向上させる

経営戦略・事業展開要因は中長期的な企業価値の方向性を決定する - 新規事業参入、M&A、グローバル展開などの戦略的意思決定は将来のマーケティング機会を大きく左右する

技術革新・研究開発要因は持続的競争優位性の源泉となる - 研究開発投資の規模と効率性、特許戦略、DXの進展度合いが長期的なブランド価値と市場地位を決める

商品・サービス競争力要因は収益性と市場シェアに直結する - ブランド価値、品質管理、顧客体験の向上が価格プレミアムと顧客ロイヤルティを実現する

人材・組織要因は企業の実行力と持続性を支える基盤となる - 経営陣の質、従業員エンゲージメント、組織効率性が戦略実行の成否を左右する

コーポレートガバナンス要因はESG投資の拡大により重要性が高まっている - 透明性、株主還元、ESG経営の実践が投資家評価と企業の社会的価値を向上させる

株価バリュエーション指標は内的要因の成果を数値化した投資家評価の結晶である - PER、PBR、ROE、配当関連指標などを理解することで市場からの期待水準を把握できる

内的要因の継続的なモニタリングが競争優位性の維持に不可欠 - 決算情報、IR資料、業界動向の体系的な分析により変化を早期察知し、適時戦略調整を実現する

業界特性を考慮した分析が精度の高い戦略立案を可能にする - セクター固有の重要指標と成功要因を理解し、業界のライフサイクルに応じた戦略を展開する