はじめに:この決算で注目すべきポイント

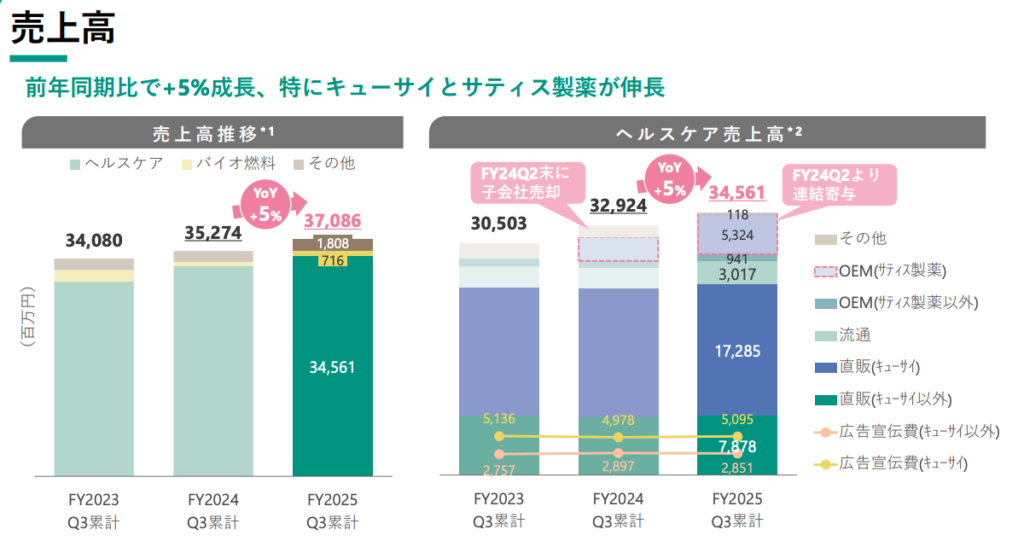

ユーグレナの2025年度第3四半期決算は、売上高が前年同期比5%増の370億円、営業利益が前年同期比16倍の26億円という結果でした。特に注目すべきは、調整後EBITDAが68%増の54億円と大幅に改善している点です。

では、この成長は本物なのでしょうか。一時的な要因によるものなのか、それとも持続可能な成長なのか。この問いに答えることが、今回の分析の核心です。

企業概要:ユーグレナとは何をしている会社か

ユーグレナは2005年創業のバイオテクノロジー企業です。「人と地球を健康にする」というパーパス(存在意義)のもと、主に2つの事業を展開しています。

第一の柱はヘルスケア事業です。微細藻類ユーグレナ(和名:ミドリムシ)を活用した健康食品やサプリメントの製造・販売を行っています。直販ブランドとしては「からだにユーグレナ」や、子会社キューサイの「ザ・ケール」、エポラの「epo」シリーズなどがあります。また、サティス製薬を通じたOEM(他社ブランド製品の受託製造)事業も展開しており、2024年度から連結子会社化しています。

第二の柱はバイオ燃料事業です。使用済み食用油などを原料としたバイオディーゼル燃料やSAF(持続可能な航空燃料)の製造・販売を手がけています。マレーシアでは2028年下期の稼働を目指して商業プラント建設が進行中です。

従業員数は連結で1,168名(2024年12月末時点)、資本金は163億円超(2025年9月末時点)の規模です。東京証券取引所プライム市場に上場しています。

業績:数字が語る実態

売上高・利益の推移

| 指標 | FY2023 Q3累計 | FY2024 Q3累計 | FY2025 Q3累計 | 前年同期比 | 前四半期比 |

|---|---|---|---|---|---|

| 売上高(億円) | 341 | 353 | 371 | +5% | +0.7% |

| 調整後EBITDA(億円) | 20 | 32 | 55 | +68% | +11% |

| 営業利益(億円) | △9.6 | 1.6 | 26 | 16倍 | +6% |

前四半期比での売上成長率は小幅ですが、調整後EBITDAと営業利益は2四半期連続で前四半期比プラス成長を達成しています。これは重要なシグナルです。

セグメント別の動き

ヘルスケア事業(売上高346億円、前年同期比+5%)

- 直販(キューサイ以外):51億円(前年同期比+8%)

- 「からだにユーグレナ」が子育て世代向け商品で増加トレンドに転換

- 「epo」の毛髪美容液が夏季に好調で定期顧客数が急増

- 「CONC」が継続的な高成長を維持

- 直販(キューサイ):173億円(横ばい)

- 安定的な顧客基盤を維持

- 流通:30億円(前年同期比+4%)

- エポラとキューサイの流通展開が順調

- OEM(サティス製薬):94億円

- 2024年第2四半期から連結寄与

- 既存顧客からの受注拡大が継続

バイオ燃料事業(売上高7億円、前年同期比▲61%)

欧州でのSAF・HVO価格が2025年第1四半期から第2四半期にかけて下落していましたが、第3四半期に入り需給環境が改善傾向にあります。EU・英国でのSAF2%導入義務により、中長期的には需要拡大が見込まれます。

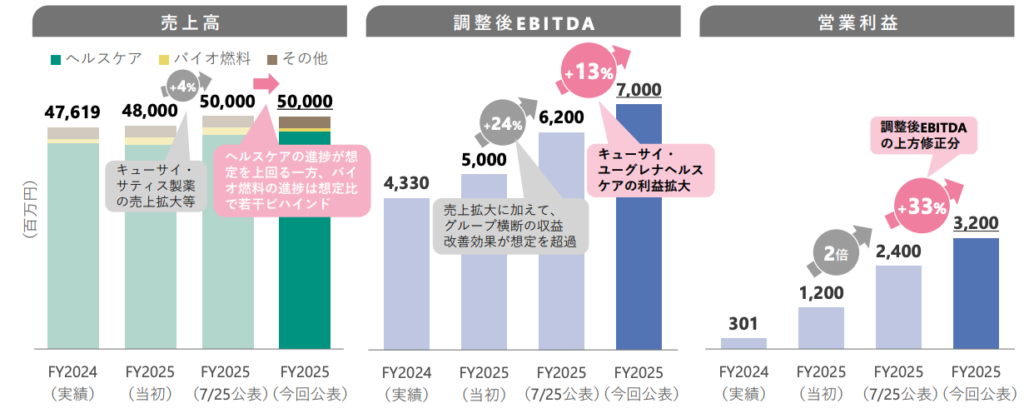

通期見通し

2025年7月に公表した通期予想を今回上方修正しました。

| 項目 | 7月公表値 | 今回公表値 | 変化率 |

|---|---|---|---|

| 売上高 | 500億円 | 500億円 | 維持 |

| 調整後EBITDA | 62億円 | 70億円 | +13% |

| 営業利益 | 24億円 | 32億円 | +33% |

売上高予想は据え置く一方、利益予想を大幅に引き上げています。これは売上の質が改善していることを示唆しています。

成長の質を見極める:この成長は続くのか

①この成長は続くのか?

一時的な要因の影響

2024年第2四半期にサティス製薬を連結子会社化した影響があります。サティス製薬の売上高は第3四半期で19億円、調整後EBITDAは約2.8億円を貢献しています。しかし、これは2024年第2四半期以降の数字であり、2025年度の前年同期比成長には一時的な押し上げ効果として作用しています。

一方で、2024年第2四半期末には子会社の「はこ社」を売却しており、その分の売上減少要因もあります。

実力ベースの成長率

M&A影響を除いた既存事業での成長を見ると、ユーグレナ・ヘルスケア、エポラ、MEJ、キューサイのいずれも前年同期比でプラス成長を達成しています。

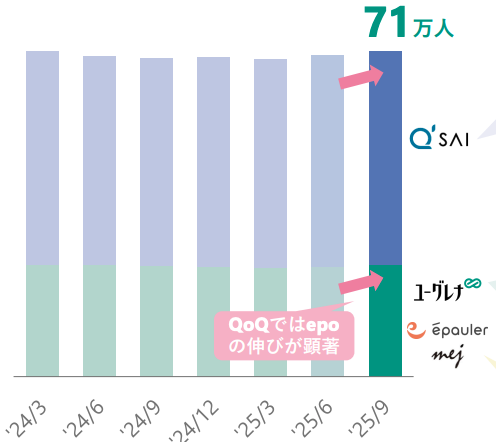

特に注目すべきは定期顧客数の推移です。グループ全体の直販定期顧客数は71万人に達し、2四半期連続で前四半期比プラス成長を実現しています。

「からだにユーグレナ」は2024年11月発売の「お料理に入れるユーグレナ(出汁調味料)」が子育て世代のニーズに合致し、定期顧客数が前年同期比7%増と増加トレンドに転換しました。

「epo」のプレミアムヘマチン(毛髪美容液)は、夏季に販売が伸びる傾向があり、第3四半期に定期顧客数が前年同期比22%増と大幅に増加しています。

「CONC」は非医療用初のノック注入型マイクロニードル商品「リンクルインジェクション」の新規獲得と継続率が好調で、定期顧客数が前年同期比57%増と急成長しています。

「コラリッチ」は2025年1月に価格改定を伴うリニューアルを実施しましたが、定期顧客数は前年同期比7%増と拡大を継続しています。

これらの動きから、一時的なキャンペーンではなく、商品力とマーケティング施策の改善による構造的な顧客基盤の拡大が進んでいると判断できます。

会社が「好調」と言う事業の検証

決算資料では、ヘルスケア事業の主要ブランドが「順調に拡大」と説明されています。実際のデータを確認すると、前述の通り定期顧客数が前年同期比・前四半期比ともに増加しており、説明と実態が一致しています。

この事業の経済的な堀

ヘルスケア事業の堀は主に3つあります。

第一に、ユーグレナという独自素材の製造技術です。59種類の栄養素を含む微細藻類を大量培養する技術は、長年の研究開発の蓄積が必要であり、容易に模倣できません。

第二に、直販モデルによる顧客データの蓄積です。71万人の定期顧客との直接的な関係性により、顧客ニーズの把握、商品開発、マーケティング施策の改善サイクルを回すことができます。

第三に、サティス製薬によるOEM事業です。化粧品・健康食品のOEM受託製造は、顧客企業との関係構築、品質管理体制、製造ノウハウの蓄積が参入障壁となります。既存顧客からの継続受注が期待でき、売上の安定性に寄与します。

②どのセグメント・地域に依存しているか

セグメント依存度

売上高の93%(346億円)がヘルスケア事業であり、事業ポートフォリオとしてはヘルスケアへの依存度が非常に高い状態です。バイオ燃料事業は現時点では売上高の2%(7億円)に過ぎません。

ヘルスケア事業の中では、キューサイの直販が173億円(50%)、キューサイ以外の直販が51億円(15%)、OEM(サティス製薬)が94億円(27%)、流通が30億円(9%)という構成です。

地域依存度

決算資料には地域別の売上内訳が明示されていませんが、ヘルスケア事業の主力は国内市場です。海外展開については、バングラデシュの日本食レストラン「匠-TAKUMI」でユーグレナ入りラーメンを販売、海外展示会への出展(Vitafoods Asia、interCHARM KOREA)などの取り組みが紹介されていますが、売上規模としてはまだ限定的と推測されます。

したがって、国内のヘルスケア市場への依存度が高く、地域分散という観点ではリスクがあります。

各セグメントの成長ドライバーの持続可能性

ヘルスケア事業の成長ドライバーは、既存ブランドの顧客数拡大、新商品投入、価格改定、OEM受注拡大です。

日本の健康食品市場は成熟市場ですが、高齢化の進展、健康意識の高まり、予防医療への関心増加などの構造的な追い風があります。ユーグレナはこの中で独自素材という差別化要素を持っており、適切なマーケティング投資により顧客基盤を拡大する余地があります。

ただし、健康食品市場は競争が激しく、新規顧客獲得コスト(CPA)の上昇、顧客離脱率(チャーンレート)の管理が重要です。決算資料によれば、販売変動費率(広告宣伝費以外の販売費の売上高比率)は2024年度から2025年度にかけて低下傾向にあり(22.0%→17.0%→17.4%と推移)、販売効率の改善が進んでいることが確認できます。

バイオ燃料事業については、EU・英国でのSAF2%導入義務(2025年1月開始)、各国での脱炭素政策強化により、中長期的には需要拡大が見込まれます。IEA(国際エネルギー機関)の予測によれば、世界のバイオ燃料需要は2023年の1.2億KL/年から2050年には4億KL/年超に拡大する見込みです。

マレーシアの商業プラント(年間処理能力約10万KL)が2028年下期に稼働すれば、バイオ燃料事業の売上・利益貢献が大きく拡大します。ユーグレナの持分シェアは15%であり、バイオ燃料価格を1リットルあたり300円、プロジェクトの純利益率を20%以上、配当性向100%と仮定すると、ユーグレナへの利益貢献は年間約60億円以上のポテンシャルがあります(あくまで試算値)。

③短期と長期視点の見通し

向こう1〜2四半期の見通し

2025年第4四半期の見通しは、通期予想から第3四半期累計実績を差し引くことで推定できます。

売上高は、通期予想500億円に対して第3四半期累計371億円ですから、第4四半期は129億円程度を見込んでいることになります。これは前年第4四半期の123億円を上回る水準です。

調整後EBITDAは、通期予想70億円に対して第3四半期累計55億円ですから、第4四半期は15億円程度を見込んでいます。これは前年第4四半期の11億円を上回ります。

営業利益は、通期予想32億円に対して第3四半期累計26億円ですから、第4四半期は6億円程度を見込んでいます。これは前年第4四半期の1.4億円を大きく上回ります。

第4四半期は年末商戦があり、健康食品の需要が高まる時期です。また、サティス製薬のOEM受注も引き続き堅調と予想されます。

1〜3年の中長期トレンド

ヘルスケア事業では、既存ブランドの顧客基盤拡大、新商品投入、OEM受注拡大により、年率5〜10%程度の成長が期待できます。

特にサティス製薬は、2025年第3四半期時点で調整後EBITDAマージン15%を達成しており、受注拡大に伴う利益貢献の拡大が見込まれます。化粧品OEM市場は、D2Cブランドの増加、大手企業のアウトソーシング拡大などにより成長が続いています。

バイオ燃料事業では、2028年下期のマレーシア商業プラント稼働が大きな転換点となります。それまでの期間は、国内でのHVO(水素化植物油)需要拡大に向けた普及活動、販路拡大に注力する段階です。

研究開発面では、ゲノム編集ユーグレナの食品用途実用化が進展しています。農林水産省の「フードテックビジネス実証事業」に採択され、風味改善、栄養蓄積、成分改善などの用途開発が進んでいます。これが実用化されれば、ユーグレナ素材の用途拡大、コスト低減につながる可能性があります。

マーケティングの学び:決算から読み取れる戦略

学び①:顧客セグメンテーションと商品開発の精度向上

何が起きたか

「からだにユーグレナ」の定期顧客数が第3四半期に増加ペースが加速し、前年同期比7%増を達成しました。

なぜそうなったか

2024年11月に発売した「お料理に入れるユーグレナ(出汁調味料)」が子育て世代のニーズに合致したことが要因です。

従来、ユーグレナのサプリメントは健康意識の高い中高年層が主要ターゲットでしたが、「子供の栄養バランスが気になる」「手軽に栄養を摂らせたい」という子育て世代の潜在ニーズを捉えた商品開発により、新たな顧客層の開拓に成功しています。

どんな打ち手があったか

商品形態を「サプリメント」から「調味料」に変更することで、使用シーンを「健康管理」から「日常の料理」に拡張しました。これにより、「毎日続けやすい」「家族全員で使える」という価値提案が可能になりました。

また、2024年8月・9月には「いちごミルク味」「とまと味」など、子供が好む味のサプリメントも発売しています。

自社に活かせることは何か

既存顧客層だけでなく、潜在的なニーズを持つ新たな顧客セグメントを発掘し、そのセグメント特有の課題に対応した商品形態・訴求ポイントを設計することで、市場を拡大できます。

特にBtoC事業では、「同じ素材でも、誰に、どのような形で、どのようなシーンで使ってもらうか」という設計次第で、顧客層を広げることができるという示唆があります。

学び②:広告投資効率の継続的改善

何が起きたか

ヘルスケア事業の販売変動費率(広告宣伝費以外の販売費の売上高比率)が、2024年第1四半期の22.0%から2025年第3四半期には17.0%まで低下しました。

なぜそうなったか

決算資料によれば、以下の施策が奏功しています。

- 同梱物など販促物の見直しと発注先の最適化

- コールセンターの内製化と稼働率の向上

- 隔月定期購入の増加に伴う配送料の削減(1回あたりの配送量が増えるため、単価が下がる)

どんな打ち手があったか

広告投資に関しては、高投資効率の媒体への選択と集中を進めています。「からだにユーグレナ」では高投資効率の媒体へ投資を強化、「epo」のヘアケア商品ではオンライン投資効率が好調で定期顧客数の増加幅が拡大しています。

また、既存顧客の維持施策として、隔月定期購入への誘導を進めています。これは顧客にとっては「在庫が余らない」「配送頻度が減って受け取りの手間が減る」というメリットがあり、企業にとっては配送コスト削減、解約率低下というメリットがあります。

自社に活かせることは何か

D2C(Direct to Consumer)事業では、新規顧客獲得コストだけでなく、獲得後の販売変動費(配送費、コールセンター費用、同梱物コストなど)を継続的に見直し、最適化することで、利益率を大きく改善できます。

特に、顧客の購入パターンデータを分析し、「どの購入サイクルが顧客満足度と収益性を両立できるか」を見極めることが重要です。

学び③:M&Aによる事業ポートフォリオの強化と収益性改善

何が起きたか

2024年第2四半期にサティス製薬を連結子会社化したことで、OEM事業が売上・利益の両面で大きく貢献しています。2025年第3四半期のサティス製薬グループの売上高は19億円、調整後EBITDAマージンは15%に達しています。

なぜそうなったか

化粧品・健康食品のOEM市場は、D2Cブランドの増加、大手企業のアウトソーシング拡大により成長しています。サティス製薬は既存顧客からの継続受注に加えて、新規受注も獲得しており、稼働率が向上しています。

また、サティス製薬の事業特性として、粗利率が高い(73%)ことが挙げられます。これは、自社ブランド展開ではなくOEM受託であるため、広告宣伝費が不要であること、顧客企業との長期的な関係構築により価格決定力があることが背景にあります。

どんな打ち手があったか

ユーグレナグループとしては、サティス製薬の製造キャパシティを活用して、グループ内の商品製造を委託することで、製造効率を高めています。

また、ユーグレナ素材をサティス製薬のOEM商品に活用することで、ユーグレナ素材の販売チャネル拡大にもつながっています。

自社に活かせることは何か

M&Aを行う際、単に売上規模を拡大するだけでなく、「利益率の高い事業を取り込む」「既存事業とのシナジーを創出する」という視点が重要です。

ユーグレナの場合、自社ブランド事業(広告投資が必要、粗利率70%程度)とOEM事業(広告投資不要、粗利率73%)を組み合わせることで、事業ポートフォリオの安定性と収益性を高めています。

特にBtoC事業を展開する企業にとって、「BtoB事業(OEM・原料販売など)を組み合わせることで、キャッシュフローの安定性を高める」という戦略は有効です。

結論:成長は本物か?

判定:本物の成長

ユーグレナの成長は、一時的な要因だけでなく、構造的な改善が進んでおり、「本物の成長」と判断できます。

理由

第一に、定期顧客数が2四半期連続で前四半期比プラス成長を達成しており、顧客基盤の拡大が継続しています。これは一時的なキャンペーンによる獲得ではなく、商品力の向上、マーケティング施策の改善による構造的な変化です。

第二に、売上総利益率、販売変動費率の改善により、限界利益率が向上しています。売上の質が改善しているため、売上成長率以上に利益成長率が高くなっています。

第三に、サティス製薬のOEM事業という高収益事業を取り込んだことで、事業ポートフォリオの安定性と収益性が向上しています。

経済的な堀

ユーグレナの経済的な堀は以下の3点です。

堀①:独自素材の製造技術

ユーグレナという微細藻類を大量培養する技術は、長年の研究開発の蓄積が必要であり、容易に模倣できません。59種類の栄養素を含む独自素材は、健康食品市場における差別化要素となっています。

また、ゲノム編集技術を活用した品種改良により、風味改善、栄養蓄積の最適化が進めば、さらなる競争優位性の構築が期待できます。

堀②:直販モデルによる顧客データの蓄積

71万人の定期顧客との直接的な関係性により、顧客の購買行動、嗜好、ニーズを継続的に把握できます。このデータを商品開発、マーケティング施策の改善に活用することで、PDCAサイクルを高速で回すことができます。

競合他社が同じ素材を使った商品を投入したとしても、顧客との関係性、データの蓄積は短期間で構築できるものではありません。

堀③:OEM事業による顧客企業との関係性

サティス製薬のOEM事業は、顧客企業との長期的な関係構築、品質管理体制、製造ノウハウの蓄積が参入障壁となっています。既存顧客からの継続受注が期待でき、売上の安定性に寄与します。

これらの堀は、短期間で競合に崩されるものではなく、中長期的な競争優位性の源泉となっています。

リスクと懸念

| リスク項目 | インパクト | 発生確率 | 対策 |

|---|---|---|---|

| バイオ燃料価格の変動 | 大 | 中 | マレーシア商業プラントは長期契約を想定、価格変動リスクを軽減 |

| 健康食品市場の競争激化 | 中 | 高 | 独自素材による差別化、顧客データ活用によるマーケティング精度向上 |

| 新規顧客獲得コストの上昇 | 中 | 中 | 既存顧客のLTV最大化、クロスセル強化による依存度低減 |

| マレーシア商業プラントの建設遅延・コスト超過 | 大 | 低 | PETRONASとEniliveという経験豊富なパートナーとの協業 |

| 国内市場への依存 | 中 | - | 海外展開の加速(展示会出展、海外パートナーとの協業) |

特に注意すべきは、バイオ燃料価格の変動リスクです。2025年第1〜2四半期に欧州でのSAF・HVO価格が下落した影響で、バイオ燃料事業の売上が前年同期比61%減となりました。ただし、第3四半期には需給環境が改善傾向にあり、価格も反転・上昇しています。

マレーシア商業プラントが稼働すれば、バイオ燃料事業の収益貢献が大きく拡大しますが、それまでの期間はヘルスケア事業への依存度が高い状態が続きます。

まとめ:この企業からマーケターが学べる実践的なヒント

ユーグレナの決算から、以下のような実践的な学びを得ることができます。

①顧客セグメンテーションと商品開発の精度を高めることで、既存素材でも新たな市場を開拓できる。子育て世代向けの調味料タイプという商品形態の転換により、新たな顧客層を獲得しました。

②広告投資だけでなく、販売変動費(配送費、コールセンター費用など)を継続的に最適化することで、利益率を大幅に改善できる。隔月定期購入への誘導、コールセンター内製化などの地道な改善活動が積み重なっています。

③M&Aにより、自社ブランド事業(広告投資が必要)とOEM事業(広告投資不要)を組み合わせることで、事業ポートフォリオの安定性と収益性を高められる。サティス製薬の連結により、グループ全体の収益性が向上しました。

④独自素材という差別化要素を持つことで、価格競争に巻き込まれにくくなり、長期的な競争優位性を構築できる。ユーグレナという独自素材は、長年の研究開発の蓄積により生み出されたものであり、短期間で模倣できません。

経済的な堀のまとめ

ユーグレナは、①独自素材の製造技術、②直販モデルによる顧客データの蓄積、③OEM事業による顧客企業との関係性、という3つの堀を持っています。これらは短期間で競合に崩されるものではなく、中長期的な競争優位性の源泉となっています。

最後に

ユーグレナの決算を読み解く中で最も印象的だったのは、「売上成長率以上に利益成長率が高い」という点です。これは、単に規模を追うのではなく、収益性を重視した経営に転換していることを示しています。

マーケターとして学ぶべきは、「短期的な売上拡大」だけでなく、「持続可能な利益成長」を実現するための施策の積み重ねです。顧客セグメントの精緻化、広告投資効率の改善、販売変動費の最適化、M&Aによる事業ポートフォリオの強化など、地道な改善活動が積み重なることで、「本物の成長」が実現されるのです。