はじめに

三菱電機が2025年10月31日に発表した2026年3月期第2四半期決算は、売上高・営業利益ともに上期として過去最高を更新しました。売上高は2兆7,325億円(前年同期比+3.4%)、営業利益は2,243億円(同+27.0%)という数字です。

しかし、マーケターとして本当に注目すべきは、この成長が「本物」なのかという点です。一時的な為替効果や特殊要因による見かけの成長なのか、それとも事業構造の強化による持続可能な成長なのか。この決算資料から、三菱電機のマーケティング戦略と事業成長の質を徹底的に読み解いていきます。

企業概要

三菱電機は、インフラ(社会システム・エネルギーシステム・防衛宇宙)、インダストリー・モビリティ(FAシステム・自動車機器)、ライフ(ビルシステム・空調家電)、デジタルイノベーション、セミコンダクター・デバイスという5つの主要セグメントを持つ総合電機メーカーです。

事業の特徴は、B2B(企業向け)とB2C(消費者向け)の両方に強みを持ち、特にインフラや産業用機器といった「社会を支える」事業領域で高い競争力を発揮している点にあります。海外売上比率は53%で、グローバルに事業を展開しています。

業績推移と業績の中身:この成長は本物か?

数字で見る業績推移

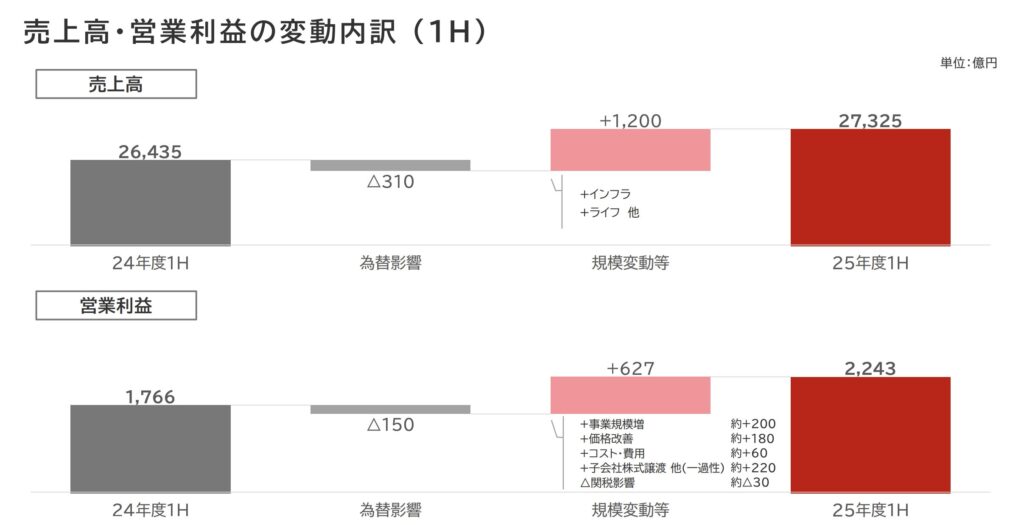

2025年度上期の業績を詳しく見ていきましょう。

連結業績(上期)

- 売上高:2兆7,325億円(前年同期比+889億円、+3.4%)

- 営業利益:2,243億円(同+476億円、+27.0%)

- 営業利益率:8.2%(同+1.5ポイント)

- 親会社株主帰属純利益:1,893億円(同+707億円、+59.6%)

特筆すべきは、営業利益率が8.2%まで向上した点です。これは前年同期の6.7%から1.5ポイントも改善しており、単なる売上増加ではなく、収益性そのものが向上していることを示しています。

前四半期比で見る成長の「勢い」

決算分析で重要なのは、前年同期比だけでなく前四半期比(QoQ)の動きです。これによって成長が加速しているのか減速しているのかが分かります。

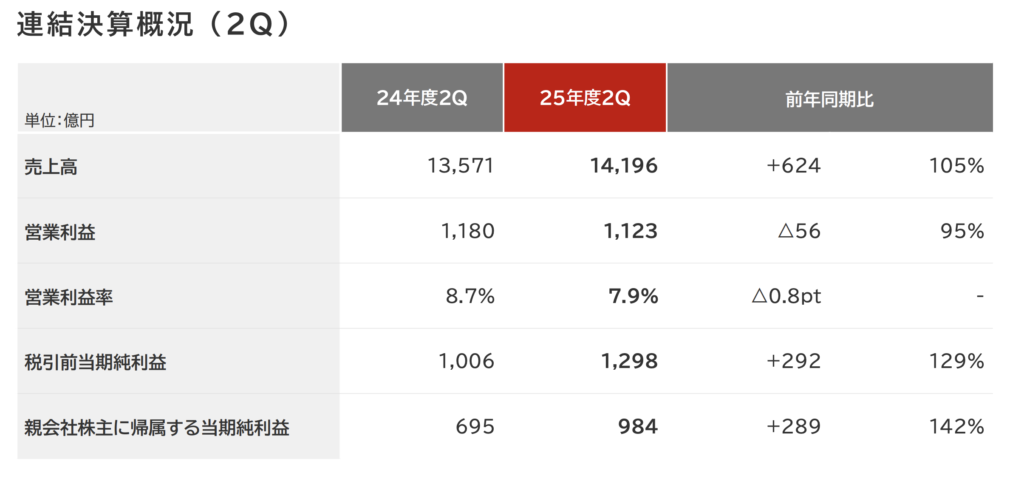

第2四半期単独の業績

- 売上高:1兆4,196億円(前年同期比+4.8%)

- 営業利益:1,123億円(同△4.7%)

- 営業利益率:7.9%(同△0.8ポイント)

第2四半期単独で見ると、売上高は伸びているものの営業利益は前年同期を下回りました。つまり、上期の好調は第1四半期(4-6月)に強く牽引されていたことがわかります。第1四半期の営業利益は1,120億円でしたから、第2四半期もほぼ同水準を維持していますが、伸び率は鈍化しています。

成長の「質」を3つの角度から検証

①この成長は続くのか?一時的要因の影響を分解する

営業利益の増減要因を見ると、以下のような構造になっています。

営業利益+476億円の内訳(上期)

- 為替影響:△150億円

- 事業規模増:約+200億円

- 価格改善:約+180億円

- コスト・費用削減:約+60億円

- 子会社株式譲渡など一過性収益:約+220億円

- 関税影響:約△30億円

ここで注目すべきは、為替は実はマイナス要因だったという点です。円高が進んだにもかかわらず増益を達成しているのは、実力ベースでの収益改善が進んでいる証拠です。

一方で、子会社株式譲渡などの一過性収益が約220億円含まれています。これを除くと、営業利益の「実力ベース」の増加は約250億円(+14%)程度と見るべきでしょう。それでも二桁成長を維持しているのは評価できます。

②どのセグメント・地域に依存しているか?

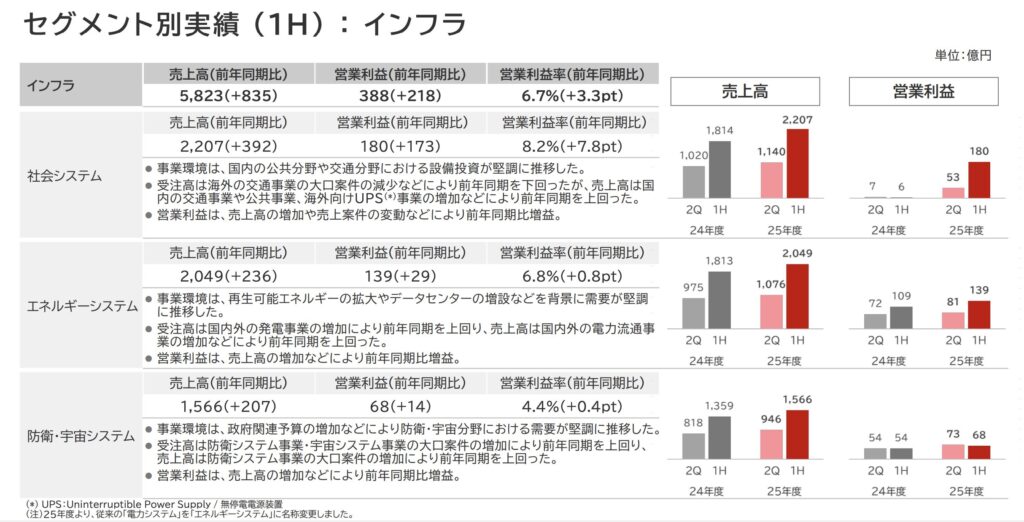

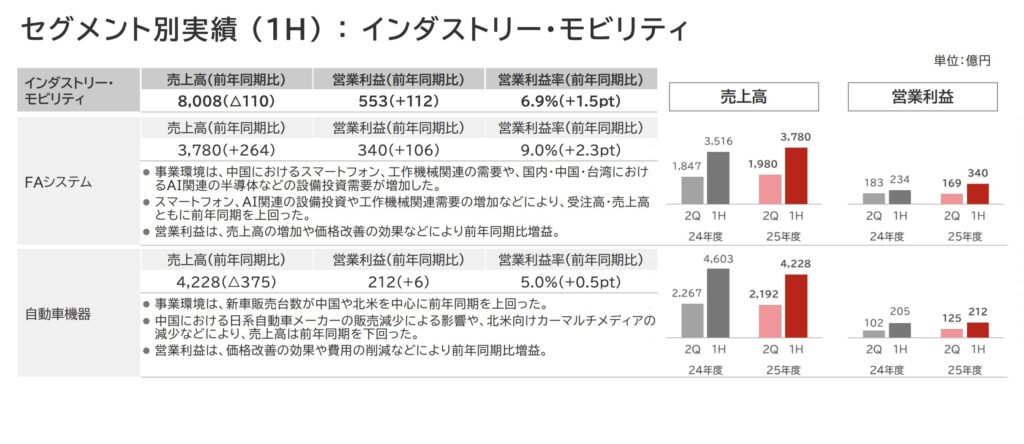

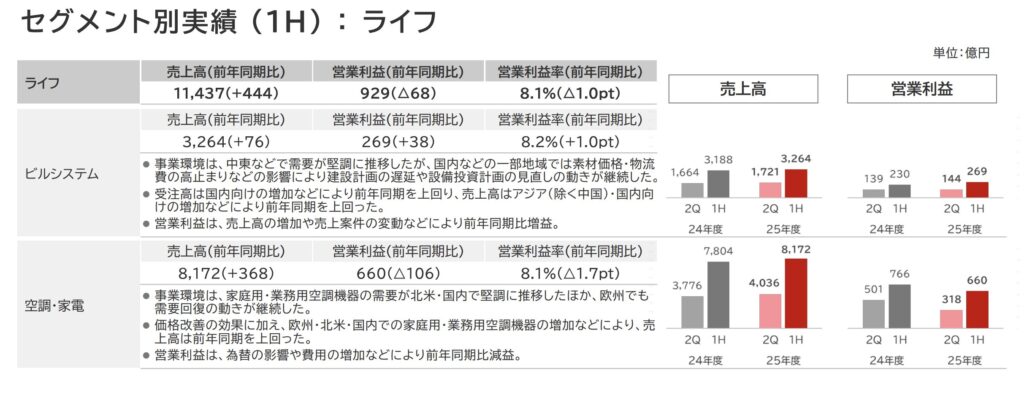

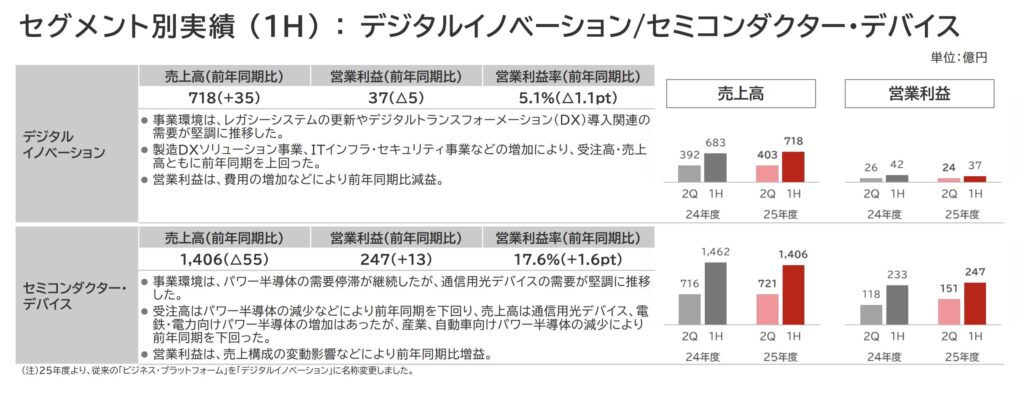

セグメント別の売上高と営業利益の増減を見ると、成長の構造が見えてきます。

売上高の増加(上期、前年同期比)

- インフラ:+835億円(+16.7%)

- ライフ:+444億円(+4.2%)

- インダストリー・モビリティ:△110億円(△1.4%)

営業利益の増加(上期、前年同期比)

- インフラ:+218億円(営業利益率3.4%→6.7%)

- インダストリー・モビリティ:+112億円(営業利益率5.4%→6.9%)

- ライフ:△68億円(営業利益率9.1%→8.1%)

インフラセグメントが売上・利益ともに成長を牽引しています。特に社会システム事業は営業利益が173億円増加し、利益率が0.4%から8.2%へと劇的に改善しました。エネルギーシステムや防衛・宇宙システムも堅調です。

一方、ライフセグメントは売上は伸びたものの利益は減少しました。これは主に空調・家電事業で、欧州・北米での販売は好調だったものの、為替影響や費用増加により利益が圧迫されたためです。

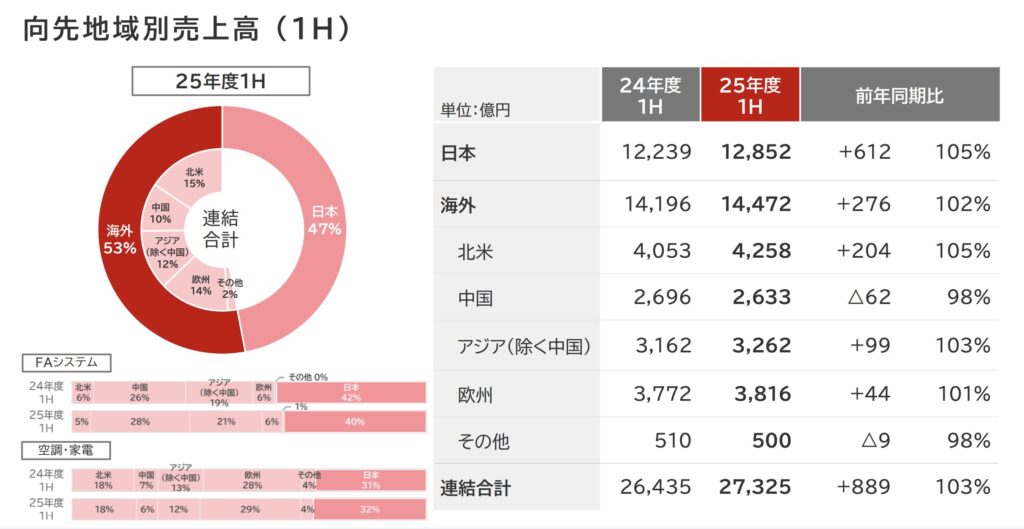

地域別の売上構成(上期)

- 日本:1兆2,852億円(47%)、前年同期比+5.0%

- 海外:1兆4,472億円(53%)、前年同期比+1.9%

- 北米:4,258億円(15%)、+5.0%

- 中国:2,633億円(10%)、△2.3%

- アジア(除く中国):3,262億円(12%)、+3.1%

- 欧州:3,816億円(14%)、+1.2%

国内市場が海外を上回る成長率となっており、インフラ投資需要が国内で旺盛なことがうかがえます。中国市場は微減となっており、特に自動車機器事業では中国の日系自動車メーカーの販売不振による影響を受けています。

③短期と長期視点で見る

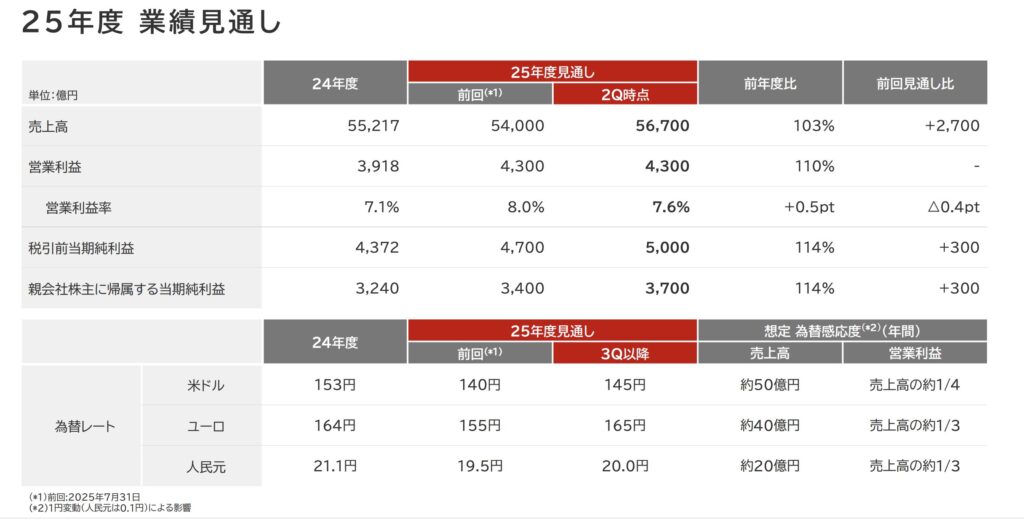

通期見通しと上期実績を比較すると、下期(10月-3月)の見通しが見えてきます。

通期見通しと上期実績の比較

- 売上高:通期5兆6,700億円、上期2兆7,325億円 → 下期2兆9,375億円(上期比+7.5%)

- 営業利益:通期4,300億円、上期2,243億円 → 下期2,057億円(上期比△8.3%)

下期は売上高が上期を上回る見通しですが、営業利益は下期の方が低い計画となっています。これは以下の要因が考えられます。

- 季節性要因:空調・家電などライフセグメントは通常、上期(夏場)の方が需要が高い

- ネクストステージ支援制度特別措置:下期に約400億円の費用計上を見込んでいる

- 為替前提の変更:3Q以降の為替レートを1ドル=145円、1ユーロ=165円と想定(上期実績より円安)

ネクストステージ支援制度特別措置とは、早期退職支援プログラムのことで、将来の人件費削減につながる構造改革投資です。短期的には費用増加要因ですが、中長期的には収益性改善に寄与します。

注目するべき戦略や戦術

戦略①:インフラ事業への注力による安定収益基盤の構築

三菱電機の最大の戦略的転換は、インフラ事業の強化です。社会システム(交通・公共)、エネルギーシステム(発電・電力流通)、防衛・宇宙システムという3つの柱で、長期契約・大型案件による安定した収益基盤を築いています。

社会システム事業の好例

- 売上高:2,207億円(+21.6%)

- 営業利益:180億円(前年同期比+173億円!)

- 営業利益率:0.4% → 8.2%へ劇的改善

国内の公共分野や交通分野における設備投資需要を確実に捉え、海外向けUPS(無停電電源装置)事業も伸ばしています。データセンター需要の拡大という追い風を、確実に売上と利益に転換している様子がうかがえます。

この戦略の優れている点は、「景気変動の影響を受けにくい」ことです。公共インフラや防衛関連は政府予算に支えられているため、民間需要が落ち込んでも一定の需要が見込めます。

戦略②:価格改善による収益性向上

上期の営業利益改善要因のうち、約180億円が「価格改善」によるものです。これは素材高騰や物流費上昇分を販売価格に転嫁することに成功したことを意味します。

FAシステム事業や自動車機器事業では、価格改善が利益率向上に直結しています。特に自動車機器は売上高が前年同期比△8.1%と減少したにもかかわらず、営業利益は+2.9%増加しました。これは、顧客に対する価格交渉力があることの証明です。

価格改善を実現できる理由

- 製品の技術的差別化:FAシステムではAI関連需要への対応力

- 既存顧客との長期関係:乗り換えコストが高い

- 品質・信頼性による評価:「三菱電機なら安心」というブランド

戦略③:FAシステムでのAI関連需要の取り込み

FAシステム事業(工場自動化機器)は、売上高3,780億円(+7.5%)、営業利益340億円(+45.3%)と好調です。特に注目すべきは、中国・台湾・国内でのAI関連半導体製造装置向けの需要増加を捉えている点です。

受注推移から見る勢い

- 24年度1Q:前年同期比+8%

- 24年度2Q:+15%

- 24年度3Q:+33%

- 24年度4Q:+28%

- 25年度1Q:+23%

- 25年度2Q:+15%

前四半期比(QoQ)では25年度2Qは△2%とやや減速していますが、それでも前年同期比では二桁成長を維持しています。AI投資ブームがピークを過ぎつつある中でも、底堅い需要があることを示しています。

戦略④:海外空調事業での市場シェア拡大

空調・家電事業は、欧州と北米での家庭用・業務用空調機器の販売が堅調に推移しています。特に欧州では需要回復の動きが継続しており、市場シェアを拡大するチャンスを捉えています。

売上高は前年同期比+4.7%増加しましたが、営業利益は△13.8%減少しました。これは為替の円高影響と費用増加が原因ですが、下期は為替前提を円安に見直したため、収益性は改善する見込みです。

持続的な成長に対しての懸念事項と解決案

懸念①:中国市場での自動車機器事業の減速

自動車機器事業の売上高は前年同期比△8.1%減少し、その主因は中国における日系自動車メーカーの販売減少です。中国市場では地場メーカー(BYDなど)やテスラが強く、日系メーカーのシェアは低下傾向にあります。

解決の方向性

- 中国地場メーカーへの直接販売拡大

- 電動化対応製品(EV向けパワートレイン部品など)の強化

- 北米・インドなど成長市場へのリソースシフト

実際、通期見通しでは自動車機器事業の営業利益は前年度比+19.9%増を見込んでおり、中国依存からの脱却と収益構造改革が進んでいることがうかがえます。

懸念②:ライフセグメントの利益率低下

ライフセグメント(特に空調・家電)は、売上は伸びているものの利益率が低下しています。原因は為替影響だけでなく、原材料費・物流費の高止まりと販売促進費の増加です。

解決の方向性

- さらなる価格転嫁の実行(下期で実施予定)

- 高付加価値製品へのシフト(省エネ性能の高い製品など)

- 生産効率化によるコスト削減

三菱電機の空調機器は技術力が高く、特に業務用では競争力があります。住宅用でも、省エネ性能や空気清浄機能などで差別化を図れば、価格競争に巻き込まれずに利益率を維持できる可能性があります。

懸念③:セミコンダクター・デバイス事業の需要停滞

パワー半導体の需要停滞が継続しています。売上高は前年同期比△3.8%と減少しました。ただし、通信用光デバイスは堅調で、売上構成の変動により営業利益率は17.6%(+1.6ポイント)と高水準を維持しています。

解決の方向性

- EV・再生可能エネルギー向けパワー半導体の開発強化

- 通信インフラ(5G・データセンター)向け光デバイスの拡販

- SiCパワー半導体など次世代製品への投資

受注推移を見ると、25年度2Qは前年同期比+5%、前四半期比+31%と回復の兆しが見えています。パワー半導体市場の底打ちが近い可能性があります。

懸念④:下期の営業利益が上期を下回る計画

通期営業利益4,300億円の計画に対し、上期実績は2,243億円(52.2%)です。つまり下期は2,057億円(47.8%)となり、上期より低い計画です。

これは主にネクストステージ支援制度特別措置(約400億円)を織り込んでいるためですが、それを除いても下期の収益性がやや低い計画となっています。

理由と対策

- 季節性:空調需要の減少は避けられないが、暖房需要の取り込みでカバー

- 関税影響:米国の追加関税リスクへの対応として価格転嫁を進める

- 投資の前倒し:将来の成長に向けた研究開発投資を下期に集中

三菱電機は、下期に一定の費用がかさむことを織り込んだ上で、通期営業利益4,300億円(営業利益率7.6%)を確保する計画です。これは保守的な見通しとも言え、上振れの可能性もあります。

今後も継続的に成長する余地があるのか

結論から言えば、三菱電機には継続的に成長する余地が十分にあります。その理由を3つの観点から説明します。

理由①:構造的な追い風を受ける事業ポートフォリオ

三菱電機の事業は、以下のようなメガトレンドの恩恵を受ける位置にあります。

データセンター・AI投資の拡大

- エネルギーシステム:電力供給設備

- 社会システム:UPS(無停電電源装置)

- FAシステム:半導体製造装置

- セミコンダクター・デバイス:通信用光デバイス

脱炭素・再生可能エネルギーの普及

- エネルギーシステム:発電・電力流通設備

- セミコンダクター・デバイス:パワー半導体

- 空調:省エネエアコン

インフラ老朽化更新

- 社会システム:鉄道・交通システム

- ビルシステム:エレベーター・エスカレーター

防衛費の増加

- 防衛・宇宙システム:政府予算の拡大

これらは一時的なブームではなく、今後10年以上続く構造的な需要です。三菱電機はこれらの分野で強い競争力を持っているため、中長期的な成長が見込めます。

理由②:高い技術力による「経済的な堀」

三菱電機が持つ経済的な堀(競合が真似できない強み)は、主に以下の3つです。

1. 技術力・品質による無形資産 製造業界では「三菱電機なら信頼できる」という評価が定着しています。特にFAシステムや社会インフラのような領域では、一度導入されると長期間使われるため、品質・信頼性が極めて重要です。

2. 高い乗り換えコスト FAシステムや社会インフラは、工場の生産ラインや交通システムに組み込まれると、他社製品への切り替えが非常に困難です。メンテナンス契約なども含めて長期的な関係が構築されます。

3. 効率的な規模 防衛・宇宙システムのような分野は、市場規模が限定的で参入障壁が高いため、既存プレイヤーが安定した収益を確保できます。

これらの堀により、三菱電機は競合との価格競争に巻き込まれにくく、安定した利益率を維持できます。実際、営業利益率は8.2%(上期)まで向上しており、収益性の高さが証明されています。

理由③:財務体質の健全性による投資余力

三菱電機の財務状況は非常に健全です。

主要財務指標(25年度2Q末)

- 親会社株主帰属持分比率:62.8%

- D/Eレシオ:0.08

- 現金及び現金同等物:8,628億円(前年度末比+1,055億円)

- フリーキャッシュフロー(上期):2,979億円

自己資本比率が60%超、実質無借金経営、潤沢な現金を保有しており、成長投資を積極的に行える余力があります。

今後の投資先として考えられるもの

- 次世代パワー半導体(SiC、GaN)の生産能力増強

- AI・DX関連のソフトウェア開発強化

- 海外市場(インド、東南アジアなど)での販売網拡大

- M&Aによる新規事業・技術の獲得

営業キャッシュフローが改善し続けていることも重要です。これは「稼ぐ力」が強化されていることを意味します。

この決算や企業から我々が学べる点

三菱電機の決算から、マーケターやビジネスパーソンが学べる重要なポイントを整理します。

学び①:B2B事業における「価格決定力」の重要性

三菱電機がインフレ環境下でも利益率を向上できたのは、価格改善に成功したからです。これは、単なる価格交渉のテクニックではなく、「顧客が価格を受け入れざるを得ない理由」を作ることが重要だということを示しています。

価格決定力を高める要素

- 技術的差別化:他社では代替できない機能・性能

- 高い乗り換えコスト:既存システムとの統合性

- ブランド・信頼性:「この会社なら安心」という評価

- 長期関係:単発取引ではなく、継続的なパートナーシップ

消費財マーケティングでは「プロモーション」や「広告」が重視されがちですが、B2Bでは「技術力」「提案力」「アフターサービス」が価格決定力に直結します。

学び②:事業ポートフォリオの分散によるリスク管理

三菱電機は、景気変動の影響を受けやすい事業(自動車機器、空調・家電)と、比較的安定した事業(インフラ、防衛)をバランスよく持っています。

今回の決算でも、自動車機器は中国市場の影響で減収となりましたが、インフラ事業の好調がそれを補っています。一つの事業に依存しないポートフォリオ戦略により、全社としての成長を維持できています。

ポートフォリオ戦略の教訓

- 成長性の高い事業と安定性の高い事業を組み合わせる

- 地域分散:特定の国・地域への依存を避ける

- 顧客分散:特定の業界・顧客への依存を避ける

自社のビジネスが一つのセグメントに集中している場合、そのセグメントが打撃を受けたときの影響は甚大です。可能であれば、事業や顧客の分散を図ることがリスク管理として有効です。

学び③:構造改革投資は「将来への種まき」

ネクストステージ支援制度(早期退職支援)に約400億円の費用を計上することは、短期的には利益を圧迫します。しかし、これは「将来の収益性向上のための投資」です。

人員構成の最適化により、中長期的には以下のメリットが期待できます。

- 人件費の削減

- より高度なスキルを持つ人材への再配置

- 事業構造の転換に適した組織への変革

マーケティング投資も同じ

- ブランド構築への投資は短期的にはROIが見えにくい

- 顧客データ基盤の整備も初期コストがかかる

- しかし、これらは長期的な競争優位の源泉となる

短期的な利益最大化だけを追うのではなく、将来のための投資を適切に行うことが、持続的な成長には不可欠です。

学び④:「経済的な堀」を意識した事業戦略

三菱電機がインフラ事業に注力しているのは、この分野が「高い乗り換えコスト」と「長期契約」という経済的な堀を築きやすいからです。

一度納入された社会インフラや産業設備は、10年、20年と使われ続けます。その間のメンテナンス契約も含めると、顧客生涯価値(LTV)は非常に高くなります。

自社ビジネスでも堀を意識する

- 顧客の乗り換えコストを高める仕組みはあるか?

- プラットフォーム化やエコシステム構築の可能性はあるか?

- ブランドや技術で差別化できているか?

短期的な売上拡大だけでなく、「競合が簡単に真似できない強み」を築くことが、長期的な成長の鍵です。

まとめ

三菱電機の2026年3月期第2四半期決算を詳細に分析した結果、以下のことが明らかになりました。

成長の質について

結論:本物の成長である

上期の営業利益+476億円のうち、約220億円は一過性収益ですが、それを除いても実力ベースで約+250億円(+14%)の増益を達成しています。為替は逆風だったにもかかわらず、事業規模の拡大、価格改善、コスト削減により収益性を向上させています。

営業利益率は8.2%(上期)まで向上しており、これは単なる売上増加ではなく、利益を生み出す力そのものが強化されていることを示しています。

持続可能性について

結論:中長期的な成長余地は十分にある

三菱電機の事業ポートフォリオは、データセンター・AI投資、脱炭素、インフラ老朽化更新、防衛費増加といった構造的な追い風を受けています。これらは一時的なブームではなく、今後10年以上続くメガトレンドです。

また、技術力・品質による無形資産、高い乗り換えコスト、効率的な規模という3つの「経済的な堀」を持っており、競合との価格競争に巻き込まれにくい構造になっています。

財務体質も健全で、自己資本比率62.8%、実質無借金経営、潤沢な現金保有により、成長投資を積極的に行える余力があります。

リスクと対応策

主なリスクは、(1)中国市場での自動車機器事業の減速、(2)ライフセグメントの利益率低下、(3)セミコンダクター・デバイス事業の需要停滞の3つです。

しかし、中国依存からの脱却、さらなる価格転嫁、次世代パワー半導体への投資など、いずれも具体的な対応策が進んでおり、致命的なリスクではありません。

私たちが学べること

この決算分析から得られる最も重要な教訓は、B2B事業における価格決定力の構築、事業ポートフォリオの分散によるリスク管理、経済的な堀を意識した事業戦略、短期利益だけでなく将来への投資を重視する姿勢など、三菱電機の戦略から学べることは多岐にわたります。

最後に一言

三菱電機は「地味」な企業に見えるかもしれません。派手なマーケティングキャンペーンやSNSでのバズを起こすような企業ではありません。しかし、社会を支えるインフラや産業設備という「なくてはならない」領域で、確実に価値を提供し、利益を生み出しています。

このような「本質的な価値創造」こそが、持続的な成長の源泉なのです。マーケターとして、私たちも短期的なキャンペーンの成功だけでなく、長期的なブランド価値や顧客関係の構築に目を向けるべきではないでしょうか。三菱電機の決算は、そのことを改めて教えてくれます。