はじめに

「ビールメーカーが化粧品やサプリメントで稼ぐ時代」──この一見不思議な現象が、キリンホールディングスの2025年第3四半期決算で鮮明に表れています。売上収益は前年比3.3%増の1兆7,561億円、親会社所有者利益に至っては29.7%増と大幅に伸びました。しかし、この成長は本物なのでしょうか。それとも一時的な要因によるものなのでしょうか。

本記事では、キリンの決算資料を徹底的に分析し、「この企業の成長は持続可能なのか」「マーケターが学ぶべきポイントは何か」を明らかにしていきます。

会社概要

キリンホールディングスは、1907年創業の日本を代表する総合飲料・医薬・ヘルスサイエンス企業です。「よろこびがつなぐ世界へ」というパーパスのもと、CSV経営(Creating Shared Value:共通価値の創造)を推進しています。

事業は大きく4つのセグメントで構成されています。

酒類事業では、国内のキリンビールに加え、豪州のLion、米国のFour Rosesなどグローバルに展開しています。飲料事業では、キリンビバレッジとCoke Northeastが中心です。医薬事業では、協和キリンが希少疾患や腎疾患領域で強みを発揮しています。そして近年強化しているヘルスサイエンス事業では、2024年にファンケルを完全子会社化したことで大きく拡大しました。オーストラリアのBlackmo resや協和発酵バイオも含まれます。

この多角化戦略が、今回の決算にどう影響したのか見ていきましょう。

業績

連結業績サマリー

| 項目 | 2025年3Q実績 | 2024年3Q実績 | 前年比 | 前年比率 |

|---|---|---|---|---|

| 売上収益 | 17,561億円 | 16,997億円 | +564億円 | +3.3% |

| 事業利益 | 1,705億円 | 1,620億円 | +85億円 | +5.2% |

| 税引前四半期利益 | 1,673億円 | 1,560億円 | +113億円 | +7.3% |

| 親会社所有者利益 | 1,028億円 | 793億円 | +236億円 | +29.7% |

| EPS | 127円 | 98円 | +29円 | +29.7% |

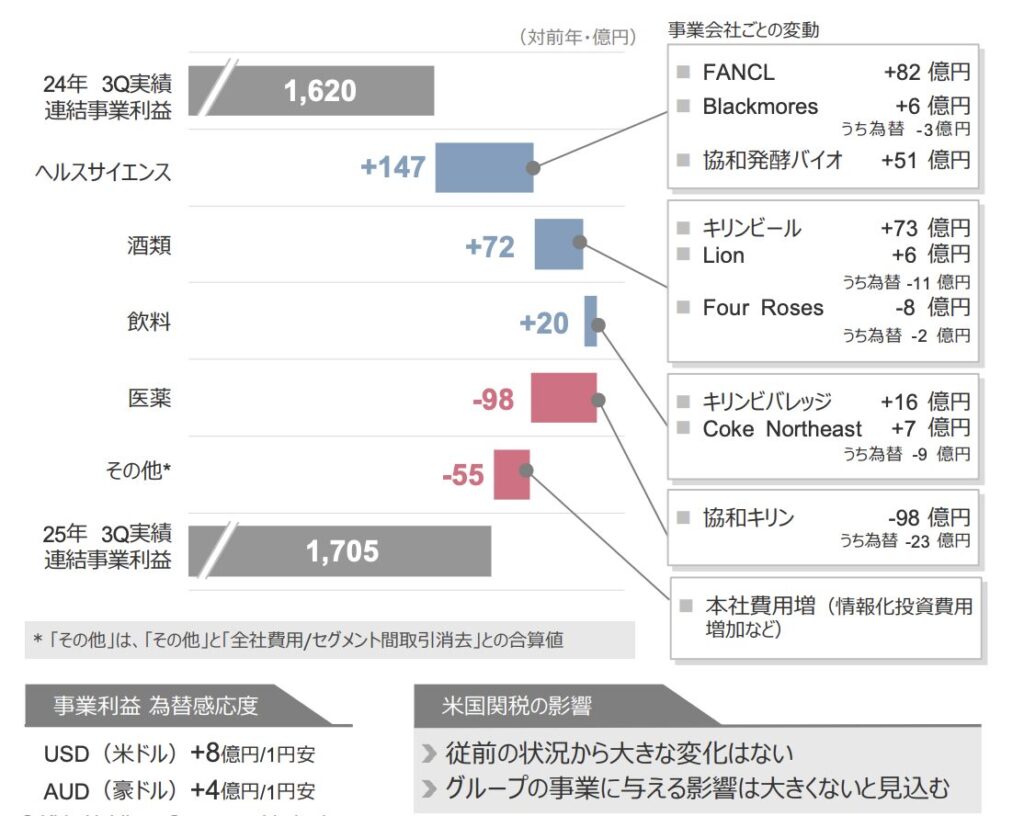

セグメント別事業利益

| セグメント | 2025年3Q | 2024年3Q | 増減 | 主な要因 |

|---|---|---|---|---|

| 酒類 | 909億円 | 837億円 | +72億円 | キリンビール+73億円、Lion+6億円 |

| 飲料 | 527億円 | 507億円 | +20億円 | キリンビバレッジ+16億円、Coke Northeast+7億円 |

| 医薬 | 611億円 | 709億円 | -98億円 | 協和キリン-98億円(為替影響-23億円含む) |

| ヘルスサイエンス | 127億円 | -20億円 | +147億円 | FANCL+82億円、協和発酵バイオ+51億円 |

重要な補足事項

特殊要因としてアサヒグループホールディングスのサイバー攻撃の影響があります。これにより国内酒類市場で一時的な需要増が発生しましたが、「定量的に予測困難」として通期予想には織り込まれていません。

成長の質を見極める

①この成長は続くのか?一時的要因と実力ベースの成長率を分解する

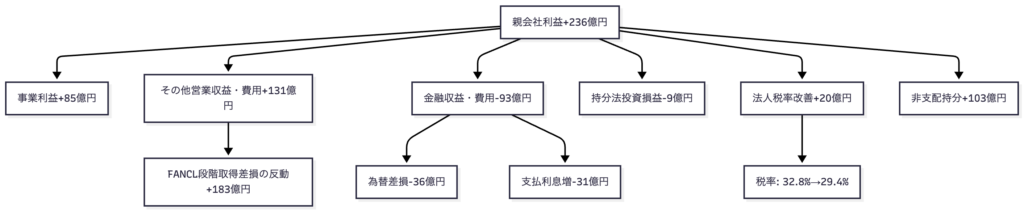

親会社所有者利益が前年比29.7%増という驚異的な数字の裏側を分解してみましょう。

この図から明らかなように、親会社利益の大幅増加の最大の要因は「FANCL段階取得差損の反動+183億円」という一時的要素です。2024年3Qにファンケル完全子会社化に伴う会計上の損失を計上したため、その反動で今期は利益が大きく見えています。

実力ベースの成長率を算出すると:

- 事業利益: +85億円(+5.2%)

- 一時的要因を除いた親会社利益: 約+50億円程度(+6〜7%程度)

つまり、見かけの29.7%成長の大部分は一時的要因であり、実力ベースでは6〜7%程度の成長と見るのが妥当です。

ただし、この6〜7%成長も評価できるポイントがあります。それはポートフォリオの再構築です。医薬事業の減益98億円を、ヘルスサイエンス事業+147億円と酒類事業+72億円でカバーできている点は、多角化戦略の成果と言えます。

アサヒのサイバー攻撃による一時的需要増の影響

資料では「定量的予測が困難」とされていますが、国内酒類市場における競合の出荷停止は、キリンにとって明らかなプラス要因です。ただし、これは一過性の特殊要因であり、2026年以降は期待できません。

市場全体が縮小傾向にある中、競合の穴を埋める形で数量が増えても、それは「奪われたシェアの一時的な回復」に過ぎません。持続的成長とは言えないでしょう。

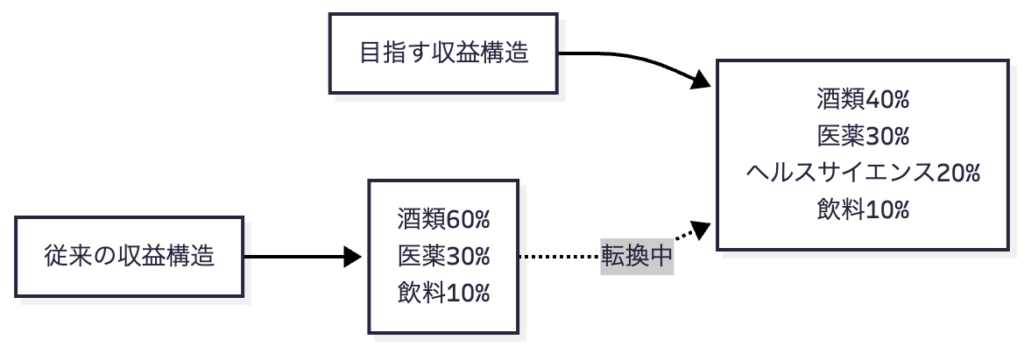

②どのセグメント・地域に依存しているか?

セグメント別の事業利益構成比(2025年3Q実績)

| セグメント | 事業利益 | 構成比 |

|---|---|---|

| 酒類 | 909億円 | 53.3% |

| 飲料 | 527億円 | 30.9% |

| 医薬 | 611億円 | 35.8% |

| ヘルスサイエンス | 127億円 | 7.4% |

| その他/調整 | -469億円 | - |

| 合計 | 1,705億円 | 100% |

キリンの収益構造を見ると、酒類事業が依然として最大の収益源です。ただし、構成比は徐々に変化しています。2020年代前半まで医薬事業が最大セグメントでしたが、協和キリンの新薬開発投資増加により一時的に利益率が低下しています。

地域別の依存度も重要なポイントです。

酒類事業では:

- 国内(キリンビール): 599億円の事業利益

- 豪州・NZ(Lion): 131億円(豪ドルベース)

- 北米クラフト: 52億円(豪ドルベース)

- Four Roses: 67億円

国内が圧倒的に大きいですが、国内ビール市場は縮小傾向にあります。実際、販売数量はエコノミーカテゴリー(発泡酒・新ジャンル)を中心に減少しています。

一方、Lionの豪州事業は堅調です。「Hahn」や「Stone & Wood」といったプレミアムブランドが市場を上回る成長を見せており、単価上昇による収益性改善が進んでいます。

医薬事業では:

- Crysvita(クリースビータ): 1,467億円の売上

- 北米: 920億円

- EMEA: 424億円

- 日本: 97億円

Crysvitaは希少疾患治療薬で、グローバルに展開できています。特に北米市場での成長が顕著で、地域分散が進んでいる点は評価できます。

③短期と中長期視点で見る

向こう1〜2四半期の見通し:

決算資料によれば、通期予想は据え置かれています。これは「3Qまでの進捗が計画通り」であることを意味します。ただし、親会社利益とEPSについては「2Qまでに発生した要因により下振れリスクがある」とされており、為替や一時的要因の影響を受けやすい構造が続きます。

4Qに注目すべきポイントは:

- 国内酒類の年末商戦: 新商品「ラガーゼロ」「グッドエール」が計画を上回る進捗で、販売数量計画を上方修正

- 協和キリンの新薬開発進捗: KHK4083のPh3試験結果の詳細開示

- FANCLの通年寄与: 前年は4Qから連結のため、通年での比較可能性が出てくる

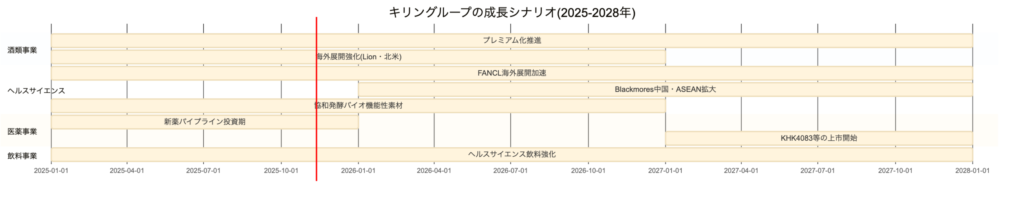

1〜3年の中長期トレンド:

中長期で最も重要なのは、ポートフォリオ転換の成否です。

キリンが描くシナリオは:

- 酒類事業: 国内の数量減を、プレミアム化と海外展開でカバー

- 医薬事業: 新薬パイプラインの上市で2027年以降に再成長

- ヘルスサイエンス事業: FANCLとBlackmoresのグローバル展開で倍増

- 飲料事業: ヘルスサイエンス飲料(免疫系)にシフト

このシナリオの実現可能性は、次章で検証します。

マーケティングの学び

キリンの決算から読み取れる戦略を、マーケターの視点で3つピックアップします。

学び①:ポートフォリオの「意図的アンバランス」戦略

何が起きたか:

2025年3Qにおいて、医薬事業は98億円の減益となりました。これは協和キリンの研究開発費増加が主因です。同時期、ヘルスサイエンス事業は147億円の増益、酒類事業は72億円の増益を達成し、全体として事業利益は85億円増加しました。

なぜそうなったか:

これは偶然ではなく、意図的な投資配分の結果です。協和キリンは、KHK4083(抗OX40抗体)やziftomenib(急性骨髄性白血病治療薬)など、大型パイプラインのPhase 3試験に注力しています。これらが上市されれば、2027年以降に大きなリターンが期待できます。

一方、ヘルスサイエンス事業では、FANCLの「Attenir」ブランドや年代別サプリが好調で、投資回収期に入っている状態です。

どんな打ち手があったか:

キリンの戦略は「全事業で同時に成長を目指さない」という点が特徴的です。

| 事業 | 現在のフェーズ | 投資姿勢 | 期待リターン時期 |

|---|---|---|---|

| 医薬 | 投資期 | 研究開発費増 | 2027年〜 |

| ヘルスサイエンス | 回収期 | マーケ投資効率化 | 現在〜2026年 |

| 酒類 | 安定期 | プレミアム化投資 | 継続的 |

| 飲料 | 転換期 | ヘルスサイエンス飲料投資 | 2026年〜 |

この「時間差投資」により、全体のキャッシュフローを安定化させながら、各事業で必要な投資を実行できています。

自社に活かせることは何か:

多くの企業は「全事業で今すぐ成長」を求めがちです。しかし、それは投資資源の分散を招き、どの事業も中途半端になるリスクがあります。

キリンの戦略から学べるのは:

- 事業ごとに投資サイクルをずらす: 投資期・回収期・安定期を組み合わせる

- 短期利益と長期成長のバランス: 投資期の事業は利益率低下を許容する

- ポートフォリオ全体で見る: 個別事業の一時的な減益を、全体で吸収できる構造を作る

特にスタートアップやBtoB企業で、複数事業を持つ場合に有効な考え方です。

学び②:プレミアム戦略における「価格×体験」の設計

何が起きたか:

Lionの豪州事業において、「Stone & Wood」ブランドは通常ブランドの1.5倍の価格でありながら、対前年2桁成長を実現しました。また、同ブランドは「B Corporation認証」を取得し、サステナビリティを重視する顧客層から支持を得ています。

国内でも、「一番搾りブランド計」は市場が-1%の中で+3.2%成長しました。特に「一番搾りホワイトビール」が寄与しています。

なぜそうなったか:

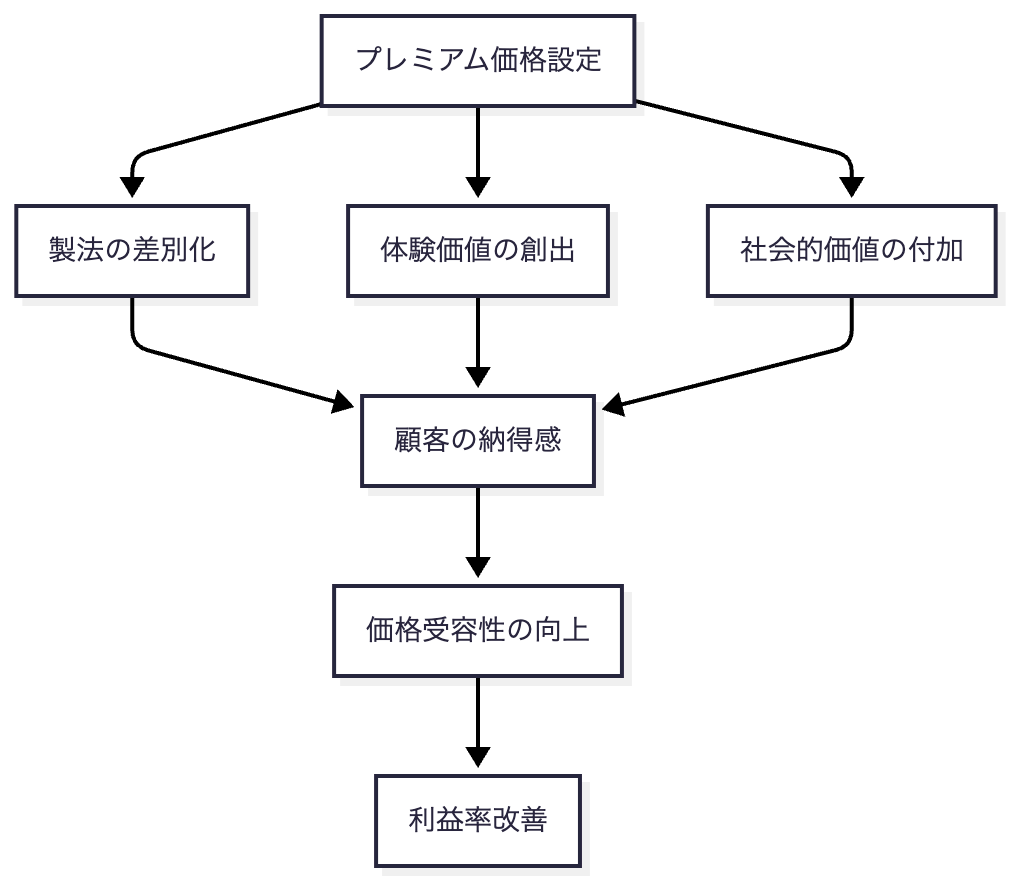

価格プレミアムを正当化するには、「高い理由」を顧客が納得できる形で提示する必要があります。

Lionの「Stone & Wood」の場合:

- 製法の差別化: 地元産原料を使用したクラフトビール

- 体験価値: ビーチカルチャーとの親和性

- 社会的価値: B Corporation認証による環境・社会への配慮

国内の「一番搾り」の場合:

- 製法の差別化: 一番搾り麦汁のみを使用

- 品質の一貫性: 「雑味のないクリアな味わい」という明確なポジショニング

- バリエーション戦略: 「ホワイトビール」など新たな体験を追加

どんな打ち手があったか:

キリンの打ち手で特徴的なのは、「製品スペック」だけでなく「使用場面」や「社会的文脈」まで含めた価値設計をしている点です。

Lionでは、豪州のビーチライフスタイルに「Stone & Wood」を結びつけるマーケティングを展開しました。単に「美味しいビール」ではなく、「ビーチで友人と楽しむ時間」という体験全体を販売しています。

国内の「一番搾り」でも、2024年から「あなたの一番搾り」キャンペーンで、47都道府県ごとに地域限定商品を展開し、地域への愛着という感情的価値を付加しています。

自社に活かせることは何か:

プレミアム戦略を成功させるには、3層の価値設計が必要です:

| 価値の層 | 内容 | 顧客の納得ポイント |

|---|---|---|

| 機能的価値 | 製法、品質、性能の差別化 | 「確かに他と違う」 |

| 体験的価値 | 使用シーン、ライフスタイルとの結びつき | 「これを使う自分が好き」 |

| 社会的価値 | サステナビリティ、地域貢献 | 「買うことで社会に貢献できる」 |

特にB2C商品では、機能的価値だけでは価格プレミアムは取りにくくなっています。体験的価値と社会的価値をどう設計するかが、今後のマーケティングの鍵となるでしょう。

また、キリンの事例から学べるもう一つの重要なポイントは、「顧客セグメント×価格帯」のポートフォリオ戦略です。

国内ビール市場では:

- プレミアム層: 一番搾りブランド

- ミドル層: 本麒麟、淡麗グリーンラベル

- ヘルスコンシャス層: 氷結、ノンアルコール

というように、同一カテゴリー内で価格帯を複数持つことで、市場全体が縮小しても、セグメント間でシェアを維持できる構造を作っています。

学び③:M&A後の統合戦略──FANCLの「独立性」と「シナジー」のバランス

何が起きたか:

キリンは2024年にFANCLを完全子会社化しましたが、2025年3QにおいてFANCLは82億円の事業利益(無形資産償却前)を計上しました。化粧品(スキンケア)事業で+5.5%成長、サプリメント事業で+7.8%成長と、買収後も独自の成長を維持しています。

なぜそうなったか:

M&A後によくある失敗パターンは、親会社が過度に介入して被買収企業の独自性を損なうことです。特にブランドビジネスでは、創業者やコア顧客が離れると、急速にブランド価値が毀損します。

キリンのFANCL統合は、この罠を避けています。資料を見ると、FANCLは依然として独立したブランドアイデンティティを維持しながら、キリングループの資源を活用しています。

具体的には:

- ブランドの独立性: FANCLブランドは継続、キリンブランドとの混同を避ける

- 経営の自律性: FANCL経営陣による意思決定の尊重

- 限定的なシナジー: 流通網や製造ノウハウなど、FANCLの価値を損なわない領域での協業

どんな打ち手があったか:

M&A後の統合には、2つの極端なパターンがあります:

| 統合パターン | メリット | デメリット |

|---|---|---|

| 完全統合型 | コスト削減、意思決定迅速化 | 被買収企業の独自性喪失、人材流出 |

| 完全独立型 | 独自性維持、既存顧客維持 | シナジー創出困難、投資効率低下 |

キリンが選んだのは、「戦略的バランス型」です。

具体的な打ち手として:

- 研究開発の連携: キリンの免疫研究ノウハウをFANCLのサプリ開発に活用

- 海外展開の支援: キリンの海外ネットワークを使ったFANCLの展開加速(特にASEAN)

- 調達の最適化: 原材料調達でのスケールメリット活用

一方で、統合しない領域も明確です:

- FANCLの直販チャネル(カタログ、オンライン)は独立運営

- Attenirなど既存ブランドのマーケティングはFANCL主導

- 店舗展開の意思決定はFANCLに委ね

自社に活かせることは何か:

M&Aの成否を分けるのは、「どこを統合し、どこを独立させるか」の判断です。

判断基準として有効なのが、「顧客接点への影響度」です:

| 領域 | 顧客接点影響度 | 統合の判断 |

|---|---|---|

| ブランド、商品コンセプト | 高 | 独立維持 |

| 販売チャネル | 高 | 独立維持 |

| マーケティングメッセージ | 高 | 独立維持 |

| サプライチェーン | 低 | 統合可能 |

| バックオフィス | 低 | 統合可能 |

| 研究開発ノウハウ | 中 | 限定的な連携 |

キリン×FANCLの事例は、「買収したブランドの価値を毀損せずに、グループ全体の価値を高める」という、M&A後統合の理想的なモデルと言えます。

特にD2Cブランドや、創業者カリスマ性の強いブランドを買収する際には、この「独立性とシナジーのバランス」設計が極めて重要です。

結論:成長は本物か?

キリンホールディングスの2025年3Q決算を総合的に判断すると、「構造転換期の成長」と評価できます。

判定:本物の成長だが、移行期特有の不安定性あり

本物の成長と言える理由:

- ポートフォリオ転換が機能している: 医薬事業の一時的減益を、ヘルスサイエンス事業と酒類事業の増益でカバーできている

- プレミアム戦略による利益率改善: 数量減を価格改定と高付加価値商品でカバーする戦略が、国内外で奏功

- 海外展開の分散化: Lionの豪州、Blackmoresのアジア、協和キリンの北米・欧州と、地域分散が進んでいる

- 新規事業の収益化: FANCLの完全子会社化により、ヘルスサイエンス事業が黒字化し、グループ全体の収益構造が改善

ただし、以下の点で不安定性がある:

- 医薬事業の回復時期の不確実性: 新薬パイプラインが予定通り上市されるかはリスク要因

- 国内酒類市場の構造的縮小: 人口減少と健康志向により、ボリュームゾーンの縮小は避けられない

- 為替感応度の高さ: 海外事業比率が高まるにつれ、為替変動の影響が増大

- 一時的要因への依存: アサヒのサイバー攻撃による需要増など、再現性のない要因も含まれる

キリンの経済的な堀

キリンが持つ「競合が容易に模倣できない競争優位性」は以下の通りです:

1. 無形資産(ブランド)

- 「キリン一番搾り」「午後の紅茶」などの確立されたブランド

- ただし、これらは「高価格を正当化できるブランド力」までは至っておらず、堀としては「中程度」

2. 研究開発力(技術資産)

- 免疫研究における長年の蓄積(プラズマ乳酸菌など)

- 協和キリンの希少疾患領域での専門性

- これは模倣困難性が高く、強固な堀と言える

3. サプライチェーンとネットワーク

- 全国の飲料流通網

- Lionの豪州・NZにおける販売網

- ただし、これは「規模の経済」による優位性であり、絶対的な堀ではない

4. ポートフォリオの多様性

- 酒類・飲料・医薬・ヘルスサイエンスという異なる成長サイクルを持つ事業の組み合わせ

- これにより、景気変動や市場環境変化への耐性を持つ

堀の評価:Narrow Moat(狭い堀、10年以上の競争優位性)

キリンの堀は、協和キリンの医薬技術や免疫研究の蓄積という点では強固ですが、主力の酒類・飲料事業では模倣可能性が高く、堀は限定的です。ただし、ポートフォリオ全体の組み合わせと、長年の顧客関係により、向こう10〜15年程度は競争優位性を維持できると考えられます。

今後の成長余地

2026〜2028年の成長シナリオ:

成長余地がある領域:

- ヘルスサイエンスのグローバル展開: 特にASEAN市場での拡大余地が大きい

- プレミアムアルコール市場: 健康志向の高まりで、低アルコール・機能性アルコールの需要増

- 医薬パイプラインの上市: 2027年以降、複数の新薬上市が見込まれる

- 免疫領域のクロスセル: 飲料(プラズマ乳酸菌)→サプリ(FANCL)→医薬(協和キリン)という顧客の健康ジャーニー全体をカバー

成長の制約要因:

- 国内人口減少: 主力市場の構造的縮小

- 医薬開発リスク: パイプラインの開発遅延・失敗リスク

- 為替変動: 海外事業比率増加に伴うリスク増大

総合的に見て、キリンは「緩やかな成長企業」に分類されます。爆発的な成長は見込みにくいものの、ポートフォリオの多様性と各事業の堅実な運営により、年率5〜7%程度の安定成長を今後5年間継続できる可能性が高いと言えます。

リスクと懸念

| リスク項目 | インパクト | 発生確率 | 対策 |

|---|---|---|---|

| 医薬新薬開発の遅延・失敗 | 大 | 中 | パイプラインの多様化、提携戦略の活用 |

| 国内アルコール市場の急速な縮小 | 大 | 中 | プレミアム化、海外展開、非アルコール製品強化 |

| 為替の大幅変動(円高) | 中 | 中 | ヘッジ戦略、海外での現地調達比率向上 |

| FANCLブランドの価値毀損 | 中 | 低 | 独立性の維持、過度な統合を避ける |

| 健康志向の高まりによるアルコール離れ加速 | 大 | 高 | ノンアルコール・低アルコール商品の拡充 |

| 競合の攻勢(アサヒ復活、サントリー攻勢) | 中 | 高 | ブランド差別化、販売チャネル強化 |

| サプライチェーン混乱 | 中 | 中 | 調達先の多様化、在庫戦略の見直し |

| ESG対応遅れによるレピュテーションリスク | 小 | 低 | CSV経営の推進、B Corporation認証取得 |

最も注視すべきリスク:医薬新薬開発の遅延・失敗

協和キリンの新薬パイプライン、特にKHK4083(抗OX40抗体)とziftomenib(急性骨髄性白血病治療薬)は、キリングループの中長期成長の鍵を握っています。これらが予定通り2026〜2027年に上市されなければ、医薬事業の減益が長期化し、グループ全体の成長シナリオに大きな影響を与えます。

対応策としては:

- パイプラインの多様化(現在10以上のプロジェクトが進行中)

- 提携戦略の活用(ライセンスイン・アウトの柔軟な実施)

- M&Aによる補完(既に市場に出ている薬剤の獲得)

第二のリスク:国内アルコール市場の構造的縮小

これは「いつ起こるか」ではなく「既に起きている」確実なリスクです。人口減少、高齢化、健康志向の高まりにより、国内のアルコール市場は年率2〜3%のペースで縮小しています。

キリンの対策は:

- プレミアム化: 数量減を単価上昇でカバー

- カテゴリーシフト: ビール→RTD、低アルコール、ノンアルコールへのシフト

- 海外展開: Lion、Four Rosesでの成長

ただし、これらの対策が奏功しても、国内酒類事業の売上減少は避けられないでしょう。重要なのは、減収下でも利益率を維持・向上させる「選択と集中」です。

まとめ:キリンホールディングスから学べる7つの実践的マーケティングヒント

- ポートフォリオの時間差投資戦略: 全事業で同時に成長を目指さず、投資期・回収期・安定期を組み合わせることで、全体のキャッシュフローを安定化させる

- プレミアム戦略の3層設計: 機能的価値・体験的価値・社会的価値の3つを組み合わせることで、価格プレミアムを正当化できる

- セグメント×価格帯のポートフォリオ: 同一カテゴリー内で複数の価格帯を持つことで、市場全体が縮小してもシェアを維持できる

- M&A後の「独立性とシナジー」のバランス: 買収したブランドの価値を毀損せず、グループ全体の価値を高めるには、顧客接点への影響度で統合範囲を判断する

- 構造的縮小市場での戦い方: 数量を追わず、プレミアム化と効率化で利益率を維持する

- 地域分散によるリスクヘッジ: 単一市場依存を避け、成長市場と成熟市場を組み合わせることで、全体の成長を安定化

- 長期投資の覚悟: 医薬開発のように、5〜10年スパンで投資回収する事業を持つことで、短期的な市場変動に左右されにくい経営が可能になる

キリンの経済的な堀:Narrow Moat(10年以上の競争優位性)

キリンの競争優位性は、協和キリンの医薬技術、免疫研究の蓄積、ブランド資産、サプライチェーンネットワークに支えられています。特に医薬・ヘルスサイエンス領域では、研究開発の蓄積という模倣困難な資産を持っており、これが中長期的な堀となっています。

ただし、主力の酒類・飲料事業では、ブランドは確立されているものの、顧客が「多少高くても買う」と思えるレベルのブランド力までは至っていません。競合も同様の商品を提供できるため、堀は限定的です。

総合的には、Narrow Moat(狭い堀)と評価できます。向こう10〜15年程度は競争優位性を維持できるものの、継続的な投資と革新がなければ、堀は徐々に侵食される可能性があります。

マーケター向けに

キリンホールディングスの2025年3Q決算は、「見かけの高成長」の裏に、着実なポートフォリオ転換と戦略的投資配分という本質的な強さが見えました。一時的要因を除けば実力成長率は6〜7%程度ですが、これを5年、10年と継続できれば、複利効果で大きな差となります。

マーケターとして学ぶべきは、「短期の数字に一喜一憂せず、構造転換の進捗を見極める目」です。キリンは、縮小する国内市場という逆風の中でも、プレミアム化、海外展開、新規事業育成という3つの柱で、確実に次の成長ステージへの移行を進めています。

あなたの会社も、目先の売上減に焦って無理な施策を打つのではなく、5年後、10年後を見据えた「ポートフォリオ転換」を設計してみてはいかがでしょうか。