はじめに

「なぜあの商品は売れて、この商品は売れないのか?」

マーケティングに携わる人なら誰もが直面するこの問いに対して、サンリオの2026年3月期第2四半期決算は、極めて示唆に富んだ答えを提示しています。

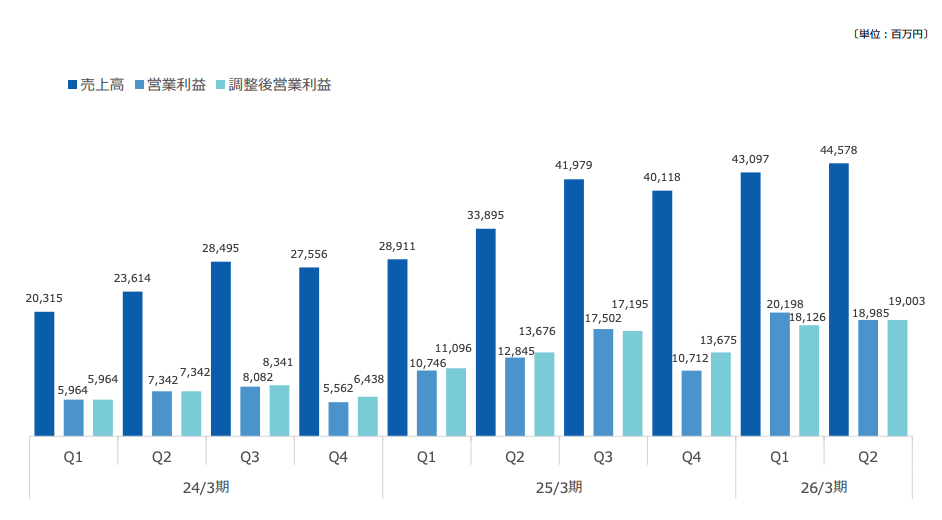

売上高876億円(前年同期比39.6%増)、調整後営業利益371億円(同49.9%増)という四半期として過去最高の数字。しかし、この記事で注目すべきは数字そのものではありません。「大阪・関西万博」という時限的なイベントをどう活用したのか、50年の歴史を持つハローキティをどう現代化しているのか、そして中国市場でなぜ複数キャラクター戦略が機能しているのか——これらの「なぜ」と「どうやって」にこそ、あなたのビジネスに活かせるヒントが隠されています。

今回は若手マーケター目線で、サンリオの決算資料から実践的な戦略と、同時に見逃してはいけないリスクを読み解いていきます。

業績サマリー:数字で見る成長の全体像

まずはファクトベースで業績を整理しましょう。

連結業績(2026年3月期上期)

| 項目 | 金額 | 前年同期比 | 前四半期比 |

|---|---|---|---|

| 売上高 | 876億円 | +39.6% | +3.4% |

| 売上総利益 | 704億円 | +45.7% | - |

| 売上総利益率 | 80.4% | +3.4pt | - |

| 調整後営業利益 | 371億円 | +49.9% | +4.9% |

| 営業利益 | 391億円 | +66.1% | +6.2% |

| 営業利益率 | 44.7% | +7.1pt | - |

前四半期との比較で注目すべき点: Q1(26/3期)の売上高は430億円、Q2は445億円と、前四半期比で約3.4%増加。四半期ベースでは緩やかな成長を維持していますが、前年同期比の39.6%増という高成長率は、主に前年の基準値が低かったことも影響しています。

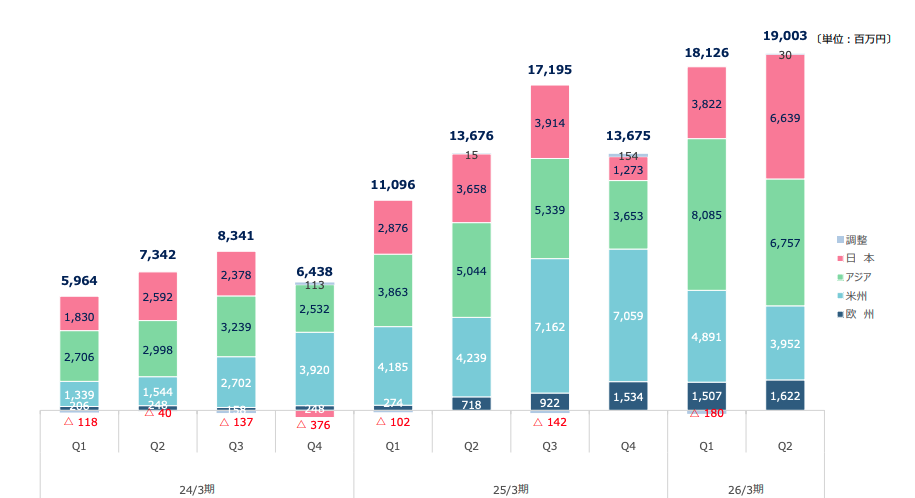

セグメント別業績

| セグメント | 売上高 | 前年同期比 | 調整後営業利益 | 前年同期比 |

|---|---|---|---|---|

| 日本 | 675億円 | +33.1% | 254億円 | +53.3% |

| 欧州 | 46億円 | +128.3% | 12億円 | +173.1% |

| 米州 | 123億円 | +16.5% | 40億円 | △5.1% |

| アジア | 222億円 | +63.2% | 80億円 | +79.0% |

特殊要因の影響:

- 「2025大阪・関西万博」関連のコラボレーション施策(4月13日~10月13日開催)

- インバウンド需要の継続(ただしQ2では比率が32.6%と前四半期の37.6%から低下)

- 中国での潮玩(トレンディトイ)市場の拡大

通期見通し(11月5日上方修正)

8月公表時点から営業利益を673億円→702億円に上方修正。主な理由は上期実績の上振れと、万博終了後も国内好調が見込まれることです。

成長の質を見極める:この勢いは続くのか?

表面的な数字だけを見れば、サンリオの業績は絶好調です。しかし、マーケターとして本当に知りたいのは「この成長は来期以降も続くのか?」という点でしょう。

① 一時的 vs 構造的成長の判定

一時的要因:

- 大阪・関西万博の特需(4月~10月の期間限定)

- 万博関連では、ハローキティがスペシャルサポーターを務め、公式キャラクター「ミャクミャク」とのコラボレーションが大きな反響を呼びました

- この効果は下期(特にQ4)では剥落する見込み

構造的成長要因:

- 複数キャラクター戦略の浸透:ハローキティ単独依存からの脱却が進行中。26/3期上期のキャラクター構成比は、ハローキティ25.6%、複数キャラクター57.5%、その他16.9%となっており、ポートフォリオが分散化されています

- ターゲットクライアント戦略:マクドナルド、ユニクロ、森永乳業など大手企業との継続的コラボレーション

- デジタル基盤の拡充:Sanrio+会員が292万人に到達、10年後1億ユーザーを目指すID戦略が進行中

前四半期比での成長ペースの評価: Q1からQ2への成長率は+3.4%にとどまっており、前年同期比の+39.6%という高成長率に比べると明らかに減速しています。これは万博効果がQ1でピークを迎え、Q2ではその反動が出始めていることを示唆しています。

② 会社説明と数字の整合性検証

整合性が取れている点:

- 国内物販事業:会社は「限定シリーズ展開、シーズン施策により客数・客単価ともに増加」と説明。実際、購入客数は前年Q2の2,120千人から2,527千人に増加、客単価も2,535円から2,634円に上昇しています

注意が必要な点:

- 北米事業:売上高は前年同期比+16.5%と好調を維持していますが、調整後営業利益は△5.1%の減益です。会社は「マーケティング投資などによる販管費増加」と説明していますが、下期予想でも北米の売上は前回予想から△32億円の下方修正となっており、関税政策の影響が懸念されます

- 通期見通しの下期予想:上期実績が371億円に対し、下期予想は324億円と低めに設定されています。これは万博効果の剥落と販管費の積み増しを織り込んだ保守的な見方と言えます

③ セグメント・地域別の持続可能性

日本セグメントの分析:

- 上期の調整後営業利益254億円のうち、通期予想では452億円なので、下期は約198億円を見込んでいます

- これは上期比で約22%減少する計算で、万博終了後の反動を織り込んでいます

- ただし、会社は「万博終了後も日本国内は好調が見込まれる」と説明しており、ベースラインでの成長は継続すると判断しています

中国セグメントの持続可能性:

- 前年同期比+51.6%の高成長を実現。ただし前四半期比だとマイナス。

- Alifishを通じたライセンシー拡大と一級都市(北京、上海、広州、深圳)での店舗展開が奏功

- 潮玩(トレンディトイ)市場の拡大という構造的な追い風がありますが、Q4には季節性で弱含む見込み

- 直営5店舗、フランチャイズ50店舗まで拡大(2025年9月末時点)

リスク要因:

- 北米の関税政策による不確実性(通期予想で織り込み済み)

- 中国市場の景気動向

- インバウンド比率の低下(37.6%→32.6%)が示す日本人顧客への依存度上昇

マーケティング観点での注目点

ここからは、特に若手マーケターが自社の戦略に活かせる3つのポイントに絞って深掘りしていきます。

注目点1: 大規模イベントを「点」ではなく「面」で活用する戦略

ファクト: 大阪・関西万博期間中(4月13日~10月13日)、サンリオは単にイベント会場でのプレゼンスを高めただけではありませんでした。万博公式キャラクター「ミャクミャク」とハローキティのコラボレーションを軸に、国内ライセンス事業全体で前年同期比+58.7%の成長を実現しています。

Why(背景): イベント特需は通常「その場限り」で終わりがちです。しかしサンリオは、万博という話題性の高いイベントを「フック」として、既存のライセンシーネットワークに展開しました。マクドナルド、ユニクロ、森永乳業といった大手企業との連携により、消費者の生活動線上の複数接点で万博関連商品を展開できたのです。

How(打ち手):

- タイミングの最適化:万博開催の約1年前からライセンシーとの協議を開始し、商品企画・生産・販売のリードタイムを確保

- 複数チャネルでの同時展開:コンビニ、ファストフード、アパレル、食品など、カテゴリーを横断した展開

- 限定性の演出:「万博×サンリオ」という期間限定の組み合わせで希少価値を創出

- デジタルとリアルの連携:Sanrio+アプリでの限定コンテンツ配信と店舗での購入体験を連動

So What(再現性): あなたの会社が扱う商品でも、オリンピック、万博、周年記念などの大型イベントは定期的に訪れます。重要なのは「イベント会場での売上」を追うのではなく、「イベントの話題性を既存の販売チャネル全体に波及させる」という視点です。そのためには、イベント開催の半年~1年前から、主要な販売パートナーとの協議を始める必要があります。

注目点2: 複数キャラクター戦略で「卵を一つのカゴに盛らない」

ファクト: サンリオのキャラクター別売上構成比(日本事業)は、ハローキティ25.6%、複数キャラクター57.5%、その他16.9%です。特に注目すべきは、前年の22.4%から25.6%へとハローキティの比率が上がっているにもかかわらず、複数キャラクター(57.3%→57.5%)も維持されている点です。つまり、単一キャラクターではなく「複数のキャラクターを同時に起用する商品」が売上の過半を占めているのです。

Why(背景): 消費者の嗜好は多様化しており、特にZ世代以降は「推し」の概念が複数存在します。ハローキティだけでなく、マイメロディ、クロミ、シナモロール、ポムポムプリンなど、それぞれに熱心なファン層がいます。しかし、単一キャラクターの商品展開では、その他のファン層を取り込めません。そこで「複数キャラクターが共演する商品」を展開することで、異なるファン層を同時に取り込む戦略です。

How(打ち手):

- ちいかわコラボの成功事例:SNS発の人気キャラクター「ちいかわ」とサンリオキャラクターズのコラボシリーズ「トコナツバケーションデザイン」は大ヒット。受注生産販売が決定するほどの反響を呼びました

- カテゴリー別の最適化:家庭雑貨(売上構成比29%)では、複数キャラクターの詰め合わせ商品が主流

- シーズンごとのテーマ設定:夏なら「トロピカル」、冬なら「クリスマス」など、季節テーマで複数キャラクターを展開

- 中国市場での展開:中国では複数キャラクター戦略がさらに進んでおり、売上構成比の51.6%を占めています

So What(再現性): あなたの会社が複数の商品ラインやブランドを持っている場合、「単品で勝負する」のではなく「組み合わせで売る」という視点が有効です。例えば、アパレル企業なら「コーディネート提案」、食品メーカーなら「詰め合わせギフト」、SaaS企業なら「バンドル価格」といった形で応用できます。重要なのは、それぞれの商品・ブランドのファン層を相互に送客し合い、顧客生涯価値(LTV)を最大化する設計です。

注目点3: 北米市場での「売上は伸びたが利益は減った」の教訓

ファクト: 北米セグメントは売上高123億円(前年同期比+16.5%)と増収を達成しましたが、調整後営業利益は40億円(同△5.1%)と減益になりました。売上総利益率は悪化しておらず、問題は販管費の増加です。上期の販管費は28億円(前年同期比+63.7%)と大幅に増加しており、その主因はマーケティング投資です。

Why(背景): 北米市場は、ハローキティ50周年という前年のハードルが高く、かつ関税政策の不透明感が漂う環境です。このような状況下で売上を維持・拡大するためには、認知度向上とブランド価値の再訴求が不可欠でした。特にデジタルマーケティングへの投資を強化し、YouTubeチャンネル「HELLO KITTY AND FRIENDS」の登録者数は453万人を突破(CAGR 103%で成長)。TikTok、Instagram等でのオリジナルコンテンツ配信も継続しています。

How(打ち手):

- 先行投資の判断:短期的な利益を犠牲にしても、中長期的なブランド価値向上を優先する経営判断

- デジタルファーストのアプローチ:リアル店舗やイベントではなく、YouTube、TikTok、Roblox、Minecraftなど、Z世代が集まるプラットフォームへの集中投資

- 複数キャラクター戦略の北米展開:ハローキティ依存度を前年の64.2%から57.9%に低下させ、複数キャラクター比率を上昇

- Warner Bros.との映画制作:2028年7月公開予定のハリウッド映画で、認知度を一気に拡大する計画

So What(再現性): 「売上が伸びているのに利益が減る」という状況は、成長投資のフェーズでは避けられません。重要なのは、その投資が「将来のROIを生むのか」「いつ回収できるのか」を明確にすることです。サンリオの場合、2028年のハリウッド映画公開という明確なマイルストーンがあり、それまでにデジタル基盤を整備しておく戦略と読み取れます。あなたの会社でも、新市場参入や新商品立ち上げの際には、「何年目に黒字化するか」のシナリオを描き、その間の赤字を許容する経営判断が求められます。

コスト構造と投資の持続可能性

販管費の分析

26/3期上期の連結販管費は312億円(売上高比35.7%)で、前年同期比+26.3%増加しています。内訳を見ると:

- 人件費:61億円(前年同期比+14.5%)。人員体制の強化による増加で、これは持続的な成長基盤の構築と評価できます

- マーケティング費:35億円(同+23.1%)。キャラクターのブランディングと認知度向上策への投資

- 諸経費他:103億円(同+31.1%)。各種プロジェクト費用などが含まれます

戦略的投資のROI: 中期経営計画(2024年5月発表)では、3年間で総額800億円超の投資を計画しています。26/3期上期までの進捗は約100億円程度で、主な投資先は:

- IGポート社への資本業務提携(約17.6億円)

- Gugenka社の子会社化(数十億円)

- ゲーム開発(複数タイトル、約20億円)

- システム基盤の刷新(約10億円)

これらの投資は、「IPプラットフォーマー化」という長期ビジョンの実現に向けたもので、効果発現には2~3年を要すると考えられます。

利益率改善の要因分析

営業利益率は44.7%(前年同期比+7.1pt)と大幅に改善しました。主な要因は:

- 売上拡大による固定費の吸収:売上高が+39.6%伸びた一方、販管費は+26.3%の伸びにとどまり、レバレッジが効いています

- 売上総利益率の改善:80.4%(+3.4pt)。ライセンス事業(特に中国・欧州)の高収益性が寄与

- ミックス効果:利益率の高いライセンス事業の構成比が上昇

持続可能性の評価: 下期の販管費は戦略的に積み増す方針(Q3: 200億円、Q4: 212億円予想)であり、通期での営業利益率は38.1%(前年比+2.3pt)に落ち着く見込みです。これは、短期的な利益最大化ではなく、中長期的な成長基盤への投資を優先する姿勢の表れと言えます。

リスクと懸念事項

成長の可能性と同時に、冷静にリスクも評価しましょう。

| リスク項目 | インパクト | 発生確率 | 対策の有無 | 詳細 |

|---|---|---|---|---|

| 万博特需の剥落 | 大 | 高 | 一部あり | 下期予想に織り込み済みだが、想定以上の落ち込みの可能性 |

| 北米関税政策 | 中~大 | 中 | 限定的 | 通期予想で一定の影響を織り込むも、政策次第で変動 |

| 中国市場の減速 | 中 | 中 | 進行中 | 店舗展開の加速とAlifishとの提携強化で対応 |

| インバウンド依存の低下 | 小~中 | 低 | あり | 日本人顧客の取り込みが進んでおり、多様化が進展 |

| 投資回収の遅延 | 中 | 中 | 検討中 | 映像・ゲーム事業の ROI発現時期が不透明 |

特に注意すべき点:

- 通期見通しの下期予想が保守的すぎないか?

- 上期371億円、下期324億円の配分は、下期での大幅減速を前提としています

- これは経営の慎重姿勢の表れですが、逆に上振れ余地が大きいとも言えます

- 北米事業の収益性悪化

- 前四半期比でも営業利益は減少傾向にあり、マーケティング投資の効果発現が遅れている可能性があります

- 2028年の映画公開までの「我慢の期間」と位置づけられますが、その間の収益悪化がどこまで許容されるかは不透明です

- 販管費の大幅積み増しの妥当性

- 下期の販管費予算は上期比で+28%増と大幅に積み増されています

- この投資が想定通りのリターンを生むかは、2~3年後にならないと評価できません

短期 vs 長期の視点

短期(1~2四半期)の見通し

ポジティブ要因:

- 国内ライセンス事業の好調持続(万博後も一定の需要継続)

- 中国市場での店舗展開加速(フランチャイズ含む)

- デジタル基盤(Sanrio+)の会員数拡大

ネガティブ要因:

- 万博特需の剥落(Q3以降)

- 北米の販管費増加による減益トレンド

- 中国Q4の季節性による弱含み

総合評価: 下期は上期比で減速するものの、通期での増収増益は確実です。ただし、成長率は前年の勢いからは明らかに鈍化します。

中長期(1~3年)のトレンド

構造的成長ドライバー:

- IPプラットフォーマー化:他社IPとの連携拡大(CoComelonとのマスターライセンス契約など)

- 映像コンテンツの拡充:Netflix「My Melody & Kuromi」が世界59カ国でトップ10入り、Warner Bros.との映画制作

- ID戦略の進展:10年後に1億ユーザー(現状292万人)を目指す野心的な目標

- ゲーム事業の本格化:6本のパイプラインが進行中

リスク要因:

- 投資回収の不確実性:映像・ゲーム事業は初期投資が大きく、ROI発現までに時間がかかります

- 競合の激化:ディズニー、ポケモンなど、グローバルIPとの競争が激化

- 中国市場の政治リスク:地政学的な不確実性

時間軸を明示した評価:

- 2025年度(今期):万博効果で過去最高益を達成するが、成長率は鈍化

- 2026~2027年度:投資フェーズで利益率は一時的に低下する可能性

- 2028年度以降:映画公開、ゲームローンチにより、新たな成長サイクルに入る期待

まとめ:ビジネスパーソンが学べる5つの戦略ヒント

- 大型イベントは「点」ではなく「面」で活用せよ

- サンリオは万博という一時的イベントを、既存の販売ネットワーク全体に波及させることで、持続的な売上を創出しました。あなたの会社でも、イベント単体の売上ではなく、既存チャネル全体への波及効果を設計しましょう。

- 複数商品・ブランドの組み合わせで顧客層を拡大する

- 単一商品の売上を伸ばすのではなく、複数商品を組み合わせることで、異なる顧客セグメントを同時に取り込めます。クロスセルやバンドル販売の設計が鍵です。

- 短期利益と中長期投資のバランスを明示する

- 北米事業のように、売上は伸びても利益が減る状況は、成長投資フェーズでは避けられません。重要なのは「いつ、どのように回収するか」のシナリオを明確にし、ステークホルダーと合意することです。

- 成長の「質」を見極める習慣をつける

- 前年同期比だけでなく、前四半期比、特殊要因の影響、セグメント別の持続可能性など、多角的に分析する習慣が必要です。表面的な数字に騙されず、「この成長は来期も続くのか?」を常に問い続けましょう。

- リスクとチャンスは表裏一体である

- サンリオの中国事業は高成長ですが、地政学リスクも抱えています。北米事業は短期的には減益ですが、2028年の映画公開という大きなチャンスがあります。ビジネスにおいて「リスクゼロの成長」は存在しません。リスクを適切に評価し、許容しながら前に進む判断力が求められます。

参考文献: