はじめに

日産自動車が2025年11月6日に発表した上期決算は、一見すると厳しい数字が並びます。売上高は前年比6.8%減の5兆5,787億円、営業損益は277億円の赤字に転落しました。しかし、この決算を「単なる業績悪化」と片付けてしまうのは早計です。

前四半期比で販売台数が改善に転じていること、「Re:Nissan」と名付けられた構造改革が上期だけで800億円超のコスト削減を実現していること、そして中国市場での新型EV「N7」が6カ月で4万台を販売する快進撃を見せていることーーこれらの事実が示すのは、日産の成長が「一時的な落ち込みから回復フェーズに入りつつある」可能性です。

では、この企業の成長は本物なのでしょうか。それとも一時的な数字のマジックに過ぎないのでしょうか。決算数字の裏側を掘り下げていきましょう。

会社概要

日産自動車は、日本を代表する自動車メーカーの一つです。グローバルで展開し、北米、中国、日本、欧州、その他新興国市場で幅広く事業を展開しています。電気自動車(EV)のパイオニアとして「リーフ」を世界に先駆けて投入したほか、独自のハイブリッド技術「e-POWER」を強みとしています。

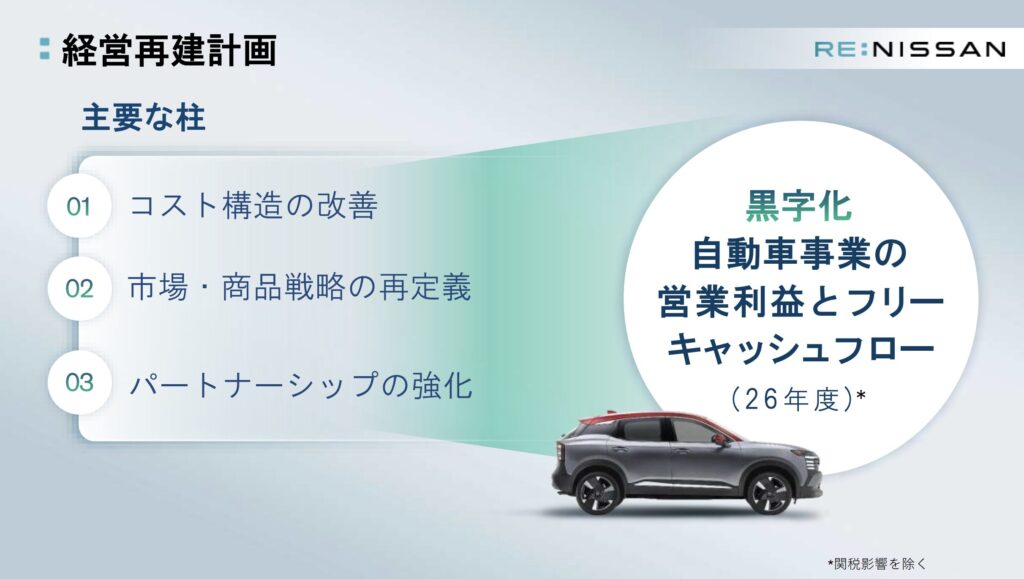

2024年度には構造的な課題に直面し、2025年2月に「Re:Nissan」と呼ばれる経営再建計画を発表。2026年度までに固定費・変動費合わせて5,000億円のコスト削減を目標に掲げ、生産拠点の再編、商品ラインナップの絞り込み、そしてパートナーシップの強化を3本柱とした改革に着手しています。

業績の事実

2025年度上期 主要指標

| 項目 | 2024年度上期 | 2025年度上期 | 前年同期比 | 前四半期比(Q2) |

|---|---|---|---|---|

| 売上高 | 5兆9,842億円 | 5兆5,787億円 | -6.8% | - |

| 営業利益 | 329億円 | -277億円 | -606億円 | - |

| 営業利益率 | 0.5% | -0.5% | -1.0pt | - |

| 当期純利益 | 192億円 | -2,219億円 | - | - |

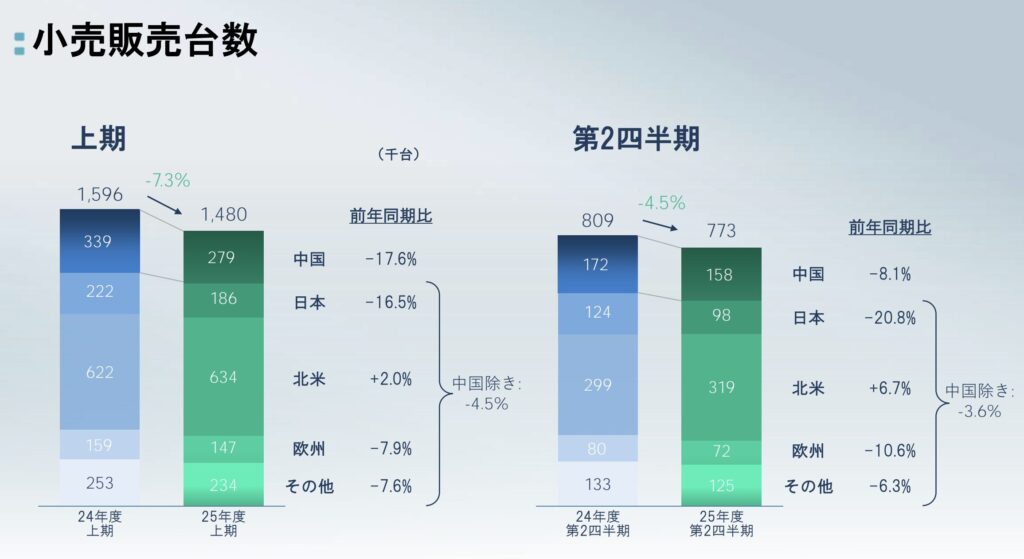

| 小売販売台数(グローバル) | 159.6万台 | 148.0万台 | -7.3% | - |

| 第2四半期販売台数 | 80.9万台 | 77.3万台 | -4.5% | +9.3%* |

マイナスの数字が多い中で第1四半期70.7万台から第2四半期77.3万台への増加しているところは注目です。

地域別販売実績(上期)

| 地域 | 2024年度上期 | 2025年度上期 | 前年同期比 | 第2四半期前年比 |

|---|---|---|---|---|

| 中国 | 33.9万台 | 27.9万台 | -17.6% | -8.1% |

| 日本 | 22.2万台 | 18.6万台 | -16.5% | -20.8% |

| 北米 | 62.2万台 | 63.4万台 | +2.0% | +6.7% |

| 欧州 | 15.9万台 | 14.7万台 | -7.9% | -10.6% |

| その他 | 25.3万台 | 23.4万台 | -7.6% | -6.3% |

通期見通し(2025年度)

| 項目 | 2024年度実績 | 2025年度見通し | 前年比 |

|---|---|---|---|

| 売上高 | 12兆6,332億円 | 11兆7,000億円 | -7.4% |

| 営業利益 | 698億円 | -2,750億円 | - |

| 営業利益率 | 0.6% | -2.4% | -3.0pt |

| 小売販売台数 | 334.6万台 | 325.0万台 | -2.9% |

重要な観察: 上期実績が-277億円の営業赤字に対し、通期見通しは-2,750億円です。つまり下期だけで-2,473億円の赤字を見込んでいることになります。これは上期よりも大幅に厳しい予想であり、この理由については後述の分析で掘り下げます。

成長の質を見極める

①この衰退は続くのか?

一時的要因の影響分析

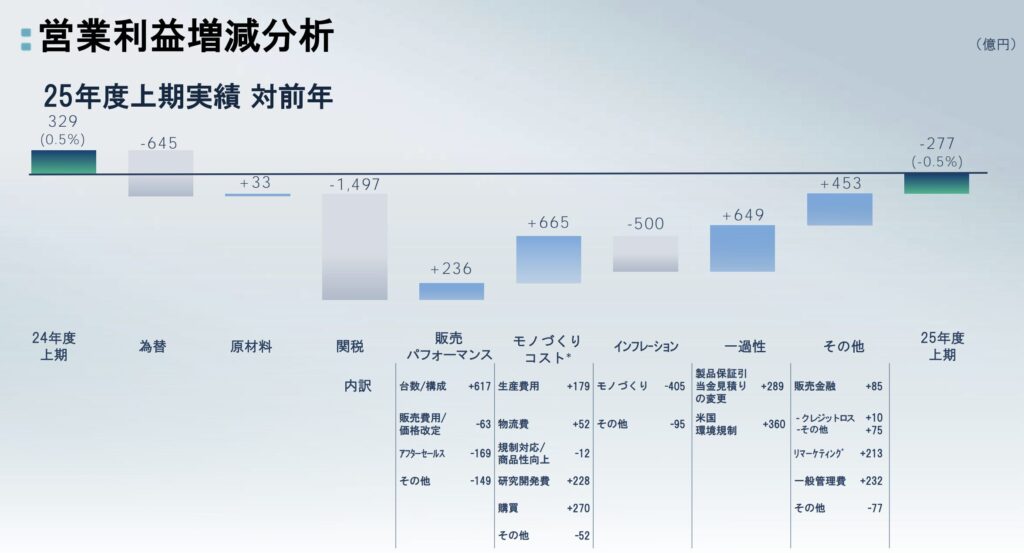

決算資料の営業利益増減分析から、主要な一時的要因を特定できます。

プラス要因(一時的):

- 製品保証引当金見積りの変更: +289億円

- 米国環境規制クレジット: +360億円

- リマーケティング(中古車販売): +213億円

合計: 約+862億円の一時的プラス要因

マイナス要因(構造的):

- 為替影響: -645億円

- 関税影響: -1,497億円

- インフレーション: -500億円

これらの一時的プラス要因を除くと、実力ベースの営業利益は以下のように計算できます:

実際の営業利益: -277億円 一時的プラス要因: +862億円

実力ベース営業利益: 約-1,139億円

つまり、一時的な会計上のプラス要因がなければ、上期の営業赤字は1,000億円超に達していた可能性が高いのです。

前四半期比での回復傾向

しかし、重要な兆候もあります。販売台数を四半期ベースで見ると:

- 第1四半期(4-6月): 70.7万台

- 第2四半期(7-9月): 77.3万台

- 前四半期比: +9.3%の改善

前年同期比では-4.5%減少していますが、直近の四半期比較では明確な回復トレンドが見られます。これは新商品投入とRe:Nissan施策の効果が表れ始めている可能性を示唆します。

②どのセグメント・地域に依存しているか?

中国市場への依存度低下が進行中

2024年度上期の中国シェア: 33.9万台 ÷ 159.6万台 = 21.2%

2025年度上期の中国シェア: 27.9万台 ÷ 148.0万台 = 18.9%

中国市場への依存度は低下していますが、これは意図的な戦略転換ではなく、中国市場での競争力低下による結果です。ただし、新型EV「N7」が4月発売から6カ月で累計4万台を販売しており、月平均約6,700台という数字は回復の糸口となる可能性があります。

北米市場が唯一の成長エンジン

北米は前年同期比+2.0%、第2四半期では+6.7%と成長を加速させています。新型「キックス」が好調で、ブラジルのクアトロロダス誌で「2025ベストバイSUV」を受賞するなど、商品力が評価されています。

現在、グローバル販売の42.8%(63.4万台÷148万台)を北米が占めており、北米依存度が高まっている状況です。これは為替リスクや関税リスクへのエクスポージャーが増大していることを意味します。

日本市場の苦戦が深刻

日本市場は前年同期比-16.5%、第2四半期では-20.8%と減少が加速しています。ホームマーケットでの競争力低下は、ブランド全体への影響が懸念されます。ただし、9月に発売した新型「ルークス」が発表後6週間で1.5万台を受注するなど、商品投入による巻き返しの兆しも見られます。

③今後、短期と長期でどうなっていくのか

短期見通し(向こう1〜2四半期)

通期見通しから逆算すると、下期(2025年10月〜2026年3月)の想定は以下の通りです:

- 下期売上高: 約6兆1,213億円(11.7兆円 - 5.58兆円)

- 下期営業損失: 約-2,473億円(-2,750億円 - (-277億円))

上期よりも下期の方が大幅に厳しい予想となっています。この理由として考えられるのは:

- 関税影響の本格化: 上期の関税影響-1,497億円が下期にも継続

- 一時的プラス要因の剥落: 製品保証引当金変更(+289億円)などの一時的要因は下期には期待できない

- 季節性: 自動車業界は通常、下期の方が販売が強いはずですが、日産は逆の見通しを立てている

これは経営陣が「保守的な見通しを立てている」とも解釈できますが、同時に下期に大きなリスク要因を見込んでいることの表れでもあります。

中長期トレンド(1〜3年)

Re:Nissan計画では、2026年度に「関税影響を除いて黒字化」を目標としています。この実現には:

- 2026年度までに5,000億円のコスト削減(固定費2,500億円、変動費2,500億円)

- 上期実績: 固定費削減800億円超、変動費削減施策の推進中

- 進捗率: 固定費で約16%(800億円÷2,500億円×2年)

変動費削減では、「TdC(Total delivered Cost)」プログラムで4,500のアイデアを創出し、約2,000億円の削減効果を見込んでいます。技術開発コストの効率化(3,050億円)、生産・物流(650億円)、その他効率化(800億円)という内訳です。

2027年度までに9車種の新型車投入を発表済みであり、商品ラインナップの刷新が進めば、中長期的には販売の回復が期待できます。

マーケティングの学び

決算から読み取れる戦略的な打ち手を3つピックアップし、マーケティング実務への示唆を考察します。

学び①: 「コア市場の選択と集中」──北米での成長加速戦略

何が起きたか

北米市場が前年同期比+2.0%、第2四半期では+6.7%の成長を記録しました。グローバル全体が-7.3%減少する中で、北米だけが成長エンジンとして機能しています。販売台数は63.4万台で、グローバル販売の42.8%を占めるまでになりました。

なぜそうなったか

日産は2025年5月に北米市場向けに新型「キックス」を投入し、ブラジルで「2025ベストバイSUV」を受賞するなど、商品力が市場で評価されました。さらに、第3世代e-POWERを搭載した「キャシュカイe-POWER」が英国でハイブリッド・オブ・ザ・イヤーとモーターアワード2025を受賞し、技術面でも優位性を確立しました。

北米市場はSUVへの需要が強く、日産の商品ポートフォリオと合致していたこと、そして競合が電動化シフトで混乱する中、e-POWERという「充電不要のEV体験」を提供できたことが奏功したと考えられます。

どんな打ち手があったか

- 商品投入のタイミング最適化: 競合が電動化移行で商品ラインナップを整理している隙を突いて、実用性の高いハイブリッド車を投入

- 受賞戦略の活用: 権威ある賞を積極的に獲得し、それをマーケティングに活用

- 販売店向けプログラム: 決算資料で言及されている「販売店向けプログラム」により、ディーラー網を活性化

自社に活かせることは何か

市場全体が縮小している時こそ、「どの市場で戦うか」という選択が重要です。日産の事例は、すべての市場で均等に投資するのではなく、成長可能性の高い市場にリソースを集中投下する戦略の有効性を示しています。

特に、競合が戦略転換や過渡期にある市場は、シェア獲得のチャンスです。「競合の混乱期=自社の攻勢期」という視点で市場を観察することが重要でしょう。

学び②: 「構造改革のコミュニケーション」──Re:Nissanブランディング

何が起きたか

日産は上期だけで固定費を800億円超削減し、7つの生産拠点の統合・削減のうち6つを決定、横浜本社ビルのセールアンドリースバックなど、大規模な構造改革を実行しました。それにもかかわらず、従業員の士気低下や市場の信頼喪失を最小限に抑えることに成功しているように見えます。

なぜそうなったか

単なる「コストカット」ではなく、「Re:Nissan」という前向きなブランド名を付けたことが重要です。この名称は「再生」「再構築」というポジティブなイメージを持ち、「3つの柱」という明確な戦略フレームワークを提示しています:

- コスト構造の改善

- 市場・商品戦略の再定義

- パートナーシップの強化

さらに、「2026年度黒字化」という明確なゴールと、「5,000億円削減」という定量目標を掲げることで、改革の本気度と実現可能性を示しました。

どんな打ち手があったか

- 段階的な情報開示: 2025年2月に計画発表、5月・7月・11月と進捗を報告

- 定量的な進捗管理: 上期800億円削減という具体的な成果を示し、信頼性を構築

- ポジティブな同時発表: コスト削減と同時に新商品投入や受賞ニュースを発表し、「縮小」ではなく「選択と集中」というメッセージを強化

自社に活かせることは何か

厳しい施策を実行する際には、「ストーリーテリング」が極めて重要です。同じ内容でも、「リストラ」と呼ぶか「Re:Nissan」と呼ぶかで、ステークホルダーの受け止め方は大きく変わります。

マーケティングでも、値上げや仕様変更などネガティブに捉えられがちな施策を実施する際、「なぜ今それが必要か」「その先に何があるか」という物語を丁寧に構築することで、顧客の理解と協力を得やすくなります。

学び③: 「テクノロジーパートナーシップ戦略」──自前主義からの脱却

何が起きたか

日産は2025年度上期に、以下のような戦略的パートナーシップを次々と発表しました:

- Wayveとの提携による次世代運転支援技術(ProPILOT)開発(9月)

- ファーウェイの「HarmonySpace5.0」スマートコックピット採用(10月、中国市場向け)

- Boldly、京浜急行電鉄、プレミア・エイドとの自動運転モビリティサービス実証実験(8月)

なぜそうなったか

自動車業界は「CASE(Connected, Autonomous, Shared, Electric)」時代を迎え、求められる技術領域が急速に拡大しています。すべてを自社開発するには時間とコストがかかりすぎるため、各領域でベストインクラスのパートナーと組む戦略に転換したと考えられます。

特に中国市場では、ファーウェイのような現地テック企業との協業なしに競争力を維持することが困難になっています。中国の消費者は先進的なコネクテッド機能を重視するため、ローカルパートナーのエコシステムに入ることが販売拡大の前提条件となっているのです。

どんな打ち手があったか

- 領域別ベストパートナー戦略: AIはWayve、コネクテッドはファーウェイ、モビリティサービスは京急というように、各領域で最適なパートナーを選択

- オープンイノベーションの加速: 自前主義を捨て、スピードを優先

- ローカライゼーション: 特に中国市場では、現地パートナーのプラットフォームを積極採用

自社に活かせることは何か

技術進化のスピードが速い領域では、「作るか、買うか、組むか」の判断が極めて重要です。すべてを自社開発しようとすると、市場投入が遅れて競争力を失います。

マーケティングでも、マーケティングオートメーション、CRM、アナリティクスツールなど、ベストオブブリードのソリューションを組み合わせて使う「統合型アプローチ」が主流になっています。自社の強みに集中し、それ以外は優れたパートナーやツールを活用する判断力が問われています。

結論:今後の日産の行方は?

日産自動車の現状を総合的に判断すると、「一時的な落ち込みから回復フェーズに移行しつつあるが、本物の成長と呼ぶには時期尚早」というのが結論です。

「一時的な成長」と判定する根拠:

- 会計上の一時的要因に大きく依存: 製品保証引当金見積り変更(+289億円)、環境規制クレジット(+360億円)など、約862億円の一時的プラス要因がなければ、営業赤字は1,000億円を超えていた

- 地域依存度の偏り: 北米市場への依存度が42.8%に達し、為替・関税リスクへのエクスポージャーが高い。中国・日本という重要市場での苦戦が継続

- 下期見通しの厳しさ: 上期-277億円に対し、通期-2,750億円という見通しは、下期だけで-2,473億円の赤字を見込んでおり、改善トレンドが一時的である可能性を示唆

ただし、「回復の兆し」も明確に存在:

- 前四半期比での改善: 第1四半期70.7万台→第2四半期77.3万台(+9.3%)という販売の回復トレンド

- Re:Nissan施策の着実な進捗: 上期で固定費800億円超削減、変動費削減アイデア4,500件創出など、構造改革が計画通り進行

- 商品競争力の復活: キックス、キャシュカイe-POWER、ルークス、N7などの新商品が市場で評価を獲得。今後2027年度までに9車種の新型車投入が控える

- 戦略的パートナーシップの構築: Wayve、ファーウェイなどとの提携により、CASEへの対応を加速

2026年度に本物の成長か判明する

決定的に重要なのは、2026年度に「関税影響を除いて黒字化」を達成できるかどうかです。これが実現すれば、Re:Nissan計画の実効性が証明され、「本物の成長」への転換点となります。逆に、2026年度も赤字が継続すれば、構造的な競争力不足が明らかになり、より厳しい選択を迫られるでしょう。

現時点では、「減速傾向から安定化フェーズに入り、成長に向けた基盤整備が進行中」というのが最も正確な評価だと考えられます。

リスクと懸念

ただし、リスクも存在します。掲げた目標の達成のためには、このリスクを想定して今から対策を実行していくことが求められます。

| リスク項目 | インパクト | 発生確率 | 対策 |

|---|---|---|---|

| 関税リスクの長期化 | 大(年間-2,750億円規模) | 高 | サプライチェーン再構築、現地生産拡大、価格転嫁 |

| 中国市場での競争力低下 | 大(グローバル販売の19%を占める) | 中 | N7などEV強化、ファーウェイ提携によるコネクテッド強化 |

| 円高リスク | 中(為替感応度は上期-645億円) | 中 | ヘッジ戦略、現地調達比率向上 |

| 日本市場シェア低下 | 中(ブランド毀損リスク) | 高 | ルークスなど軽自動車強化、販売店改革 |

| コスト削減の副作用 | 中(品質・開発力低下) | 中 | 次期ローグで部品60%削減も品質維持を実証中 |

| 北米依存度の上昇 | 中(地政学リスク) | 中 | 他地域での販売強化、商品ポートフォリオ多様化 |

| 電動化投資の遅れ | 大(長期的競争力) | 低 | パートナーシップ活用で開発加速 |

まとめ

最後に、この決算からマーケターが学べる実践的なヒントを整理します。

市場選択の重要性を再認識しましょう。すべての市場で戦うのではなく、勝てる市場にリソースを集中する。日産の北米集中戦略は、限られたリソースで最大の成果を上げる教科書的事例です。

数字の裏側を読む習慣をつけましょう。前年同期比だけでなく前四半期比を見る、一時的要因を除いた実力ベースを計算する。こうした分析が、本質的な成長トレンドを見極める力になります。

厳しい施策こそストーリーテリングが重要です。Re:Nissanという前向きなネーミングと明確なフレームワークが、大規模なリストラをポジティブな改革に変えた事例から学びましょう。

自前主義から脱却する勇気を持ちましょう。すべてを自社で抱え込むのではなく、各領域でベストパートナーと組む。Wayve、ファーウェイとの提携は、スピードと専門性を重視した戦略的判断です。

長期ビジョンと短期実行のバランスを取りましょう。2026年度黒字化という中期目標を掲げながら、四半期ごとに具体的な成果(800億円削減など)を示す。この進捗管理の仕組みが信頼性を生みます。

商品力がすべての基盤であることを忘れずに。どれだけコストを削減しても、魅力的な商品がなければ成長はありません。キックス、ルークス、N7の成功が示すように、顧客に選ばれる商品を作り続けることが最重要です。

データの透明性が信頼を生みます。日産は厳しい数字も隠さず開示し、リスクも明示しています。短期的には株価にネガティブでも、長期的にはステークホルダーの信頼獲得につながる姿勢です。

日産の決算は、一企業の業績報告を超えて、構造転換期における戦略的意思決定の実例集と言えます。この事例から、マーケターとして「選択と集中」「データドリブン分析」「ストーリーテリング」という普遍的なスキルを学び、自社の実務に活かしていきましょう。成長か衰退かの分かれ目は、2026年度に明らかになります。その結果からも、さらなる学びを得られるはずです。