はじめに

富士フイルムホールディングスが2025年11月6日に発表した2026年3月期第2四半期決算は、売上高、営業利益、純利益のすべてで四半期として過去最高を記録しました。一見すると「絶好調」に見えるこの決算ですが、本当にこの成長は持続可能なのでしょうか。前四半期比では売上の伸びが鈍化している兆しも見られ、一時的な要因と実力ベースの成長を見極める必要があります。この記事では、決算数字を丁寧に読み解きながら「富士フイルムの成長は本物なのか?」という問いに答えていきます。

会社概要

富士フイルムホールディングスは、写真フィルムメーカーから事業転換を成功させた日本を代表する総合化学・精密機械メーカーです。現在は4つの主要セグメントで事業を展開しています。

ヘルスケアでは医療用画像診断機器(内視鏡、X線、超音波)、バイオ医薬品の受託製造(バイオCDMO)、培地などのライフサイエンス製品を提供。エレクトロニクスでは半導体製造に不可欠なCMPスラリーや、データストレージテープなどの電子材料を製造。ビジネスイノベーションではオフィス向け複合機やデジタルサービス、印刷関連事業を手掛け、イメージングではインスタントカメラ「instax」やミラーレスカメラ「X/GFXシリーズ」などのコンシューマー製品を展開しています。

従業員数は連結で約74,205名(2025年9月末時点)、海外売上比率は65%と、グローバルに事業を展開する企業です。

業績の事実

2026年3月期 第2四半期(2025年7-9月)実績

| 指標 | 2Q実績 | 前年同期比 | 前四半期比 |

|---|---|---|---|

| 売上高 | 8,229億円 | +7.5% | +9.8% (7,495億円→8,229億円) |

| 営業利益 | 832億円 | +13.3% | +10.5% (753億円→832億円) |

| 営業利益率 | 10.1% | +0.5pt | +0.1pt |

| 当社株主帰属純利益 | 665億円 | +34.1% | - |

ポイント: 前年同期比だけでなく、前四半期比(1Q→2Q)でも売上・利益ともに伸びており、勢いが加速している点は評価できます。

2026年3月期 上期(2025年4-9月)累計

| 指標 | 上期実績 | 前年同期比 |

|---|---|---|

| 売上高 | 1兆5,724億円 | +3.8% |

| 営業利益 | 1,585億円 | +16.9% |

| 当社株主帰属純利益 | 1,202億円 | +9.0% |

セグメント別業績(2Q)

| セグメント | 売上高 | 前年比 | 営業利益 | 前年比 | 営業利益率 |

|---|---|---|---|---|---|

| ヘルスケア | 2,707億円 | +8.7% | 194億円 | -0.5% | 7.2% |

| エレクトロニクス | 1,073億円 | +4.7% | 194億円 | +3.2% | 18.1% |

| ビジネスイノベーション | 2,986億円 | +3.8% | 158億円 | +45.6% | 5.3% |

| イメージング | 1,462億円 | +15.6% | 386億円 | +14.7% | 26.4% |

通期見通し(2026年3月期)

| 指標 | 通期予想 | 前回予想からの修正 | 前年実績比 |

|---|---|---|---|

| 売上高 | 3兆3,000億円 | +200億円(上方修正) | +3.3% |

| 営業利益 | 3,310億円 | 据え置き | +0.3% |

| 当社株主帰属純利益 | 2,620億円 | 据え置き | +0.4% |

重要な観察: 売上高は上方修正されましたが、営業利益は据え置きです。これは売上増加分がすべて利益に結びついていないことを示唆しており、その理由を深掘りする必要があります。

成長の質を見極める

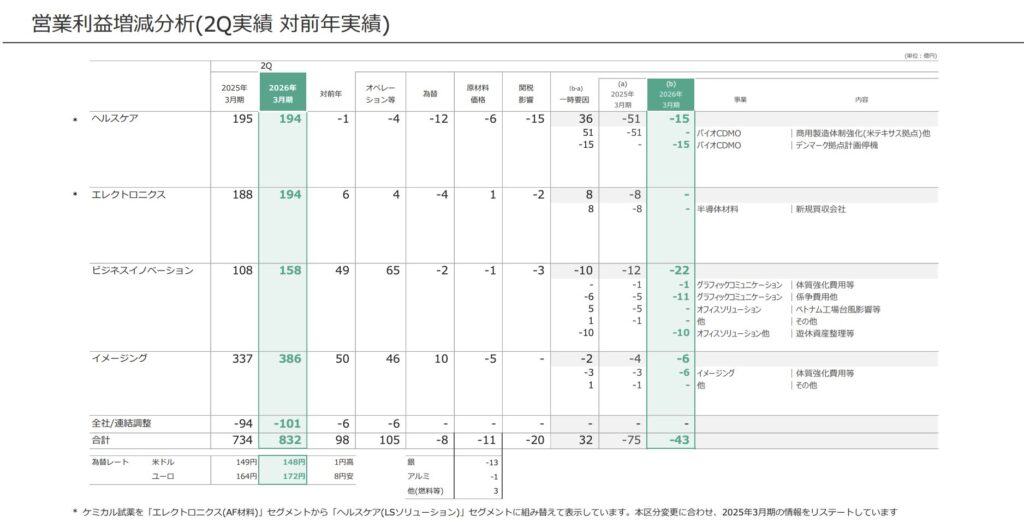

①この成長は続くのか?一時的要因vs実力ベースの成長

一時的なマイナス要因

決算資料を詳しく見ると、2Q実績には以下の一時的なマイナス要因が含まれています:

- バイオCDMO デンマーク拠点の計画停機: -15億円(2Q)、通期で-100億円の影響

- 銀価格高騰: -13億円(2Q)。メディカルシステムで使用する銀の価格が前年比+42%上昇(148千円/kg→210千円/kg)

- 米国追加関税: -20億円(2Q)、通期で-60億円の影響見込み

これらを除いた実力ベースでは、2Qの営業利益増加+98億円のうち、約+105億円が実力ベースの成長分となります。

一時的なプラス要因

前年同期(2024年2Q)には以下のマイナス要因がありました:

- バイオCDMO 米テキサス拠点の製造体制強化費用: -51億円

- 半導体材料 新規買収会社の一時費用: -8億円

つまり、前年のこれらの費用がなくなったことで、見かけ上の成長率が高まっている面もあります。

結論: 一時要因を除外すると、実力ベースの営業利益成長率は+14.4%(為替影響除く)となり、表面上の+13.3%よりやや高い水準です。銀価格高騰や計画停機などの逆風がある中でこの成長を達成している点は評価できます。

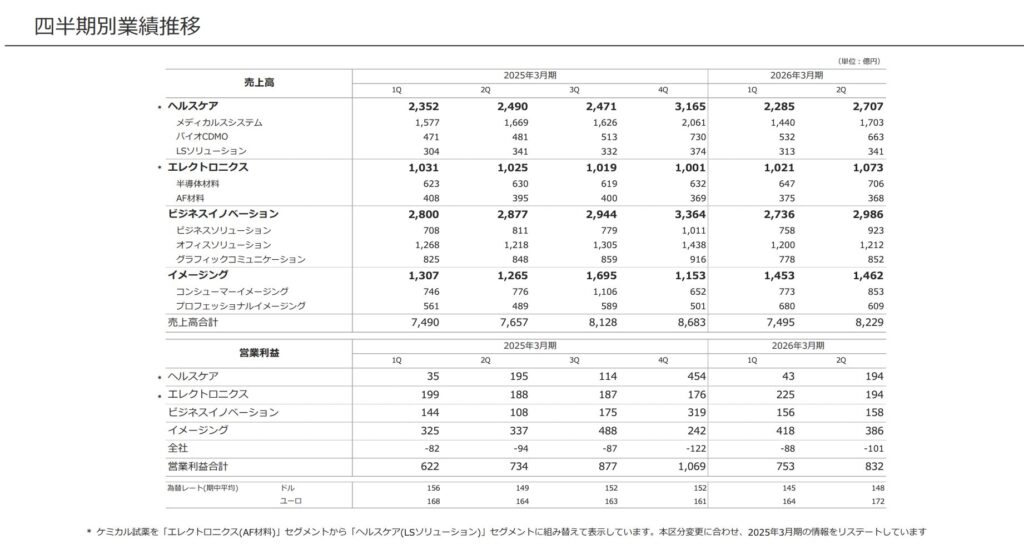

前四半期比での成長加速を確認

重要なのは、前四半期比でも成長が加速している点です:

- 1Q売上7,495億円→2Q売上8,229億円(+9.8%)

- 1Q営業利益753億円→2Q営業利益832億円(+10.5%)

これは季節要因だけでなく、実力ベースの成長があることを示しています。

②どのセグメント・地域に依存しているか?

セグメント別の依存度分析

売上構成比(2Q):

- ヘルスケア: 32.9%

- ビジネスイノベーション: 36.3%

- イメージング: 17.8%

- エレクトロニクス: 13.0%

営業利益構成比(2Q、全社調整前):

- イメージング: 41.4%(営業利益率26.4%)

- ヘルスケア: 20.8%(同7.2%)

- エレクトロニクス: 20.8%(同18.1%)

- ビジネスイノベーション: 16.9%(同5.3%)

観察: イメージング事業が営業利益の4割以上を稼ぎ出しています。売上構成比は18%程度ですが、利益貢献度が非常に高い高収益事業です。instaxやミラーレスカメラといったコンシューマー製品への依存度が高いことは、市場トレンドの変化に左右されやすいリスクでもあります。

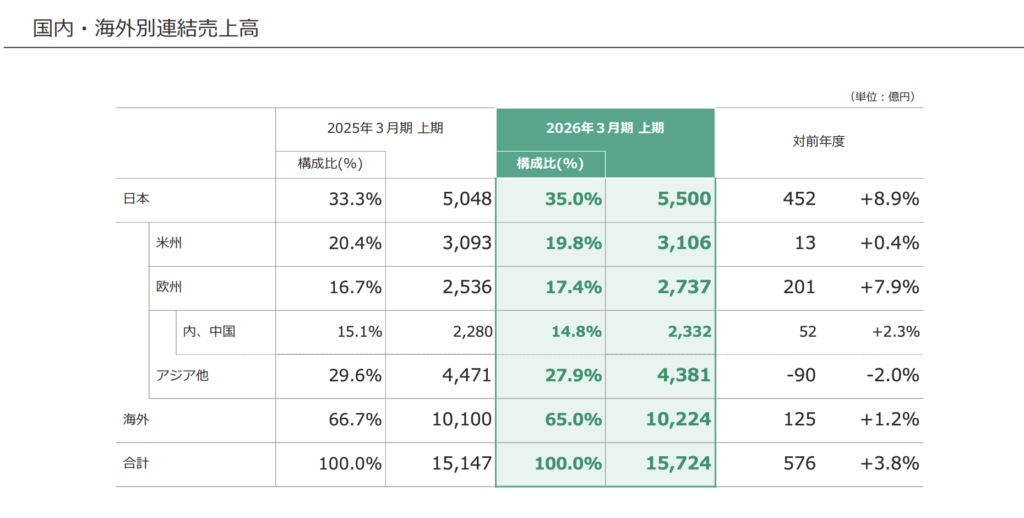

地域別の依存度

上期売上の地域別構成比:

- 日本: 35.0%

- 米州: 19.8%

- 欧州: 17.4%

- 中国: 14.8%

- アジア他: 27.9%

前年同期比の成長率:

- 日本: +8.9%

- 欧州: +7.9%

- 米州: +0.4%

- 中国: +2.3%

- アジア他: -2.0%

観察: 日本国内が成長を牽引しており、アジア(中国除く)が唯一マイナス成長です。米州も伸び悩んでいます。地域分散はできているものの、成長ドライバーが日本に偏っている点はリスクです。

各セグメントの持続可能性

- ヘルスケア(売上+8.7%、利益-0.5%)

- バイオCDMO: 売上+37.9%と急成長。デンマーク新設備稼働が寄与。ただし計画停機(-15億円)がなければ利益はプラスだった

- メディカルシステム: 売上+2.0%と堅調だが、中国向け医療材料の需要減、銀価格高騰が逆風

- 持続可能性: バイオCDMOは受託契約に基づく安定収益モデル。中長期的な成長が期待できる

- エレクトロニクス(売上+4.7%、利益+3.2%)

- 半導体材料: 売上+11.9%。銅配線用CMPスラリーがグローバルシェアNo.1で、先端ノード向け需要が牽引

- AF材料: 売上-7.0%。データテープが大手IT企業向けで減少、ディスプレイ材料も在庫調整の影響

- 持続可能性: 半導体材料は構造的な成長市場。AI/生成AI需要による先端半導体の成長が追い風

- ビジネスイノベーション(売上+3.8%、利益+45.6%)

- DX関連ソリューションが好調、中国向け低採算品の絞り込みが奏功

- 持続可能性: 複合機市場は成熟。DXサービスへのシフトが進むが、大幅な成長は期待しにくい

- イメージング(売上+15.6%、利益+14.7%)

- instax(インスタントカメラ)、ミラーレスカメラともに新製品が好調

- 持続可能性: コンシューマー製品のため、トレンド変化や景気感応度が高い。持続性はやや不透明

③今後、短期と長期でどうなっていくのか?

向こう1〜2四半期の見通し

通期予想から上期実績を引くと、下期(2025年10月〜2026年3月)の予想は:

- 下期売上予想: 1兆7,276億円(上期1兆5,724億円→通期3兆3,000億円)

- 下期営業利益予想: 1,725億円(上期1,585億円→通期3,310億円)

上期と比較すると:

- 下期売上は上期比+9.9%増

- 下期営業利益は上期比+8.8%増

観察: 下期の方が上期より売上・利益ともに大きい計画です。これは3Qに年末商戦(イメージング製品の需要期)があることと、バイオCDMOの稼働が通期で平準化することが想定されています。

1〜3年の中長期トレンド

決算資料のトピックスから、中長期の成長戦略が見えてきます:

- バイオCDMO: 米国ノースカロライナ州に北米最大級の新拠点を開設。第1次投資(2025年稼働)に加え、第2次投資(2028年稼働予定)も順調に進捗。培養タンク容量は16基・20,000Lまで拡大予定

- 半導体材料: 先端パッケージング向けCMPスラリーの販売を開始。2030年度にCMPスラリー全体でグローバルシェアNo.1を目指す

- メディカルシステム: アフリカ市場への本格参入。セネガル、南アフリカで医師育成、健診センター開設など、FY21→FY24でアフリカ地域のメディカルシステム売上が2.4倍に成長

中長期の成長ドライバー:

- バイオCDMO: 大型投資が2028年にフル稼働すれば、売上・利益の大幅増が見込める

- 半導体材料: AI/生成AI需要による構造的成長

- 新興国医療: アフリカ、アジアでの医療インフラ整備需要

マーケティングの学び

ここで、決算から読み取れる富士フイルムのマーケティング戦略を、具体的な数字とともに見ていきましょう。

学び① 「新製品サイクル」による需要喚起 – イメージング事業の成功法則

何が起きたか

イメージング事業は2Q売上1,462億円(前年比+15.6%)、営業利益386億円(+14.7%)と大幅成長を遂げました。内訳を見ると:

- コンシューマーイメージング(instax): 売上853億円(+9.9%)

- プロフェッショナルイメージング(デジタルカメラ): 売上609億円(+24.6%)

前四半期比でも1Q売上1,453億円→2Q売上1,462億円とほぼ横ばいでしたが、営業利益は1Q418億円→2Q386億円とやや減少。これは季節要因(1Qは春の新学期・入学シーズン)ですが、通年では好調を維持しています。

なぜそうなったか

決算資料によると、以下の新製品が販売を牽引しました:

instax:

- 「mini12」「mini Evo」の継続的ヒット

- 新製品「mini41」の販売好調

- 「WIDE 400」「WIDE Evo」の販売好調

デジタルカメラ:

- 新製品「GFX100RF」「X half」「X-E5」の販売好調

どんな打ち手があったか

富士フイルムは年間を通じて複数の新製品を投入し、「常に新しい製品がある」状態を作り出しています。これにより:

- 既存ユーザーの買い替え需要を喚起

- SNS等での話題化(新製品発表のたびにメディア露出)

- 価格帯の多様化による新規顧客層の開拓

特にinstaxは、エントリーモデル(mini12)、ミドルレンジ(mini Evo)、新モデル(mini41)、大判(WIDE 400)と、価格帯・用途別に製品ラインナップを整えることで、「次に買うべき製品」を常に提示しています。

自社に活かせることは何か

- 製品ポートフォリオの戦略的設計: 単一製品で勝負するのではなく、価格帯・機能別に複数製品を揃え、顧客の成長・ニーズ変化に応じた「アップグレードパス」を設計する

- 定期的な新製品投入: 年間を通じて新製品を投入し、顧客の関心を維持し続ける。発表タイミングを分散することで、常にメディア露出を確保

- 既存製品の長寿命化: 新製品を出しつつも、「mini12」のようなロングセラー製品を維持することで、安定収益を確保

学び② 「グローバル2拠点戦略」によるリスク分散と効率化 – バイオCDMOの成長

何が起きたか

バイオCDMO事業は2Q売上663億円(前年比+37.9%)と急成長しました。しかし営業利益への貢献は限定的で、ヘルスケア全体の営業利益は-0.5%と微減でした。

これは決算資料に詳しく記載されており:

- デンマーク拠点の計画停機: -15億円(2Q)、-100億円(通期)

- これを除いた実力ベースの「一時費用除くEBITDAマージン」は10%台前半

なぜそうなったか

富士フイルムは欧州(デンマーク)と北米(米国テキサス、ノースカロライナ)に大型バイオCDMO拠点を展開しています。2Q時点では:

- デンマーク拠点の新設備が稼働開始し、売上に貢献

- 米国テキサス拠点の稼働も回復

- しかしデンマーク拠点で計画停機(設備メンテナンス)が発生し、利益を圧迫

どんな打ち手があったか

- モジュール化・標準化: 決算資料によると「モジュール化された施設と標準化されたプロセスをグローバルに展開するアプローチ」を採用

- 2拠点製造: デンマーク拠点で受託済みの薬剤を米国拠点に製造拡大する事例も(argenx、kojox社の例)

- 契約の多様化: Regeneron、Johnson&Johnson、argenx等、複数の大手製薬企業と契約締結

自社に活かせることは何か

- 地理的分散によるリスクヘッジ: 単一拠点に依存せず、複数地域に生産・サービス拠点を持つことで、災害・政治リスク・サプライチェーン混乱に強い体制を構築

- プロセスの標準化: 拠点ごとにバラバラな運営ではなく、標準化・モジュール化することで、拠点間の移管がスムーズになり、スケールメリットを享受

- 顧客の地理的ニーズへの対応: グローバル企業の顧客は、欧州・北米両方に製造拠点があることを求める。地域ごとの規制対応や供給の安定性が差別化要因になる

学び③ 「市場創造型マーケティング」– アフリカ医療事業の先行投資

何が起きたか

決算資料によると、富士フイルムはアフリカ市場での医療事業を本格化させています:

- FY21→FY24でアフリカ地域のメディカルシステム売上が2.4倍に成長

- メディカルシステム事業の約60%がアフリカ地域

具体的な取り組み:

- セネガル:内視鏡トレーニングプログラムを現地医師へ提供

- 南アフリカ:水を使用しない生化学検査装置を展開、健診センター「NURA」を2025年度中にオープン予定

なぜそうなったか

アフリカは「医療インフラが未整備」という課題を抱えています。富士フイルムは単に製品を売るのではなく、以下の「医療現場ニーズ」に応える包括的ソリューションを提供:

- 医師の育成・医療の質向上: トレーニングプログラム

- 疾患の早期発見・健診文化の定着: 健診センター開設

- 医療インフラ整備: 水不要の検査装置など、インフラが不十分な地域でも使える製品

どんな打ち手があったか

- 現地政府・パートナーとの協業: TICAD9(第9回アフリカ開発会議)に合わせて複数の覚書を締結

- 現地ニーズに合わせた製品開発: 水不要の生化学検査装置など

- エコシステム構築: 単なる機器販売ではなく、トレーニング、健診センター運営、パートナーシップを組み合わせた総合的な医療ソリューション

自社に活かせることは何か

- 「市場がない場所」に市場を作る: 既存の競合が多い成熟市場ではなく、ニーズはあるがソリューションがない市場を開拓することで、先行者利益を得る

- 製品単体ではなくエコシステムで売る: 製品だけでなく、教育・トレーニング・運営サポートまで含めた包括的なソリューションを提供することで、顧客のスイッチングコストを高め、長期的な関係を構築

- 社会課題解決とビジネスの両立: CSRではなく、社会課題(アフリカの医療アクセス)の解決そのものをビジネスモデルにする。長期的な成長と社会的意義を両立できる

結論:成長は本物か?

富士フイルムの2Q決算を総合的に評価すると、「本物の成長」と判定できるかと思います。ただし、セグメント・地域による濃淡があり、一部に懸念材料も存在します。

「本物の成長」と判断する理由

- 前四半期比でも成長が加速: 単なる前年同期比の好調ではなく、1Q→2Qでも売上+9.8%、営業利益+10.5%と成長しています。これは季節要因だけでは説明できず、実力ベースの成長があることを示しています

- 一時要因を除いても高成長: 銀価格高騰(-13億円)、計画停機(-15億円)、米国関税(-20億円)などの逆風がある中で、為替影響除く営業利益成長+14.4%を達成。実力ベースの成長は確かです

- 成長ドライバーが多様: イメージング(コンシューマー製品)、バイオCDMO(受託製造)、半導体材料(産業材料)と、異なる市場・ビジネスモデルで成長しており、単一要因への依存ではない

- 中長期投資が進行中: バイオCDMO新拠点(2028年フル稼働)、半導体材料の先端分野への展開、アフリカ医療など、中長期の成長に向けた投資が着実に進んでいます

懸念材料・リスク

- イメージング依存: 営業利益の4割をイメージング(コンシューマー製品)が占めており、景気変動や消費者トレンドの変化に脆弱

- 地域偏在: 成長が日本国内に偏っており、米州・アジアが伸び悩んでいる

- 原材料価格リスク: 銀価格が前年比+42%上昇しており、今後も高止まりすれば利益を圧迫

- 米中リスク: 米国追加関税の影響は-60億円/年と限定的ですが、今後の政策変更によっては拡大の可能性

リスクと懸念

| リスク項目 | インパクト | 発生確率 | 対策 |

|---|---|---|---|

| イメージング製品の需要減 | 高(営業利益の4割) | 中 | 製品ポートフォリオの多様化、新製品サイクルの維持、アジア・欧米市場での拡販 |

| 銀価格の更なる高騰 | 中(-13億円/2Q) | 中 | 銀使用量の削減技術開発、価格転嫁、代替材料の研究 |

| バイオCDMO新拠点の立ち上げ遅延 | 高(中長期成長の柱) | 低 | 第2次投資が第1次比30%早いペースで進捗中。モジュール化・標準化によるリスク低減 |

| 米国追加関税の拡大 | 中(-60億円/年) | 中 | 生産地の多様化、価格政策の見直し、経費削減 |

| 中国市場の減速 | 中(売上の14.8%) | 高 | 医療材料の需要減は既に発生。他地域での拡販、製品ミックスの改善 |

| 半導体市況の悪化 | 中(CMPスラリー依存) | 低 | AI/生成AI需要により当面は堅調。ただし市況変動リスクは常に存在 |

まとめ:マーケターが学べる実践的ヒント

富士フイルムの決算分析から、以下の7つの実践的なマーケティングの学びを抽出できます。

- 新製品サイクルの戦略的設計は、顧客の関心を年間を通じて維持し続けるために有効です。単発の大型新製品ではなく、年間複数回のリリースを計画することで、常にメディア露出と顧客接点を確保できます

- 製品ポートフォリオの多様化により、価格帯・用途別に複数製品を揃えることで、顧客のライフステージや予算に応じた「次に買うべき製品」を提示でき、顧客生涯価値(LTV)を最大化できます

- グローバル多拠点戦略は、リスク分散だけでなく、顧客の地理的ニーズへの対応、規制対応、供給安定性という差別化要因になります。プロセスの標準化・モジュール化がカギです

- 市場創造型マーケティングでは、既存市場の競争ではなく、ニーズはあるがソリューションがない市場を開拓することで先行者利益を得られます。社会課題解決とビジネスを両立させる視点が重要です

- エコシステム構築により、製品単体ではなく、教育・トレーニング・運営サポートまで含めた包括的ソリューションを提供することで、顧客のスイッチングコストを高め、長期的な関係を構築できます

- 一時要因の見極めは、決算分析において極めて重要です。表面的な数字だけでなく、前四半期比、一時要因除外後の実力ベース、セグメント別の内訳まで深掘りすることで、真の成長ドライバーが見えてきます

- リスクの定量化と開示は、投資家・ステークホルダーとの信頼関係構築に不可欠です。富士フイルムは銀価格高騰(-13億円)、関税影響(-60億円/年)など、リスクを具体的な金額で開示しており、透明性の高い経営姿勢が評価できます

富士フイルムは「フィルム会社」から「総合ヘルスケア・電子材料・イメージング企業」へと見事に事業転換を果たしました。その背景にあるのは、技術の応用力と、市場ニーズを深く理解したマーケティング戦略です。決算数字は単なる結果ではなく、そこに至るまでの戦略・施策・市場環境の集大成です。数字の裏側を読み解くことで、自社のマーケティング戦略にも活かせる示唆が必ず見つかるはずです。

出典: