- はじめに:マーケターが注目すべき、ユニクロの「売れ続ける仕組み」

- ファーストリテイリングとは:ユニクロを世界に展開するアパレル企業

- 全体業績サマリー:数字から見える「強さの本質」

- 事業別業績:グローバル展開の成功パターンが見える

- マーケティング観点での注目点①:「気温対応マーケティング」という新発想

- マーケティング観点での注目点②:コア商品×トレンドの絶妙なバランス

- マーケティング観点での注目点③:店舗がメディアになる時代の出店戦略

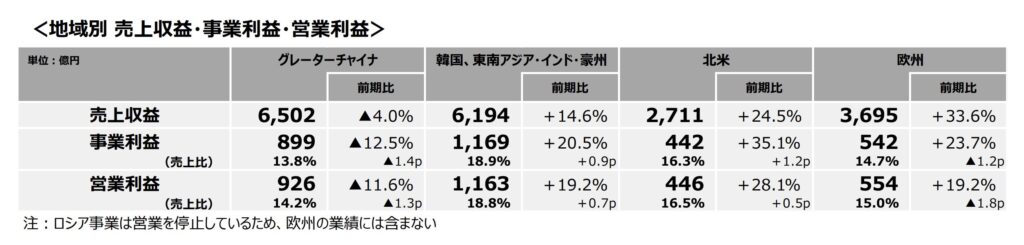

- 地域別戦略の違い:グローバル展開の巧みさ

- 失敗から学ぶ:ジーユー事業とグローバルブランド事業の課題

- 収益構造の変化:「シーズン末でも利益が出る」体質への転換

- 2026年8月期の戦略:さらなる成長への道筋

- 継続的に成長する余地はあるのか?3つの視点から考察

- マーケターが学べるポイント:実務に活かせる5つの教訓

- まとめ:ユニクロ決算から学ぶマーケティングの本質

はじめに:マーケターが注目すべき、ユニクロの「売れ続ける仕組み」

こんにちは。今回は、ファーストリテイリング(ユニクロやジーユーを展開する企業)の2025年8月期決算を、マーケティングの視点から徹底的に分析していきます。

「決算なんて数字ばかりで難しそう…」と思うかもしれませんが、実は決算資料には、売上が伸びた理由、お客様の心を掴んだ施策、そして失敗から学んだ改善点まで、マーケターにとって宝の山のような情報が詰まっているんです。

ファーストリテイリングは2025年8月期に売上収益3兆4,005億円(前期比9.6%増)、事業利益5,511億円(同13.6%増)という過去最高の業績を達成しました。これで4期連続の過去最高更新です。しかも注目すべきは、ただ売上が伸びただけではなく、利益率も16.2%と改善している点。つまり、効率よく稼げる体質になっているということです。

この記事では、「なぜユニクロはこれほど成長できたのか」「どんなマーケティング戦略が功を奏したのか」「他社との違いは何なのか」を、初心者マーケターの方にもわかりやすく解説していきます。また、良い点だけでなく、課題や改善の余地についても触れていきますので、実務に活かせるヒントが見つかるはずです。

ファーストリテイリングとは:ユニクロを世界に展開するアパレル企業

記事の本題に入る前に、そもそもファーストリテイリングとはどんな会社なのかを整理しておきましょう。

ファーストリテイリングは、ユニクロを中心としたアパレル企業グループです。本社は山口県山口市に置き、東京に本部機能を持っています。創業は1949年、当時は「メンズショップ小郡商事」として山口県でスタートしました。

現在は世界中で複数のブランドを展開しており、その事業構成は以下の4つのセグメントに分かれています。

- 国内ユニクロ

- 海外ユニクロ

- ジーユー

- グローバルブランド

- セオリー

- プラステ

- コントワー・デ・コトニエ

- プリンセス タム・タム

また、世界の店舗数は3,570店舗(2025年8月末時点)に達し、従業員数は約6万人を擁する、日本を代表するグローバルアパレル企業となっています。

全体業績サマリー:数字から見える「強さの本質」

まずは決算数字の全体像を把握しましょう。2025年8月期の主要な業績指標を表にまとめました。

| 項目 | 2024年8月期 | 2025年8月期 | 前期比 |

|---|---|---|---|

| 売上収益 | 3兆1,038億円 | 3兆4,005億円 | +9.6% |

| 売上総利益 | 1兆6,730億円 | 1兆8,288億円 | +9.3% |

| 売上総利益率 | 53.9% | 53.8% | ▲0.1p |

| 販管費 | 1兆1,877億円 | 1兆2,777億円 | +7.6% |

| 販管費比率 | 38.3% | 37.6% | ▲0.7p |

| 事業利益 | 4,853億円 | 5,511億円 | +13.6% |

| 事業利益率 | 15.6% | 16.2% | +0.6p |

| 親会社所有者帰属当期利益 | 3,719億円 | 4,330億円 | +16.4% |

ここから読み取れる重要なポイントは3つあります。

第一に、売上が約3,000億円も増加していること。これは単純計算で、1日あたり約8億円もの売上が積み上がった計算になります。この規模の企業でこの成長率を維持するのは並大抵のことではありません。

第二に、販管費比率が0.7ポイント改善していること。売上が伸びると通常は広告費や人件費も増えるものですが、ユニクロは効率的な経営により、売上の伸び以上に販管費の増加を抑えることに成功しています。

第三に、事業利益率が16.2%まで改善したこと。特に注目すべきは、第4四半期(6月〜8月)の3ヶ月間で事業利益率が1.2ポイントも改善した点です。通常、アパレル業界では夏や冬のセール期間になると、在庫処分のために大幅な値引きを行い、利益率が下がるのが常識です。しかしユニクロは、シーズン末でも利益を出せる体質に転換しつつあるのです。

これは決算資料にも「商売の組み立て方や、シーズン末にかけての在庫運営の精度などが向上した」と明記されています。つまり、マーケティングと在庫管理を高度に連動させることで、無駄な値引きを減らしているということです。

さらに、現地通貨ベースで見ると、売上収益は約10%増、事業利益は約14%増となっており、為替の影響を除いても力強い成長を遂げていることがわかります。

では、この成長を支えたのは具体的にどの事業だったのでしょうか。次のセクションで事業別に見ていきましょう。

事業別業績:グローバル展開の成功パターンが見える

4つの事業セグメントの業績を見ていきましょう

| 事業 | 売上収益(2025年8月期) | 前期比 | 事業利益 | 前期比 | 事業利益率 |

|---|---|---|---|---|---|

| 国内ユニクロ | 1兆260億円 | +10.1% | 1,813億円 | +17.5% | 17.7% |

| 海外ユニクロ | 1兆9,102億円 | +11.6% | 3,053億円 | +10.6% | 16.0% |

| ジーユー | 3,307億円 | +3.6% | 283億円 | ▲12.6% | 8.6% |

| グローバルブランド | 1,315億円 | ▲5.3% | 26億円 | - | 2.0% |

ここからいくつかの重要な事実が浮かび上がってきます。

国内ユニクロの快進撃:「1兆円の壁」を突破

国内ユニクロ事業は、売上が初めて1兆円を突破しました。既に成熟市場と言われる日本で、これだけの成長を実現したのは驚異的です。事業利益率も17.7%と非常に高い水準を維持しています。

海外ユニクロの安定成長:収益の柱として確立

海外ユニクロ事業は売上1兆9,102億円と、すでに国内の約2倍の規模に成長しています。しかも、グレーターチャイナ(中国・香港・台湾)、韓国と東南アジア、北米、欧州という4つの地域がそれぞれ5,000億円〜6,500億円規模の売上を持ち、収益の柱の多様化が進んでいます。これは、特定の地域に依存せず、リスクを分散できているということです。

ジーユーの苦戦:成長の踊り場

一方、ジーユー事業は増収ながら大幅な減益となりました。決算資料では「マストレンドを捉えたヒット商品が十分でなかった」「売れ筋商品の欠品が発生した」と課題を明確に述べています。これはマーケティングと商品開発、サプライチェーンの連携に課題があったことを示しています。

グローバルブランドの構造改革

セオリーやコントワー・デ・コトニエなどを含むグローバルブランド事業は減収となりましたが、事業構造改革を進めており、利益は改善しています。

こうして見ると、ファーストリテイリングの成長は、国内ユニクロと海外ユニクロという2つのエンジンが力強く回っていることで支えられていることがわかります。次のセクションでは、この成長を支えた具体的なマーケティング戦略に迫っていきます。

マーケティング観点での注目点①:「気温対応マーケティング」という新発想

ユニクロの成功を支えた第一の戦略は、「気温に合わせた戦略的な商品準備とマーケティングの連動」です。これは一見当たり前のように聞こえるかもしれませんが、実際に実行するのは極めて難しい高度な戦略なのです。

気温を起点にした商売の組み立て

決算資料には「気温に対応した商売の組み立てや、商品、マーケティング戦略が奏功した」と明記されています。具体的には、以下のような取り組みです。

従来のアパレルマーケティングの典型的なパターンは、「9月になったら秋物を売る」「12月になったら冬物を売る」というカレンダーベースの発想でした。しかし実際には、9月でも30度を超える日があれば、お客様は秋物なんて買いたくないですよね。

ユニクロの気温対応マーケティングは、この常識を覆します。気温予測データを活用し、「気温が下がるタイミング」を見極めて、そこに合わせて商品在庫を準備し、マーケティング施策を集中させるのです。

これには3つの要素が必要になります。

| 要素 | 具体的な取り組み |

|---|---|

| ①データ分析力 | 過去の気温データと販売データの相関分析、気象予報の活用 |

| ②柔軟な在庫管理 | 気温変化に応じて店舗間で在庫を移動できる仕組み |

| ③機動的なマーケティング | 気温に合わせてリアルタイムで広告クリエイティブやメッセージを変える |

例えば、「急に冷え込んだ週末」というタイミングを捉えて、ヒートテックやフリースの在庫を充実させ、SNSやアプリで「今週末は冷えます!あたたかいヒートテックで快適に」というメッセージを発信する。こうした機動的な対応が、売上最大化と値引き最小化の両立を可能にしているのです。

既存店売上高の推移が物語る成功

国内ユニクロの既存店売上高は通期で8.1%増と好調でした。特に注目すべきは月別の推移です。

| 期間 | 既存店売上高前年比 | 特徴 |

|---|---|---|

| 上期(9月〜2月) | +9.8% | 秋冬商品の計画的な在庫準備が奏功 |

| 3月 | +11.5% | 春物への切り替えタイミングを的確に捉えた |

| 4月 | ▲1.3% | 気温が想定より高く推移 |

| 5月 | +13.1% | ゴールデンウィークの需要を確実に取り込み |

| 6月〜8月(4Q) | +4.7% | 通常値引きが増える時期でもプラス成長 |

ここから、気温の変動に応じて売上が上下しながらも、全体としてはしっかりプラスを維持していることがわかります。特に4月は一時的にマイナスになっていますが、これは気温が想定より高かったため。しかしその後の5月で大きく挽回しています。これこそが、気温対応マーケティングの真骨頂です。

実需を捉える=値引きを減らす

このアプローチの最大のメリットは、「実需」を捉えられることです。お客様が「今、本当に欲しい」と思っているタイミングで商品を提供できるため、定価で売れる割合が高まります。結果として、シーズン末の大幅値引きを減らすことができ、利益率が改善するのです。

これは決算資料で「3Q3ヶ月間から早期に不振商品の値引き販売を行ったことで、シーズン末の深い値引き販売を抑制」と述べられている通りです。早めに小さく値引きすることで、後で大きく値引きしなくて済む。この「小さく失敗して大きな失敗を防ぐ」という考え方は、マーケティング全般に通じる重要な原則です。

マーケティング観点での注目点②:コア商品×トレンドの絶妙なバランス

ユニクロの第二の成功戦略は、「定番のコア商品に、今のシルエットやデザインを反映させて、新しい需要を喚起する」というアプローチです。

ベーシック×トレンドの方程式

アパレルのマーケティングには、永遠のジレンマがあります。それは「定番商品は安定して売れるが飽きられる」「トレンド商品は話題になるが当たり外れが大きい」という問題です。

ユニクロはこのジレンマを、見事に解決しています。決算資料には「スウェットやストレートジーンズなど、コア商品に今のシルエットやデザインを反映し、新しい需要を喚起」とあります。

具体的に見ていきましょう。

| コア商品 | トレンド要素 | 結果 |

|---|---|---|

| スウェット | オーバーサイズシルエット、くすみカラー | 韓国で「UNIQLO:C」コレクションが大ヒット |

| ストレートジーンズ | ワイドシルエット、ハイウエスト | 若年層の新規顧客獲得に成功 |

| ジャージーバレルレッグパンツ | 90年代リバイバルのバルーンシルエット | SNSで話題化、口コミ拡散 |

これらの商品に共通するのは、「ユニクロらしい高品質で着やすい素材」という土台の上に、「今、SNSで話題のシルエットやデザイン」を載せているという点です。

なぜこの戦略が効くのか?

この戦略が成功する理由は、リスクとリターンのバランスが絶妙だからです。

完全な定番商品だけでは、既存顧客は飽きてしまい、新規顧客も「今さらユニクロ?」と感じてしまいます。一方、完全にトレンドに振り切った商品は、当たれば大きいですが、外れたときの在庫リスクも大きい。

ユニクロのアプローチは、「ベースはコア商品だから大外しはしない。でもトレンド要素があるから新鮮に感じる」という、ちょうど良いバランスなのです。

しかも、コア商品は生産体制が確立されているため、トレンドに合わせてシルエットを少し変更するだけで対応できます。これは、完全に新しい商品を開発するよりも、コストも時間も少なくて済みます。消費者と企業の両方にWINWINな戦略といえます。

韓国市場での成功事例

この戦略が最も顕著に成功したのが韓国市場です。決算資料には「SNSなどでスタイリングを戦略的に発信、ジャージーバレルレッグパンツやUNIQLO:Cのスウェットをはじめとする新商品をお客様が自らSNS上で情報を拡散、大きな話題になる。若年層のお客様が大幅に増加」とあります。

韓国は世界でも有数のファッション先進国であり、トレンドの移り変わりが非常に速い市場です。そんな市場で、ユニクロが「今っぽい」ブランドとして受け入れられたのは、この「コア商品×トレンド」戦略の勝利と言えるでしょう。

ここから学べるのは、「定番を守りながら進化する」という姿勢の重要性です。ブランドのアイデンティティを保ちつつ、時代に合わせて柔軟に変化する。これは、あらゆる業種のマーケティングに通じる教訓です。

マーケティング観点での注目点③:店舗がメディアになる時代の出店戦略

ユニクロの第三の成功戦略は、「質の高い出店により、店舗そのものをメディア化する」というアプローチです。

従来の出店戦略との違い

多くの小売業では、出店の目的は「売上を上げること」です。しかしユニクロは、出店を「ブランド認知を高め、デジタルも含めた全体の売上を伸ばすためのメディア」として位置づけています。

決算資料には「質の高い出店を継続し、新規出店した店舗が大成功を収めた」「テキサスやカリフォルニアなどに新規出店した店舗が大成功。店舗がメディアとなり、EC販売もさらに拡大する好循環」とあります。

この考え方を図で表すと、以下のようになります。

具体的な成功事例

北米での展開が特に顕著です。2025年8月期の北米ユニクロ事業は、売上2,711億円(前期比24.5%増)、事業利益442億円(同35.1%増)という驚異的な成長を遂げました。

この成長を支えたのが、テキサス州やカリフォルニア州への戦略的な出店です。これらの店舗は、単に商品を並べるだけでなく、以下のような特徴を持っています。

| 要素 | 具体的な取り組み |

|---|---|

| 立地 | 都市の中心部やショッピングモールの一等地 |

| 店舗デザイン | 広々とした空間、自然光を取り入れた明るい内装 |

| 商品陳列 | ライフスタイル提案型のディスプレイ |

| 顧客体験 | スタッフによる丁寧な接客、試着室の充実 |

こうした店舗は、訪れた人が「インスタに載せたい」「友達に教えたい」と思うような体験を提供します。結果として、店舗自体がメディアとなり、マーケティングコストをかけずに口コミで広がっていくのです。

EC販売との相乗効果

さらに重要なのは、実店舗での体験が、EC販売の拡大にもつながっているという点です。店舗で商品を手に取り、品質の高さを実感した顧客は、次回からはECで購入することもあります。また、店舗で見かけた商品を、後でアプリで検索して購入するというケースも増えています。

国内ユニクロのEC売上高は1,523億円(前期比11.2%増)、売上構成比14.8%まで拡大しました。これは、実店舗とECの相乗効果が生まれている証拠です。

欧州での投資戦略

決算資料の投資の部分を見ると、海外ユニクロ事業に1,200億円もの設備投資を行っています。その中には、ニューヨーク5番街店やスペイン・グランビア店といった旗艦店の不動産取得も含まれています。

これは、短期的な売上だけを見れば非効率な投資に見えるかもしれません。しかし、長期的なブランド価値向上という観点では、極めて戦略的な投資なのです。ニューヨークやマドリードの一等地に店舗を構えることで、「ユニクロは世界的なブランドである」というメッセージを発信できます。

地域別戦略の違い:グローバル展開の巧みさ

ユニクロのマーケティングで注目すべきもう一つの点は、地域ごとに戦略を柔軟に変えている点です。決算資料から、各地域の状況を見ていきましょう。

地域別業績の比較

| 地域 | 売上(2025年8月期) | 前期比 | 事業利益 | 事業利益率 | 主な特徴 |

|---|---|---|---|---|---|

| 中国 | 約5,200億円 | ▲4% | 約520億円 | 約10% | 構造改革の過渡期、8-9月は増収 |

| 韓国・東南アジア等 | 6,194億円 | +14.6% | 1,169億円 | 18.9% | SNSマーケティングで若年層拡大 |

| 北米 | 2,711億円 | +24.5% | 442億円 | 16.3% | 旗艦店出店で認知度拡大 |

| 欧州 | 3,695億円 | +33.6% | 542億円 | 14.7% | 既存店+9店舗出店で拡大 |

この表から見えてくるのは、各地域の成長ステージが異なるということです。

中国市場:構造改革の真っ只中

中国市場は唯一、減収減益となった地域です。しかし決算資料を詳しく読むと、単なる失敗ではなく、戦略的な構造改革を進めていることがわかります。

「4Q3ヶ月間の事業利益は、約11%増益と改善傾向」「経費コントロールを強化したことで販管費比率が改善」「機動的な生産調整により無駄な在庫が減少したことで、値引率が低下、粗利益率も若干改善」「8月末の在庫水準は前年同期末比で大幅に減少」といった記述から、短期的な売上よりも、長期的な収益性改善を優先していることが読み取れます。

さらに注目すべきは「8月、9月は若干の増収。事業構造改革は、順調に進捗」という部分。つまり、改革の効果が既に出始めているということです。

中国市場では消費意欲の低下という外部環境の変化がありましたが、それに対してユニクロは、値引きで売上を維持するのではなく、適正な在庫水準に調整し、適正な価格で販売できる体質に変えるという選択をしたのです。これは短期的には売上にマイナスですが、長期的にはブランド価値を守る重要な判断です。

韓国・東南アジア:SNSマーケティングの成功

一方、韓国や東南アジア・インド・豪州地区では、SNSを活用したマーケティングが大成功しています。

特に韓国では、「期を通して、気温に対応した商売を実践、マーケティング戦略とそれに基づく在庫計画や売場づくりを連動」した結果、「SNSなどでスタイリングを戦略的に発信、ジャージーバレルレッグパンツやUNIQLO:Cのスウェットをはじめとする新商品をお客様が自らSNS上で情報を拡散、大きな話題になる」という好循環が生まれました。

ここで重要なのは、「お客様が自ら」SNSで情報を拡散したという点です。企業が一方的に広告を打つのではなく、お客様が「これ素敵!」と思って自発的にシェアしたくなるような商品とコンテンツを提供する。これが現代のマーケティングの理想形です。

北米:価格と価値の訴求が刺さった

北米市場の成功要因は、「ユニクロの商品の価格と価値に対するお客様の支持がさらに高まった」という点です。

2025年8月期には追加関税の影響がありましたが、それでも大幅な増収増益を達成しました。決算資料には「追加関税など、景気動向が不透明ななか、ユニクロの商品の価格と価値に対するお客様の支持がさらに高まる」とあります。

これは、単に「安いから買う」のではなく、「この価格でこの品質なら納得」という価値認識が形成されているということです。マーケティング用語で言えば、「価格訴求」ではなく「価値訴求」に成功しているのです。

しかも、2026年8月期の予想では、「価格の見直しや値引率の改善、経費コントロールの徹底により、販管費比率が大幅に改善し、関税によるコスト増を吸収」できる見込みとのこと。値上げをしても支持される、これは強いブランドの証です。

欧州:オムニチャネルの成功

欧州市場は、既存店が期を通して2桁増収、さらに9店舗の新規出店を行い、大幅な増収増益を達成しました。

決算資料には「期を通して、売れ筋商品の在庫を十分にもち、マーケティングと連動して商品価値を効果的に訴求、コア商品に今らしいデザインや新しさを加えたことで、お客様のニーズを捉えた」とあります。

ここで注目すべきは、「売れ筋商品の在庫を十分にもち」という部分です。せっかくマーケティングで需要を喚起しても、在庫がなければ機会損失になります。欧州では、需要予測の精度を高め、売れ筋商品の欠品を防ぐことで、売上を最大化しているのです。

失敗から学ぶ:ジーユー事業とグローバルブランド事業の課題

ここまで成功事例を見てきましたが、ファーストリテイリングの決算資料の素晴らしい点は、課題も明確に開示しているところです。良い点だけでなく、うまくいかなかった部分を見ることで、より深い学びが得られます。

ジーユー事業の苦戦:何が問題だったのか

ジーユー事業は、売上3,307億円(前期比3.6%増)、事業利益283億円(同12.6%減)という結果でした。増収ながら大幅な減益です。

決算資料では、課題を以下のように分析しています。

| 課題 | 具体的な内容 | 影響 |

|---|---|---|

| 商品開発の問題 | マストレンドを捉えたヒット商品が十分でなかった | 客数の伸び悩み |

| 在庫管理の問題 | 売れ筋商品の欠品が発生 | 販売機会損失 |

| コスト増 | 報酬引き上げに伴う人件費増加、米国出店準備費用 | 販管費比率上昇 |

特に注目すべきは「マストレンドを捉えたヒット商品が十分でなかった」という記述です。ファッション業界において、トレンドを読み違えるというのは致命的です。

ジーユーはユニクロよりもトレンド感の強いブランドですが、それゆえにトレンドの変化に敏感に対応する必要があります。2025年8月期は、その対応が不十分だったということです。

さらに「売れ筋商品の欠品が発生」という問題もあります。せっかく当たる商品があっても、在庫がなければ売れません。需要予測とサプライチェーンの連携に課題があったと推測されます。

改善の兆しと今後の戦略

ただし、ジーユーも手をこまねいているわけではありません。2026年8月期の方針として、決算資料には以下のように記載されています。

「事業構造改革をさらに推進し、業績の回復をめざす」「商品やスタイリングの完成度を引き上げると同時に、お買い物しやすい売場づくり、数量計画・販売計画の精度向上、商品の欠品、過剰の改善などオペレーションの質の向上に取り組む」

つまり、商品開発だけでなく、店舗オペレーションや在庫管理といった基本的な部分を徹底的に改善していくということです。これは地味ですが、小売業の基本であり、最も重要な部分です。

グローバルブランド事業:ブランド再構築の挑戦

セオリーやプラステ、コントワー・デ・コトニエといったグローバルブランド事業も課題を抱えています。

セオリー事業は「マストレンドやお客様ニーズを捉えることが不十分で主力商品の販売に苦戦」、コントワー・デ・コトニエ事業は「事業構造改革に伴う減損損失などを39億円計上」といった状況です。

しかし、これらのブランドも改革を進めています。コントワー・デ・コトニエでは「主要都市への店舗網の集約やコントワー・デ・コトニエとプリンセス タム・タムの両ブランドを同一店舗で販売するなど、事業構造改革を推進」しているとのこと。

また、プラステ事業は大幅な増収増益を達成しており、「ワイドパンツやシアーセーター、シャンブレーラップパンツの販売が好調、既存店売上高は増収。経費コントロールの強化で、販管費比率が改善、事業利益率も改善」という成功例も生まれています。

失敗から学べること

これらの事例から学べるのは、以下の3点です。

第一に、トレンド予測の難しさです。ファッション業界では、6ヶ月〜1年先のトレンドを予測して商品を企画する必要がありますが、予測が外れることもあります。リスクを減らすためには、①市場調査の精度を上げる、②柔軟な生産体制を構築する、③コア商品とトレンド商品のバランスを取る、といった対策が必要です。

第二に、在庫管理の重要性です。どんなに良い商品でも、在庫がなければ売れません。また、過剰在庫は値引きにつながり、利益を圧迫します。需要予測、生産計画、物流、店舗配分といった一連のサプライチェーンを高度に管理することが、小売業の成功の鍵です。

第三に、改革には時間がかかるということです。ジーユーもグローバルブランドも、一朝一夕では立て直せません。しかし、課題を明確にし、着実に改善を積み重ねることで、必ず成果は出てきます。マーケティングにおいても、短期的な成果を求めすぎず、中長期的な視点を持つことが大切です。

収益構造の変化:「シーズン末でも利益が出る」体質への転換

ユニクロのマーケティング戦略を語る上で、見逃せないのが収益構造の変化です。これは一見地味なテーマですが、実はマーケティングの成否を大きく左右する重要なポイントなのです。

従来のアパレル業界の収益構造

従来のアパレル業界では、以下のような収益パターンが一般的でした。

| 時期 | 販売状況 | 粗利益率 |

|---|---|---|

| シーズン初期(9月、3月など) | 新商品を定価で販売、利益率高い | 約60% |

| シーズン中期(10-11月、4-5月など) | 主力商品が売れる、安定的な利益 | 約55% |

| シーズン末期(12月、6-8月など) | 在庫処分セール、大幅値引き | 約30-40% |

つまり、シーズンの初期と中期で稼いだ利益を、末期の大幅値引きで吐き出してしまうという構造です。これは、「どうせ最後はセールをやるから」というお客様の買い控えを招き、さらに収益性を悪化させるという悪循環に陥りがちでした。

ユニクロの収益構造改革

ユニクロはこの構造を変えつつあります。決算資料には「商売の組み立て方や、シーズン末にかけての在庫運営の精度などが向上したため、4Q3ヶ月間の収益構造が改善。シーズン末でも利益を出せる体質に転換しつつある」と明記されています。

具体的には、以下のような取り組みを行っています。

①早期の価格調整:3Q(3月〜5月)の時点で、売れ行きの悪い商品を早めに値引き販売することで、深い値引きを避ける。

②通年商品の強化:ヒートテックやエアリズム、デニムなど、季節を問わず売れる商品の比率を高めることで、シーズン末の値引き圧力を減らす。

③在庫の精緻化:店舗ごと、商品ごとの需要予測精度を上げ、過剰在庫を減らす。

その結果、4Q(6月〜8月)の事業利益率が前年比で1.2ポイントも改善しました。夏のクリアランスセール期間にもかかわらず、利益率が改善したのです。

マーケターへの示唆

この収益構造改革から、マーケターが学べることは何でしょうか。

それは、「安売りに頼らない商売」の重要性です。値引きは短期的には売上を作れますが、長期的にはブランド価値を毀損し、お客様に「セールを待とう」という行動を学習させてしまいます。

そうではなく、「適正な価格で、お客様が納得して買ってくれる」状態を作ることが、持続的な成長の鍵なのです。そのためには、以下のような取り組みが必要です。

| 取り組み | 具体的な施策 |

|---|---|

| 商品の価値向上 | 品質、デザイン、機能性を高める |

| 適切なタイミングでの販売 | 気温や季節感に合わせた商品投入 |

| ブランド価値の訴求 | 値段ではなく、価値を伝えるコミュニケーション |

| 在庫の最適化 | データに基づいた需要予測と柔軟な生産体制 |

ユニクロの事例は、こうした地道な取り組みの積み重ねが、最終的に大きな成果につながることを示しています。

2026年8月期の戦略:さらなる成長への道筋

最後に、2026年8月期の業績予想と戦略を見ていきましょう。ここからは、ユニクロが今後どこに向かおうとしているのかが見えてきます。

業績予想の概要

| 項目 | 2025年8月期実績 | 2026年8月期予想 | 増減率 |

|---|---|---|---|

| 売上収益 | 3兆4,005億円 | 3兆7,500億円 | +10.3% |

| 事業利益 | 5,511億円 | 6,100億円 | +10.7% |

| 事業利益率 | 16.2% | 16.3% | +0.1p |

| 当期利益 | 4,330億円 | 4,350億円 | +0.5% |

売上、利益ともに2桁近い成長を見込んでいます。しかも事業利益率も微増させる計画です。これは、単に規模を拡大するだけでなく、質の高い成長を目指していることを示しています。

地域別の成長戦略

2026年8月期も、グローバル展開がさらに加速します。

海外ユニクロ事業は、上期・下期・通期ともに大幅な増収増益を見込んでいます。特に注目すべき地域別の戦略は以下の通りです。

| 地域 | 戦略のポイント |

|---|---|

| 中国 | 事業構造改革の効果発現、通期で増収増益予想 |

| 韓国 | SNSマーケティングの継続、若年層のさらなる獲得 |

| 東南アジア・インド | 店舗網拡大と認知度向上 |

| 北米 | 大幅な増収増益継続、事業利益率約15%維持 |

| 欧州 | 物流効率化による収益性改善 |

特に注目すべきは、中国市場が通期で増収増益に転じる見込みという点です。2025年8月期に苦戦した中国市場ですが、「事業構造改革を推進することで、再成長をめざす」「上期、下期、通期ともに増収増益を予想。通期の事業利益率も改善する見込み」とのこと。

これは、短期的な売上よりも収益性改善を優先した戦略が、成果を出し始めていることを示しています。

国内ユニクロの戦略:コスト上昇への対応

国内ユニクロ事業は「若干の増収、事業利益は前年並み」という予想です。一見すると成長が鈍化しているように見えますが、これには理由があります。

決算資料には「円安による調達コストの増加、人件費、物流費の上昇など、コストが上昇する局面」とあります。つまり、外部環境が厳しくなる中で、利益水準を維持するという、実は難易度の高い目標を掲げているのです。

そのための戦略として、以下を挙げています。

「お客様にご支持いただける商品づくり、価値を伝えるマーケティングを強化すると同時に、適切な価格設定、値引率、生産性の改善、ローコスト経営により、15%以上の事業利益率を継続的に確保する」

ここで重要なのは、「適切な価格設定」という言葉です。これは値上げを示唆していますが、それでもお客様の支持を得られる自信の表れでもあります。

ジーユーとグローバルブランドの立て直し

苦戦したジーユー事業とグローバルブランド事業も、2026年8月期は改善を見込んでいます。

ジーユー事業は「上期、下期、通期ともに増収増益を見込む」とのこと。そのために「商品やスタイリングの完成度を引き上げると同時に、お買い物しやすい売場づくり、数量計画・販売計画の精度向上、商品の欠品、過剰の改善などオペレーションの質の向上に取り組む」と明言しています。

グローバルブランド事業も「通期は増収、大幅な増益となる見込み」です。特にプラステ事業は「中価格帯のLifeWearという新しいポジションを確立するために、ブランディング、マーケティング、商品を刷新」するとのこと。

継続的に成長する余地はあるのか?3つの視点から考察

ここまで2025年8月期の実績と2026年8月期の予想を見てきましたが、それでは中長期的に見て、ファーストリテイリングは成長を続けられるのでしょうか。3つの視点から考えてみましょう。

①グローバル展開の余地はまだ大きい

ユニクロの店舗数は、2025年8月末時点で全世界に2,519店舗です。一方、競合のZARAは約2,100店舗、H&Mは約4,300店舗と言われています。つまり、店舗数だけで見れば、ユニクロにはまだ拡大の余地があります。

特に注目すべきは、地域ごとの店舗数の偏りです。

| 地域 | 店舗数(2025年8月末) | 人口規模 | 1店舗あたり人口 |

|---|---|---|---|

| 日本 | 794店舗 | 約1.2億人 | 約15万人 |

| 中国 | 902店舗 | 約14億人 | 約155万人 |

| 米国 | 75店舗 | 約3.3億人 | 約440万人 |

| 欧州全体 | 82店舗 | 約7.5億人 | 約915万人 |

この表から、米国や欧州はまだまだ店舗密度が低く、拡大の余地が大きいことがわかります。決算資料でも、2026年8月期に北米で25店舗、欧州で15店舗の出店を計画しています。

また、インドは店舗数16店舗、人口約14億人という巨大市場であり、今後の成長ドライバーとして期待されています。

②デジタルシフトの余地も大きい

国内ユニクロのEC売上高は1,523億円で、売上構成比は14.8%です。これは他のアパレル企業と比べても決して高い水準ではありません。ECの先進企業では、EC比率が30%を超えるところもあります。

つまり、ユニクロのEC事業にはまだ伸びしろがあるということです。特に海外市場では、EC比率がさらに低い地域もあり、今後の成長余地は大きいと考えられます。

また、アプリの活用も強化されています。ユニクロアプリでは、店舗在庫の確認、オンライン注文・店舗受取、会員限定セールなど、様々な機能を提供しています。こうしたOMO(Online Merges with Offline)戦略により、顧客体験を向上させながら、売上を伸ばしていく余地があります。

③サステナビリティへの対応が新たな価値に

現代の消費者、特に若年層は、商品の価格や品質だけでなく、企業の社会的責任にも関心を持っています。サステナビリティへの取り組みは、もはやコストではなく、ブランド価値を高める投資です。

ファーストリテイリングも、リサイクル素材の活用、CO2排出削減、労働環境の改善など、様々な取り組みを進めています。こうした取り組みをさらに強化し、適切にコミュニケーションすることで、新たな顧客層を獲得できる可能性があります。

成長を継続するための課題

ただし、成長を継続するためには、いくつかの課題もあります。

| 課題 | 具体的な内容 | 対応の方向性 |

|---|---|---|

| 為替リスク | 円安による調達コスト増 | 生産地の分散、価格戦略の見直し |

| 人件費上昇 | 世界的な賃金上昇トレンド | 生産性向上、デジタル化投資 |

| 競争激化 | SHEIN等の新興プレイヤーの台頭 | ブランド価値の差別化、品質訴求 |

| 地政学リスク | 米中関係、追加関税等 | サプライチェーンの多様化 |

これらの課題に対して、ユニクロは着実に対応を進めています。例えば、2026年8月期の北米の予想では「ブランディングの強化、個店経営の推進により、企業の競争力をさらに高めていくと同時に、一部の商品価格の見直し、販売計画の精緻化による値引率の改善、経費削減を実施することで、追加関税の影響を吸収できる見込み」としています。

つまり、外部環境の変化に対して、複数の打ち手を組み合わせて対応する力があるということです。これが、中長期的な成長を支える基盤となります。

マーケターが学べるポイント:実務に活かせる5つの教訓

ここまで、ユニクロの決算を詳しく分析してきました。最後に、マーケターの皆さんが実務に活かせる教訓を5つにまとめます。

①データドリブンな意思決定の重要性

ユニクロの「気温対応マーケティング」は、気温データと販売データを分析し、それに基づいて商品投入やマーケティング施策を決定しています。これは、勘や経験だけでなく、データに基づいて意思決定する「データドリブンマーケティング」の好例です。

あなたの会社でも、まずは手元にあるデータを分析することから始めましょう。顧客の購買データ、Webサイトのアクセスログ、SNSのエンゲージメントデータなど、活用できるデータは意外と多いはずです。

②一貫性のあるブランドメッセージ

ユニクロは「LifeWear」というコンセプトを一貫して訴求しています。これは「シンプルで高品質、機能的でありながら美しい、あらゆる人の生活を豊かにする服」という意味です。このメッセージは、商品、店舗、広告、ECサイト、すべてのタッチポイントで一貫しています。

ブランドメッセージの一貫性は、顧客の記憶に残り、信頼を構築する上で極めて重要です。あなたのブランドのコアメッセージは何ですか?それがすべてのマーケティング施策に一貫して反映されていますか?

③顧客体験の全体最適

ユニクロは、実店舗、EC、アプリといった複数のチャネルを、個別最適ではなく全体最適で設計しています。「店舗で見て、ECで買う」「ECで見て、店舗で試着して買う」といった顧客の行動を前提に、シームレスな体験を提供しています。

現代の顧客は、複数のチャネルを行き来しながら購買を決定します。マーケターは、個別のチャネルの成果だけでなく、顧客ジャーニー全体を見て、最適な体験を設計する必要があります。

④失敗を認め、改善する文化

ユニクロの決算資料は、成功だけでなく、失敗も正直に開示しています。ジーユーの減益、グローバルブランドの苦戦など、課題を明確にした上で、改善策を打ち出しています。

マーケティングにおいて、すべての施策が成功するわけではありません。重要なのは、失敗を隠すのではなく、そこから学び、改善することです。PDCAサイクルを回し続けることが、長期的な成功につながります。

⑤中長期視点での投資

ユニクロは、ニューヨーク5番街やスペイン・グランビアといった一等地の不動産を取得しています。これは短期的な投資効率だけを見れば非効率ですが、ブランド価値向上という中長期的な観点では極めて戦略的です。

マーケティング投資も同様です。短期的なROI(投資対効果)だけを追い求めると、ブランディングや顧客体験向上といった重要な施策が後回しになりがちです。短期と長期のバランスを取ることが、持続的な成長の鍵です。

まとめ:ユニクロ決算から学ぶマーケティングの本質

最後に、この記事の重要ポイントをまとめます。

ファーストリテイリング2025年8月期決算のハイライト

- 売上収益3兆4,005億円(前期比9.6%増)、事業利益5,511億円(同13.6%増)で4期連続の過去最高を更新

- 事業利益率は16.2%と改善し、特に第4四半期は「シーズン末でも利益が出る体質」に転換

- 国内ユニクロは売上1兆円突破、海外ユニクロは全地域で好調(中国を除く)

- 2026年8月期も売上3兆7,500億円、事業利益6,100億円と二桁成長を見込む

マーケティング戦略の3つの柱

- 気温対応マーケティング:データに基づき気温変化に合わせて商品とマーケティングを連動させ、実需を捉える

- コア商品×トレンド:定番商品に今のシルエット・デザインを反映し、リスクを抑えながら新鮮さを提供

- 店舗のメディア化:質の高い旗艦店出店により、ブランド認知を高め、EC含めた全体売上を拡大

課題と改善の方向性

- 中国市場は事業構造改革中で、2026年8月期は増収増益に転じる見込み

- ジーユーは商品開発と在庫管理の精度向上に注力

- 円安や人件費上昇などコスト圧力に対し、価値訴求と効率化で対応

成長余地

- グローバル展開(特に北米、欧州、インド)の拡大余地は大きい

- デジタルシフト(EC比率向上、OMO戦略)の伸びしろも十分

- サステナビリティ対応が新たなブランド価値に

マーケターへの5つの教訓

- データに基づく意思決定を徹底する

- 一貫したブランドメッセージを全タッチポイントで展開する

- 個別チャネルではなく、顧客体験全体を最適化する

- 失敗を認め、改善するPDCAサイクルを回す

- 短期的ROIと中長期的ブランド投資のバランスを取る

ファーストリテイリングの決算資料から学べるのは、派手な一発逆転の施策ではなく、顧客理解、データ活用、オペレーション改善といった地道な取り組みの積み重ねです。それこそが、持続的な成長を支える真のマーケティング力なのです。

あなたの会社でも、まずはできることから始めてみてください。顧客データを分析する、ブランドメッセージを見直す、失敗から学ぶ文化を作る。小さな一歩が、やがて大きな成果につながるはずです。